Borsa

RAPOR: ‘Makro Dengelenmenin Yeni Aşamasında Favori Sektörler ve Hisse Senetleri…’

Araştırma kapsamımızdaki şirketlerin model güncellemeleri sonrası 12 aylık BIST-100 endeks hedefimizi %45 getiri potansiyeli ile 14.600'e yükselttik...

Yeni endeks hedefimizde getiri potansiyeli %45 oldu

Araştırma kapsamımızdaki şirketlerin model güncellemeleri sonrası 12 aylık BIST-100 endeks hedefimizi %45 getiri potansiyeli ile 14.600’e yükselttik. Değerleme modellerimizde risksiz faiz oranı (RfR) varsayımını 100 baz puan aşağı çekerek %20’ye düşürdük. Bu durumda hisse risk primi %5,5 olmak üzere piyasa öz sermaye maliyetini (CoE) %25,5 varsaydık. BIST-100 endeksinin Temmuz ortasındaki 11.250 zirvesinden gerilemesi getiri potansiyelini artırdı. Son dönemde BIST’teki satış eğilimi yurt içi talepte yavaşlama sinyallerinin artması ve şirket kârlarına dair beklentilerin zayıflamasıyla güçlendi.

Makro görünümde istikrar uzun vadede getiri potansiyelini destekliyor

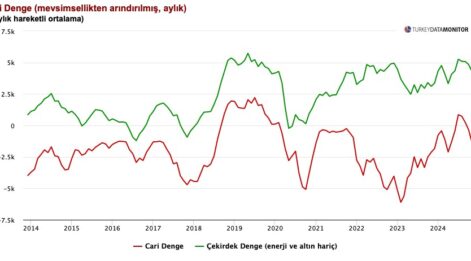

Nisan’dan bu yana makro iyileşme genel olarak tahminlerimiz doğrultusunda gerçekleşti. Piyasa iyimserliğindeki geçici dalgalanmalara rağmen, enflasyonda düşüş ve ekonomide büyümenin makul düzeylerde korunduğu baz senaryomuzu koruyoruz. Buna göre (i) TÜFE enflasyonunun 2024 sonunda %43 ve 2025 sonunda %25 olmasını, (ii) faiz indirim sürecinin Aralık ayında 500 baz puan ile başlamasını; ve politika faizinin daha sonraki indirimlerle 2025 sonunda %27’ye gerilemesini, (iii) GSYİH büyümesinin hem 2024 hem de 2025 için %3,5 olmasını, (iv) cari işlemler açığının 2023’teki GSYH’nin yaklaşık %4,0’ı seviyesinden 2024 ve 2025 yıllarında GSYH’nın %2’sinin altına düşmesini, ve ( v) TL’deki değerlenmenin, 2025’te USD/TRY kurunda yaklaşık %20 artışla (ters dolarizasyonun katkısıyla), daha ılımlı şekilde sürmesini bekliyoruz.

Kısa vadeli görünüm zorlayıcı olabilir

Ancak tüketici talebindeki yavaşlama işaretleri, yüksek TL faizler ve değerlenen TL’nin kâr marjları üzerindeki olumsuz etkileriyle birlikte, bazı sektörlerde şirket kârları önümüzdeki dönemde bir miktar zorlanabilir. Öte yandan, enflasyondaki kalıcı düşüşle birlikte güvenin artması durumunda, özellikle yurt dışı yerleşiklerin artan risk iştahının etkisiyle piyasada muhtemelen yeni bir yükseliş görebiliriz. Fiyat oynaklığı risklerinin hakim olması nedeniyle, mevcut makro ortamda daha istikrarlı bir görünüme sahip olan şirketleri tercih etmeye devam ederken, uzun vadede daha büyük yükseliş potansiyeline sahip olabilecek bazı isimleri ise göz ardı ediyoruz.

Bu raporla Migros, İş Bankası C ve MPL Care hisselerini eklerken, Lokman Hekim ve Logo’yu model portföyden çıkardık

Öneri listemizdeki diğer hisseleri tutmaya devam ediyoruz. Bu kapsamda BİM, Ford Otosan, İş Bankası, Koç Holding, Mavi, MLP Care, Migros, Otokar, Turkcell, Türk Havayolları ve Yapı Kredi Bankası en çok tercih edilen hisse senetleri listemizde yer alıyor.

Hisse seçimleri daha kritik olacak

Geçen yılın ortasından bu yana, makro istikrar programının etkilerini tahmin edip buna uygun hisse seçimleri yapmak nispeten kolaydı. Bu senaryoda bankacılık, telekom, perakende ticaret ve sağlık hizmetleri gibi sektörleri doğru bir şekilde önerdik. Böylece hisse senedi öneri listemiz yılbaşından bu yana %69 oranında getiri elde ederek BIST-100 toplam getiri endeks getirisinin %23 geçti. Ancak enflasyondaki baz etkilerinin ortadan kalkması, TL’nin reel olarak değer kazanması ve yüksek reel faizlerin şirketlerin faaliyet performansı üzerinde bir miktar baskı oluşturması nedeniyle program tahmin edilmesi daha zor bir süreçte devam edecek gibi görünüyor.

Banka, telekomünikasyon ve perakende sektörlerinde olumlu ayrışma beklentimiz devam ediyor

2Ç24’teki zayıf sonuçların ardından, bankacılık sektöründe toparlanmanın yılın ikinci yarısında başlayacağı konusunda iyimseriz. Telekomünikasyon sektöründe de abonelik ücretlerinde yapılan fiyat artışlarının gecikmeli etkilerinin birkaç çeyrek daha sürmesini bekliyoruz. Ayrıca hane halkı talebinin baskılanmaya devam edeceği bu süreçte temel tüketime yönelik talebin ihtiyari tüketime göre gücünü koruyacağını düşünüyoruz. Öte yandan TL’de değerlenmenin ivme kaybetse de süreceğini, kredi koşullarının bir süre daha sıkı kalacağını ve hane halkı borçlanmasının ertelenmeye devam edeceğini düşünüyoruz. Bu beklentiler ve zayıf küresel talep koşulları nedeniyle faize duyarlı sektörler (gayrimenkul, otomobil, dayanıklı tüketim malları ve mobilya), ihracatçı sektörler ve dış talep koşullarına bağlı sektörlerde orta vadede önemli bir ivmelenme beklemiyoruz.

Raporun Tamamına Buradan Ulaşabilirsiniz

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Ak Yatırım