Döviz

Danske: Kara Pazartesi geçti ama dikkat, BoJ daha fazla artırım konusunda istekli

31 Temmuz’daki faiz artırımı, Japonya Merkez Bankası’nın (BoJ) ileriye dönük olarak nasıl hareket edeceğini görmemiz açısından çok önemliydi. Toplantıyı takip…

31 Temmuz’daki faiz artırımı, Japonya Merkez Bankası’nın (BoJ) ileriye dönük olarak nasıl hareket edeceğini görmemiz açısından çok önemliydi. Toplantıyı takip eden basın toplantısında Başkan Ueda çok daha şahin bir tutum sergiledi ve %2’lik kendi kendini idame ettiren enflasyonu destekleyen bir ekonomik ivmenin oluşturulması artık önemli olan tek şey gibi görünmüyor.

Bunun yerine yen ön plana çıktı.

Daha önce, döviz hareketleri BoJ’un enflasyon momentumunu ölçerken izlediği birçok parametreden sadece biriydi ve hiçbir zaman kilit faktör olmadı. Bunun bariz bir örneği, güvercin bir başkan olan Ueda’nın çok zayıf bir yene fazla dikkat etmediği 26 Nisan Cuma günkü politika toplantısıydı. Sonuç olarak, USD/JPY bir sonraki Pazartesi 160 seviyesini test etti ve Maliye Bakanlığı BoJ’a yeni desteklemek için devreye girmesini emretti.

Şimdi Ueda, “Döviz hareketlerinin enflasyonu etkileme olasılığı eskisine göre daha yüksek” diyor.

Peki bu geri dönüş neden?

BoJ, Eylül 2022’de ilk kez devreye girdiğinden bu yana 161 milyar USD’lik müdahalede bulundu. Yen’i savunmak maliyetli bir iş ve müdahale muhtemelen hiçbir zaman uzun vadeli bir çözüm olarak düşünülmedi. Bu şahin dönüş belki de Başbakan Kishida ve kabinesinin çok düşük onaylanma oranı ışığında değerlendirilmeli. Ağustos ayında sadece %25 olan onay oranı, tehlike seviyesi olarak adlandırılan %30’un altında, yakın tarih ve Eylül ayında yapılacak Liberal Demokrat Parti liderlik seçimleri göz önüne alındığında Kishida için rahatsız edici bir durum.

Shinzo Abe’nin 2012-2020 yılları arasındaki sekiz yıllık saltanatı hariç tutulduğunda, son yedi başbakanın iktidarda sadece yaklaşık bir yılı vardı. Çok zayıf bir para birimi genellikle halk arasında popüler değil ve Japonya’da büyük bir enerji ithalatçısı olması nedeniyle oldukça görünür bir enflasyon yaratmakta. Örneğin benzinin litre fiyatı şu anda 175 Yen, yani salgın öncesi seviyelerden yaklaşık 25-30 Yen daha fazla. Bu da 4-5 yıl içinde büyük bir fiyat artışı anlamına geliyor.

Mayıs ayında özel düşünce kuruluşu Teikoku Databank tarafından yapılan bir anket, şirketlerin %64’ünün zayıf yenin karları üzerinde olumsuz bir etkisi olduğunu düşündüğünü gösterdi. Zira Japon şirketlerinin çoğu zayıf para biriminin ihracat piyasalarındaki avantajlarından faydalanabilecek durumda değil, sadece ithalat maliyetlerinin yükselmesi gibi tersi bir durumla karşılaşıyor. Ankete katılanların yaklaşık yarısı USD/JPY’nin 110-120 seviyesini uygun bir seviye olarak görmüştür.

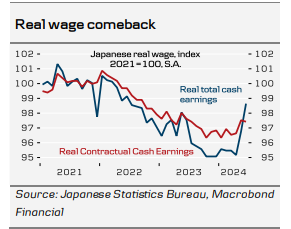

Zayıf bir para birimi büyük ölçüde tüketiciler pahasına büyük ihracatçılara fayda sağlıyor. Bu süreç enflasyon yaratabilir ancak işletme karları çalışanlara yansıtılana kadar tüketiciler için sancılı olacak. İlkbahar ücret artışlarıyla bu sürecin başlangıcını gördük ve reel kazançlar 2021’den itibaren kaybedilen satın alma gücünün çoğunu 2. çeyrekte geri kazandı. Haziran maaş artışlarının çoğu tek seferlik ödemelerdir ve sözleşmeye dayalı reel nakit kazançlardaki büyüme mütevazı kalıyor. Çoğu tüketici için gerçek hala satın alma güçlerinin büyük bir kısmının erozyona uğradığı ve bu da reel hane halkı harcamalarının Haziran ayında neden hala yıllık %1,4 azaldığını anlamanın anahtarı.

Eğer uzun vadede enflasyon hedefine sürdürülebilir bir şekilde ulaşılması tek amaç olsaydı, bunun temkinli bir yaklaşıma işaret edeceğini ve ancak özel harcamaların toparlanma belirtileri göstermesi halinde faizlerin yeniden artırılacağını düşünüyoruz.

Ancak BoJ’un politika kararlarına yeni daha açık bir şekilde dahil etmesi için baskı altına girdiği görülüyor.

Hanehalkı harcamaları sadece mütevazı bir iyileşme gösterse bile, BoJ’un bu yıl 25 baz puan daha artırmasını ve ardından 1. ve 2. çeyrekte 25 baz puan daha artırmasını bekliyoruz. Son dönemde küresel piyasalarda ve özellikle Japonya’da yaşanan çalkantılar göz önüne alındığında, BoJ’un sonbahar politika toplantılarında biraz daha temkinli davranacağını düşünüyoruz.

Bu beklentimizin temelinde, yatırımcıların Fed fiyatlamasının çok agresif olması ve ABD hazine tahvil getirilerinin yeniden yükselişe geçerek yen için yeni rüzgarlar yaratması yatıyor.

ABD’nin görünümü yen için kilit öneme sahip Yukarıda da belirtildiği gibi USD/JPY yaz boyunca bazı aşırı dalgalanmalar yaşadı ve bu da JPY’nin kayda değer şekilde değer kazanmasına neden oldu. JPY, 1 Temmuz’dan bu yana USD karşısında yaklaşık %10 güçlenerek USD/JPY’yi 150 seviyesinin altına çekti.

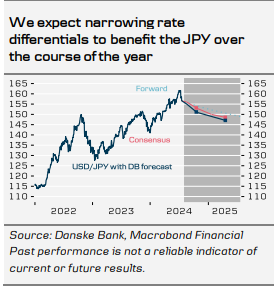

Taşıma işlemlerinin büyük ölçüde çözülmesi, düşük ABD faizleri, düşen petrol fiyatları, daha stratejik Japon döviz müdahalesi ve BoJ’dan şahin bir artış dahil olmak üzere çeşitli faktörler Japon para birimini destekledi. Japonya ve diğer G10 ekonomileri arasındaki faiz farklarının daralması ihtimali şu anda JPY için önemli bir rüzgar oluşturuyor ve onu G10 alanında net bir şekilde daha iyi performans gösteren yapıyor.

Küresel faktörlerin JPY üzerinde Japonya’daki iç gelişmelerden daha büyük bir etkiye sahip olduğu görülüyor. Sonuç olarak, BoJ’un önümüzdeki yıl 1-3 kez daha faiz artırımına gidip gitmemesi USD/JPY’yi ABD getirileri veya petrol fiyatlarındaki değişiklikler kadar etkilemeyebilir. Stratejik ufukta USD/JPY’de düşüş için daha fazla alan olduğuna inanıyoruz ve çaprazda düşüş eğilimini sürdürüyoruz.

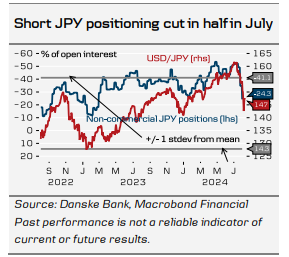

Daha dalgalı zamanlara doğru ilerliyorsak, Temmuz ayında kısa JPY pozisyonlarının yarıya inmesinin de gösterdiği gibi, carry trade cazibesini kaybedecektir. Buna ek olarak, Fed’i faizleri hızlı ve agresif bir şekilde düşürmeye zorlayabilecek bir ABD resesyonunun kuyruk riski, BoJ daha fazla artırımı durdursa bile USD/JPY’nin keskin bir şekilde düşmesine neden olabilir.

Bununla birlikte, yakın vadede, son zamanlardaki güçlü ralliyle birlikte, Fed’in güvercin yeniden fiyatlamasının tersine dönmesini beklediğimiz için geçici bir tersine dönüş görebiliriz.

USD/JPY’nin 145,00 seviyesinin üzerine çıkmadan önce geçen hafta 141,70 seviyesine gerilemiş olması nedeniyle, risk varlıkları bir toparlanmayı sürdürmeyi başarsa bile, önemli bir sıçrama olması halinde piyasanın “ralli sat” modunda kalacağından şüpheleniyoruz. Genel olarak, USD/JPY’nin 12 aylık bir ufukta 145’in altına gerileyeceğini düşünüyoruz.