Borsa

ANALİZ: Japon Carry Trade bitti mi? İkinci dalga satış gelecek mi?

Son yıllarda Japon Yeni carry trade’i, özellikle Japonya Merkez Bankası'nın (BoJ) aşırı para politikaları sayesinde dikkat çekmiştir. BoJ'un bilançosu, bu politikanın bir sonucu olarak büyük oranda şişmiş durumdadır...

Carry trade, faiz oranlarındaki farklılıklardan yararlanarak kâr elde etmeyi amaçlayan bir stratejidir. Yatırımcılar, düşük faiz oranlarına sahip bir ülkeden (örneğin Japonya) borç alarak bu fonları daha yüksek faiz oranlarına sahip bir başka ülkenin (örneğin ABD) varlıklarına yatırır. Bu şekilde, faiz oranları arasındaki farktan kazanç elde etmeyi hedeflerler.

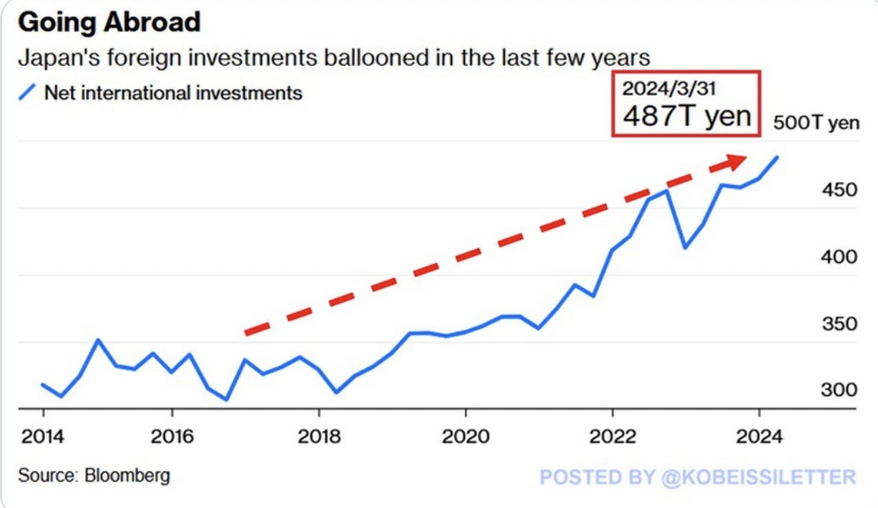

Grafik: 2014 – 2024 yılları arasında Japonya’daki yabancı yatırım miktarı

Son yıllarda Japon Yeni carry trade’i, özellikle Japonya Merkez Bankası’nın (BoJ) aşırı para politikaları sayesinde dikkat çekmiştir. BoJ’un bilançosu, bu politikanın bir sonucu olarak büyük oranda şişmiş durumdadır.

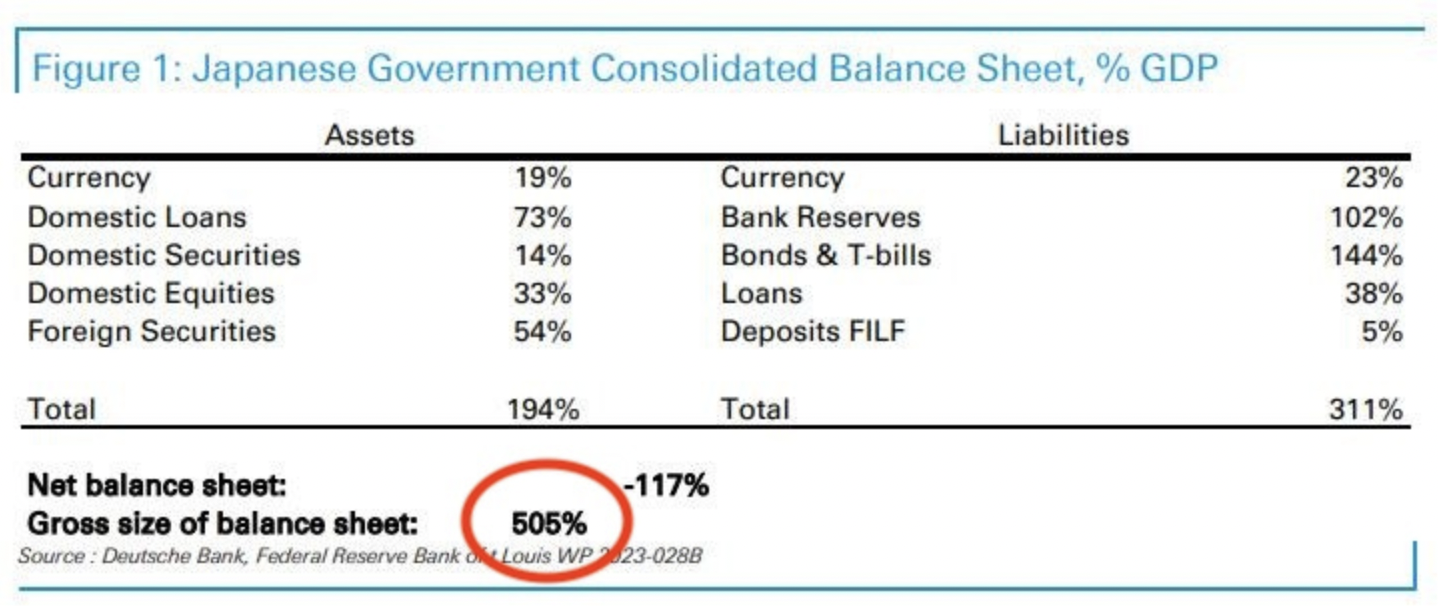

Grafik: Deutsche Bank’ın analiz ettiği Japonya Merkez Bankası bilançosu

Deutsche Bank’a göre, Japonya’nın Gayri Safi Yurtiçi Hasılası (GSYİH) yaklaşık 4,2 trilyon dolar olup, BoJ’un bilançosunun toplam değeri bunun 5 katına, yani 20 trilyon dolara ulaşmıştır. Bu devasa büyüklük, carry trade üzerinde büyük bir etki yaratmaktadır.

Japon Yeni carry trade işlemlerinde genellikle şu adımlar izlenmektedir:

- Yen Borçlanması: Japonya’dan düşük faizli borç alınarak, yen borçlanılır.

- Dolar Dönüşümü: Alınan yen, ABD dolarına çevrilir.

- ABD Tahvili Yatırımı: Dolar ile ABD 10 yıllık tahvilleri satın alınır.

- Kâr Elde Etme: Japonya’daki düşük faiz oranlarına karşılık, ABD’deki yüksek faiz oranlarından kâr elde edilir.

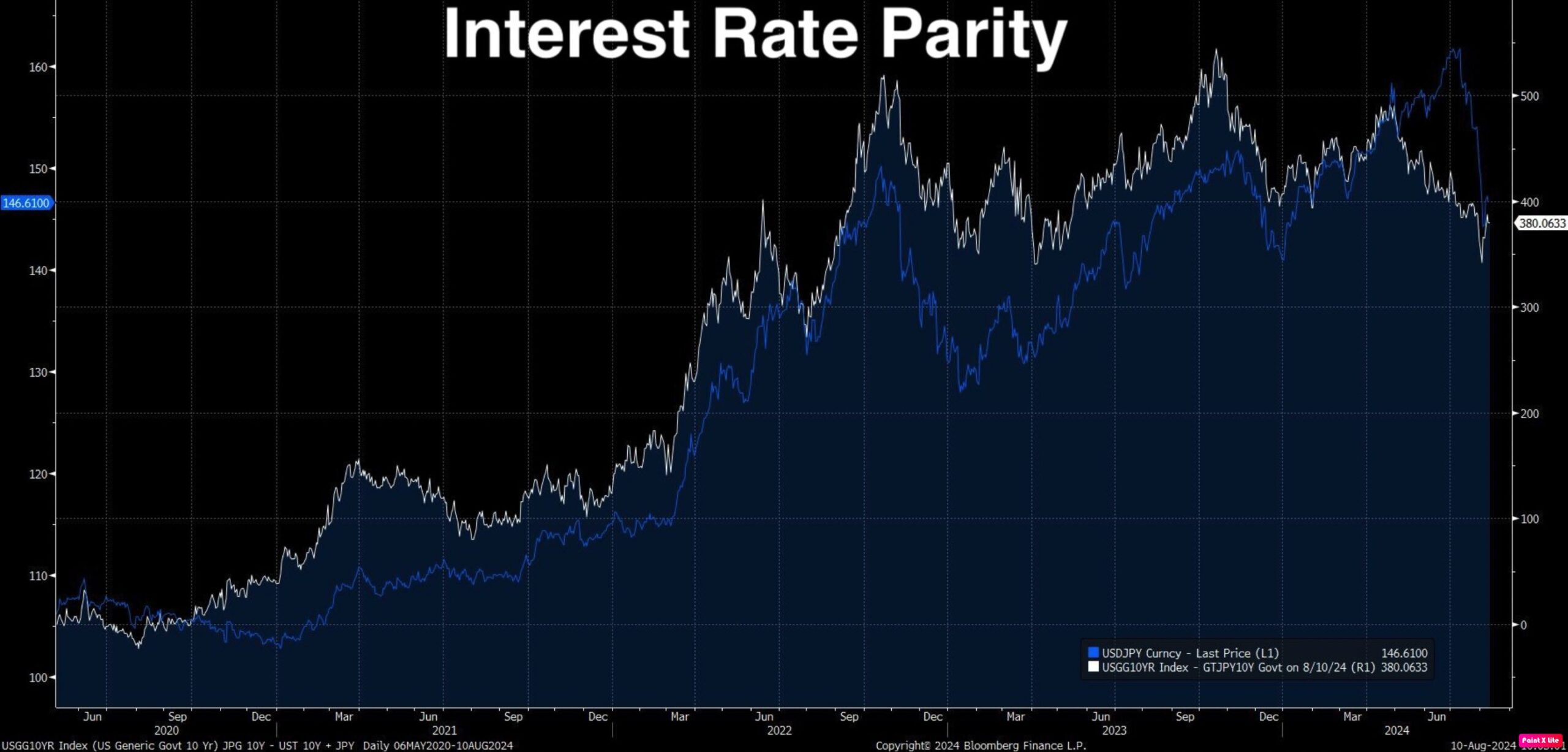

Bu süreç, faiz oranlarındaki farklılıklardan doğan arbitraj fırsatlarından yararlanmanın bir yoludur. Japon Yeni ve ABD Doları arasındaki ilişki ile ABD ve Japonya’daki 10 yıllık tahvil getirileri arasındaki farkın ne kadar yakın takip edildiği, bu ticaretin etkilerini anlamak açısından önemlidir.

Grafik: USD/JPY ve US10YR/JPY10YR

Mavi Çizgi: ABD doları / Japon Yeni Paritesi

Beyaz Çizgi: ABD 10 yıllık tahvil getirisi ile Japonya 10 yıllık devlet tahvili getirisi arasındaki fark

Carry Trade Büyüklüğü: İki Farklı Tahmin

Bu ticaretin büyüklüğü, küresel piyasalar üzerinde ciddi bir etki yaratabilecek seviyelerdedir. Japon Yeni carry trade’inin küresel toplamının trilyonlarca dolar olduğu tahmin edilmektedir.

Deutsche Bank, bu miktarın 20 trilyon doların üzerinde olabileceğini belirtmektedir. Bu büyüklükte bir ticaretin, küresel piyasalarda önemli dalgalanmalara yol açabileceği açıktır.

Bununla birlikte, Lyn Alden’ın analizlerine göre, uluslararası yen borçlanmasının ABD doları cinsinden yaklaşık 1,7 trilyon dolara denk geldiği ve bu rakamın 2 ila 3 kat kaldıraçla 3 ila 5 trilyon dolarlık bir toplam carry trade’e dönüştüğü görülmektedir.

Japonya Merkez Bankası’nın (BoJ) Müdahalesi ve Piyasa Tepkisi

Son dönemde, carry trade pozisyonlarında önemli gelişmeler yaşanmıştır. Özellikle Nasdaq 100 Endeksi’nin Temmuz başlarında zirve yapmasının ardından düşüşe geçmesi, yatırımcıların riskli varlıklardan nakde, kısa vadeli Hazine tahvillerine ve diğer daha az oynak varlıklara yönelmesine neden olmuştur.

Bu süreçte, yenin hızla değer kaybetmesi ve ABD 10 yıllık Hazine tahvili getirisi arasındaki farkın açılması, carry trade’in cazibesini azaltmıştır. Bu durumu dengelemek amacıyla, Japonya Merkez Bankası 2007’den bu yana ilk kez faiz oranlarını %0,10’dan %0,25’e yükseltmiştir.

Bu küçük artış, yenin değer kazanmasına neden olmuş ve Japon hisse senedi piyasasında önemli bir düşüş yaşanmıştır. Nikkei 225 Endeksi, bu gelişmenin ardından iki gün içinde %7’den fazla değer kaybetmiştir.

Yatırımcıların carry trade işlemlerini çözmeye başlamaları, piyasalarda büyük dalgalanmalara yol açmıştır. Özellikle ABD piyasalarında Nasdaq Endeksi’nin birkaç dakika içinde %6 oranında değer kaybetmesi, güvenli liman olarak kabul edilen ABD Hazine tahvillerine yönelimi artırmış ve bu da carry trade’in daha az cazip hale gelmesine neden olmuştur.

Carry Trade bitti mi?

Japonya Merkez Bankası’nın aldığı son karar, küresel finans piyasalarında önemli bir etki yaratmıştır. BoJ’un bu kararı, uzun süredir riskli varlıklara kaldıraçlı yatırımlar yaparak kazanç sağlayan yatırımcılar ve hedge fonlar arasında büyük bir panik havası yaratmıştır. Bu durum, piyasalarda ciddi bir düşüşe yol açmış, ancak kısa süre sonra toparlanma sağlanmıştır.

Bu toparlanma süreci, carry trade işlemlerinin sona erip ermediği sorusunu gündeme getirmiştir. JP Morgan, bu ticaretin %50’sinin kapatıldığını bildirirken, LPL Financial’ın Baş Stratejisti, bu oranın %75’e kadar çıktığını tahmin etmektedir.

Bununla birlikte, Bloomberg, 1998’deki Uzun Vadeli Sermaye Yönetimi krizi ve 2007’deki Büyük Finansal Kriz sonrasında yen ile yapılan benzer carry trade işlemlerinin normalleşmesinin 100 ila 200 işlem günü sürdüğünü belirtmektedir.

BoJ, Nikkei ve ABD piyasalarının çöküşünün ardından dikkat çekici bir açıklama yaparak, finansal ve sermaye piyasaları istikrarsız olduğunda politika faiz oranını artırmayacağını duyurmuştur. Yalnızca 15 baz puanlık bir faiz artışının, 6,4 trilyon dolarlık kayıpla sonuçlanan bir riskli varlık satış dalgasını tetiklediği görülmektedir.

James Lavish, CFA*