Döviz

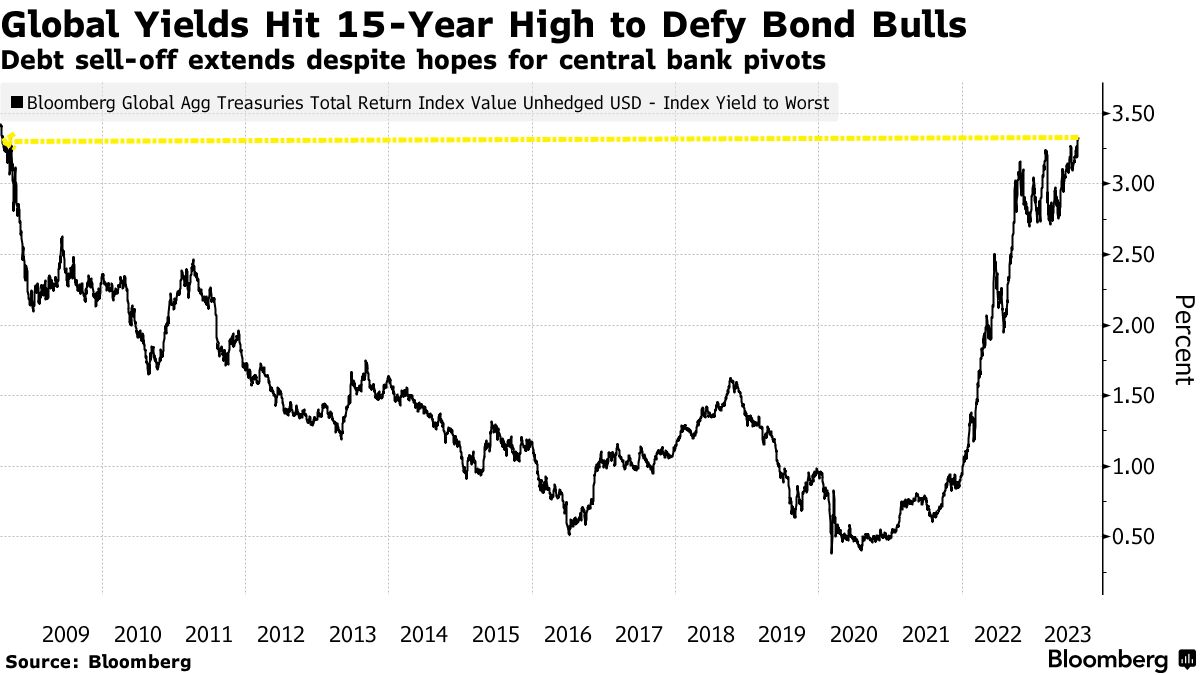

Küresel tahviller faiz artırma endişeleri artarken 15 yılın en yüksek seviyelerinde

ABD 30 yıllık hazine tahvili, bu yılın başından bu yana en yüksek seviyesine ulaştığı gibi aynı zamanda 2011’den bu yana…

ABD 30 yıllık hazine tahvili, bu yılın başından bu yana en yüksek seviyesine ulaştığı gibi aynı zamanda 2011’den bu yana en yüksek noktaya ulaştı. Diğer referanslar da 2008 seviyelerine döndü. ABD’nin Perşembe günü erken saatlerinde başlayan işlemlerinde 30 yıllık hazine tahvili getirisi, son yılın zirvesini hafifçe aşarak yedi baz puan kadar yükseldi ve %4,42 seviyesine ulaştı. Son olarak 31 Temmuz’da %4’ün altındaydı. ABD’nin 10 yıllık getirisi ise %4,31 seviyesine yaklaştı ve 2022 zirvesine birkaç baz puan uzaklıkta kaldı. Benzer şekilde, İngiltere’nin 10 yıllık getirisi 15 yılın en yüksek seviyesine sıçradı ve Almanya’da ise 2011’den bu yana en yüksek seviyeye yaklaştı.

ABD ekonomisinin Federal Rezerv faiz oranlarında ki sert ve hızlı artışın resesyon yaratacağı beklentilerine karşı koyması sonucu, hazine tahvilleri küresel borç satışını öncülük etti. Çarşamba günü açıklanan toplantı tutanaklarına göre, son politika toplantısındaki yetkililer enflasyonun gerilemeyeceğinden endişe duyuyor ve bu da daha fazla faiz artışının gerektiğini gösteriyor.

Pacific Investment Management Co. kısa vadeli portföy yönetimi ve finansman başkanı Jerome Schneider, “Enflasyonun kontrol altında kalmasını sağlamak için bu yılın ilerleyen dönemlerinde ek bir Fed faiz artışının olasılığı olduğunu düşünüyoruz” dedi. Şirket, 1,8 trilyon dolarlık varlığı yönetmekte.

Haftalık işsizlik başvurularının rakamları, işgücü piyasasının dirençli olduğuna dair işaretler sunduktan sonra, hazine tahvil getirileri bulundukları seviyelere yakın kaldı.

Varlık sınıfındaki satışa katkıda bulunan bir diğer faktör ise, gelişmiş dünyanın en düşük faiz oranlarına ve dolayısıyla ultra kolay para politikasına sahip olan Japonya’nın, Perşembe günü 20 yıllık tahvilleri sattığında zayıf yatırımcı ilgisi görmesi oldu.

Küresel hükümet tahvillerinin toplam getirisi üzerine bir Bloomberg endeksinin getirisi, Çarşamba günü %3,3 seviyesine yükselerek Ağustos 2008’den bu yana en yüksek seviyeye ulaştı. Dünya genelindeki devlet tahvilleri, yatırımcılara bu yıl %1,2 kayıp yaşattı ve bu da Bloomberg’in ana borç endeksleri arasında en kötü performansa sahip varlık sınıfı haline geldi.

Bu, yılın başlangıcından farklı bir tablo çiziyor. Faiz artışlarının yakın bir zamanda sona ereceği yönündeki iyimserlik, küresel tahvilleri uçurmuştu. Bloomberg Global Aggregate endeksi, tarihsel olarak en iyi açılış ayı olan Ocak ayında %3’ten fazla yükseldi. Ancak bu gösterge, Çarşamba günü %0,1 düşerek yılın başından bu yana kazançlarını geri verdi.

ABD’deki yüksek getiriler, alıcıları hala kendine çekmeye devam ediyor. Bank of America Corp.’un verilerine göre, yatırımcılar bu yıl Hazine tahvillerine yatırım yapan fonlara 127 milyar dolarlık bir sermaye akışı gerçekleştirdi ve bu rekor bir yıl olma yolunda. Commodity Futures Trading Commission verilerine göre, varlık yöneticileri 8 Ağustos’a kadar olan haftada Hazine vadeli işlem pozisyonlarını rekor seviyeye çıkardı. JPMorgan Chase & Co.’nun müşteri anketi, 14 Ağustos’a kadar olan haftada alınan uzun pozisyonların 2019’da belirlenen zirveyi eşleştirdiğini gösterdi ki bu, finansal krizden bu yana en yüksek seviyeydi.

Özellikle küresel tahviller, birçok ekonominin zayıflık gösterdiği bir dönemde ABD tarafından yükseltilen getiriler nedeniyle cazip hale geliyor. HSBC Holdings Plc’nin küresel sabit gelir araştırmalarından sorumlu global başkanı Steven Major, “Tahvil piyasası için büyük bir ayı senaryosunun döngüsel ve ABD’ye özgü olduğunu” belirterek, “Bu nedenle küresel arka planı ve uzun vadeli yapısal itici faktörleri göz ardı ediyor. Bazı gelişmekte olan ülke merkez bankalarının zaten gevşemeye başlamış olmaları, enflasyonun hızla düşmekte olduğunu veya döngüsel ve yapısal engelleri olduğunu gösteriyor.” şeklinde bir not yazdı.

Küresel tahviller, Merkez Bankalarının faiz artırma döngülerinin sonuna yaklaştıkları için altı ila on iki ay içinde daha iyi bir performans sergilemeye başlayabilirler. Bu görüşü Western Asset Management bu hafta açıkladı.

Ancak ABD Hazine tahvilleri, ABD hükümetinin genişleyen federal bütçe açıklarını kapatmak için önümüzdeki çeyrekte daha fazla tahvil ihraç edeceği beklentileri nedeniyle de baskı altında kalıyor. ABD 10 yıllık getirileri Ağustos ayında 30 baz puanın üzerinde yükseldi ve Şubat ayından bu yana görülen en büyük aylık artışa doğru ilerliyor.

“Piyasaya arz arttıkça, yatırımcıların daha yüksek getirilerde biraz ek primle teşvik edilmesi gerekeceğine dair makul bir beklenti var” diyor Pimco.

ABD getirilerindeki son artışlar, yatırımcıların daha riskli varlıkların muhtemel performansına ilişkin beklentilerine dayanan, talep ettikleri risksiz getiri oranını temsil eden enflasyona karşı korumalı tür tarafından yönlendirildi. 30 yıllık Hazine Enflasyona Karşı Korumalı Menkul Kıymetlerin (TIPS) “gerçek” getirisi 2011’den bu yana ilk kez %2’nin üzerine çıktı, 10 yıllık gösterge ise Perşembe günü %2’nin hemen altında işlem gördü ve bu seviye en son 2009’da görülmüştü.

Yükselen reel getirilerle ilgili olarak, Mizuho Securities US LLC’nin makro strateji başkanı Dominic Konstam, Bloomberg televizyonunda şunları söyledi: “Tahvil piyasası, gelecekte Fed’in faiz artırımını yeniden başlatmak zorunda kalabileceği riskine karşı büyük bir risk primi ekliyor. İlginç olan, bunun belki de Fed’in aslında bu işgücü piyasasını düzeltmek için gerçekten ihtiyaç duyduğu şey olabileceği.”

Bloomberg