Döviz

Kerim Rota: Yasak Elmanın Finali

Cumhurbaşkanı Erdoğan, Türkiye Ekonomi Modeli’nin ilk işaretini 4 Ağustos 2021’de çıktığı bir yayında vermişti: “Bundan böyle enflasyonun daha yukarı çıkması mümkün…

Cumhurbaşkanı Erdoğan, Türkiye Ekonomi Modeli’nin ilk işaretini 4 Ağustos 2021’de çıktığı bir yayında vermişti: “Bundan böyle enflasyonun daha yukarı çıkması mümkün değil. Faiz oranlarında da düşüşe geçiyoruz, yüksek faiz yok. Çünkü yüksek faiz, bize yüksek enflasyonu getirecektir”. Cumhurbaşkanı bu sözleri söylediğinde enflasyon yüzde 19’du. Aradan geçen zamanda yüzde 85’i gören enflasyon bir daha da o seviyelere dönmedi.

TCMB Başkanı Şahap Kavcıoğlu ise bu sözlerden iki ay önce, 2 Haziran 2021’de “Enflasyonda yüzde 5 hedefi yakalanana kadar politika faizi, gerçekleşmiş ve beklenen enflasyonun üzerinde oluşacak” demişti. Cumhurbaşkanı’nın faizde düşüşe geçiyoruz talimatının ardından TCMB Başkanı önce “çekirdek enflasyonu kastetmiştim” dedi, ardından o hesap da şaşınca bu konuda bir daha açıklama yapmadı.

Aslında TCMB Başkanı Kavcıoğlu’nun tarihe nasıl bir TCMB Başkanı olarak geçeceği o gün belli olmuştu.

Yasak Elma

Bunlar yaşanırken tarihe not düşebilmek adına, Eylül 2021’de, Paraanaliz.com sitesi için üç bölümden oluşan bir yazı dizisi hazırladım. “Yasak Elmayı İlk Kim Isırdı?” başlıklı yazılarımda AK Parti döneminde görev alan tüm başkanların döviz rezerv yönetimi karnesini çıkarmıştım.

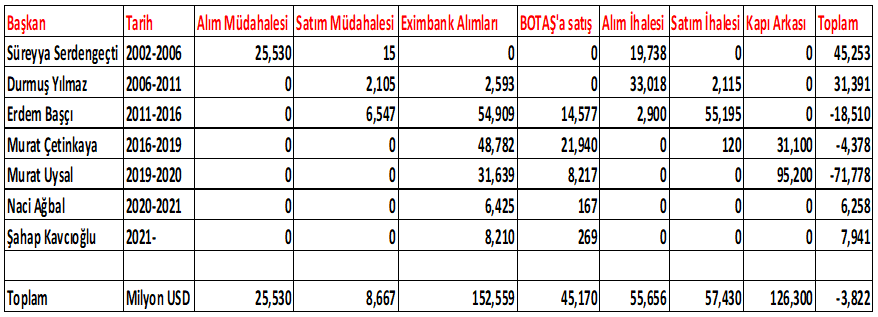

Bu yazı dizisinde, başkanların sadece Türk lirasına karşı yaptıkları döviz alım satımlarını, yani TCMB’nin kendi mülkiyetindeki döviz rezervi oluşturma politikalarını incelemiştim. Başkanların görev dönemlerini de siyasetin o tarihlerde TCMB’ye bakışını yansıtan adlarla süslemiştim.

2001-2006 Süreyya Serdengeçti başkanlığını “Sessiz dönem”,

2006-2011 Durmuş Yılmaz başkanlığını “Gözaltı dönemi”,

2011-2016 Erdem Başçı başkanlığını “Kuşatma dönemi”,

2016-2019 Murat Çetinkaya başkanlığını “Saldırı dönemi”,

2019-2020 Murat Uysal başkanlığını “Fetih dönemi”,

2020-2021 Naci Ağbal başkanlığını “Vekalet dönemi” olarak tanımlamıştım.

Yazının yayınlandığı tarihte Kavcıoğlu göreve geleli henüz 6 ay olmuştu. O sıralarda ne faizlerle ne de rezerv politikasıyla ilgili yön değiştirici bir karar aldığı için onun dönemini adlandırmamıştım.

2021’e kadar rezerv hareketlerini gösteren yukarıdaki tabloda, özellikle Albayrak/Uysal döneminde geçmişin mirasının nasıl savrulduğunu görmüştük.

2021 sonrasında olanlar ise hepimizin hafızasında çok taze. Bakan değişimi, kur krizi, KKM’nin ilanı, arka kapı döviz satışlarının geri dönüşü, kredi patlaması ve ardından gelen sermaye kontrolleri.

Kendisi görevini geçen hafta devrettiğine göre, Şahap Kavcıoğlu’nun rezerv politikası karnesini çıkarmak için artık mükemmel bir zaman.

Finansçılar İçin Üç Bilinmeyenli Denklem

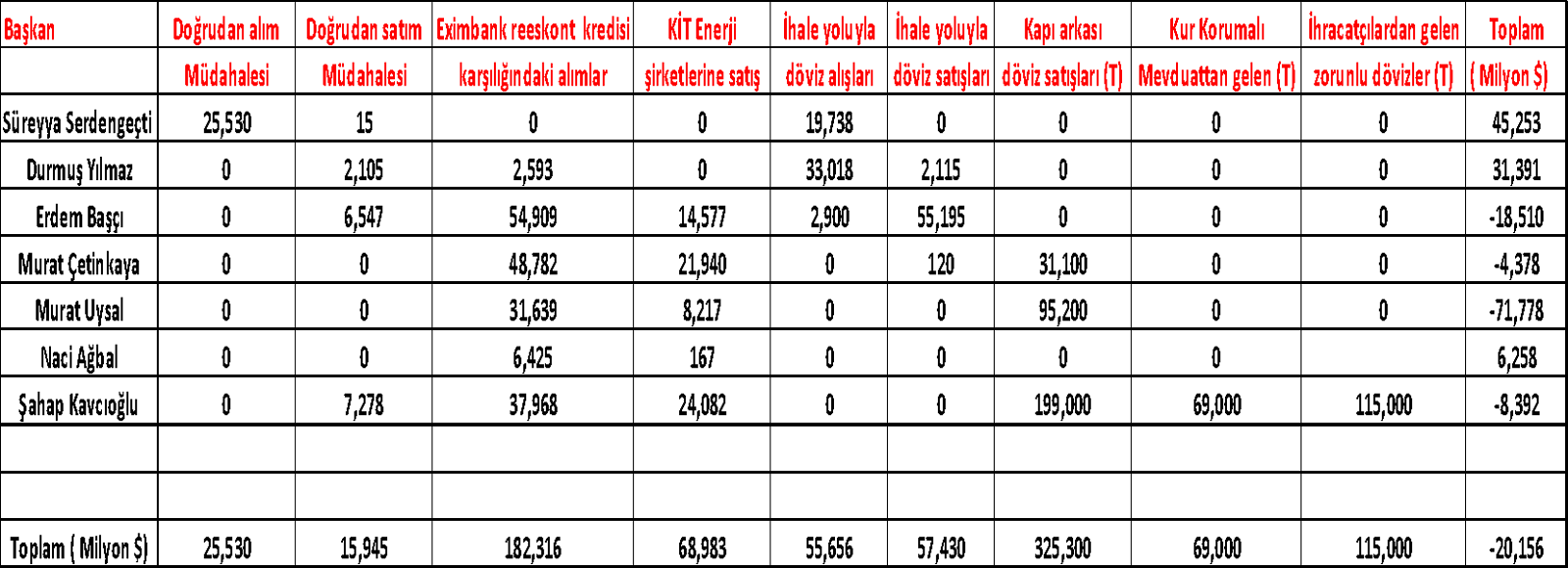

Ancak bu kez işimiz diğer başkanların karnesini çıkarmak kadar kolay olmayacak. Bunun nedeni Çetinkaya ve Uysal döneminde başlanan bazı TCMB verilerinin karartılmasının Kavcıoğlu döneminde genişleyerek devam etmesi.

Kavcıoğlu döneminde sadece kapı arkası döviz müdahaleleri gizlenmedi. 2022 başından bu yana uygulamaya geçen, ihracatçılardan önce yüzde 25 ile başlayan sonra yüzde 40’a çıkarılan zorunlu döviz alımlarından TCMB’nin satın aldığı tutarlar da açıklanmadı. Yine KKM’den TCMB’ye gelen döviz akımının tutarı da gizlendi. Dolayısıyla saklanan bu üç döviz alım/satım verisi, döviz rezervlerinin kaynak ve kullanımları üzerinde üç bilinmeyenli bir denklem oluşturuyor.

Rekor Arka Kapı Müdahalesi

Buna rağmen benim ve güvendiğim analistlerin* tahminleri üzerinden bir varsayım yaptım. Gün gelir de karartılan veriler açıklanırsa bu tahminlerden nasıl bir sapma olacağını gerçekten merak ediyorum.

Arka kapı müdahaleleri, KKM ve ihracatçılardan gelen dövizin tahmin edilmesiyle tüm başkanların tablosu aşağıdaki gibi oluşuyor.

(Sonunda “T” yazan kolonlar tahminden oluşmaktadır. Kavcıoğlu dönemi için Bloomberg Haber Ajansı’ndan Selva Baziki’nin tahminleri kullanılmıştır.)

(Tüm veriler ve tahminler için referans tarih 2023 Mayıs sonudur.)

(Altın değerlemesinden gelen yaklaşık 3 milyar dolar fark ihmal edilmiştir)

Kamuoyundan saklanan üç verideki hata payları nedeniyle tabloda net pozisyon kaybı 8,4 milyar dolar olarak görülse de, analitik bilançoya göre Kavcıoğlu’nun görev döneminde TCMB’nin zaten negatifte olan net döviz pozisyonu 16 milyar dolar bozuldu. Negatif 61 milyar dolar olarak devraldığı döviz pozisyonu, görevi bıraktığı gün -77 milyar dolara gerilemişti. (Hesaplanan bu pozisyon TCMB’de tutulan hazineye ait dövizlerin ve bankanın Mayıs sonu swap borçlarının düşülmüş halidir.)

Kavcıoğlu en büyük tutarlı (199 milyar dolar) kapı arkası satışına imza atmış olsa da, bankanın döviz pozisyonuna verdiği zararın Murat Uysal dönemi kadar büyük olmadığı görülüyor. Bunun en önemli nedeni, onun döneminde başlatılan KKM ve ihracat zorunlu döviz devri gibi iki büyük kalemden satın alınan dövizlerin önemli bir girdi sağlamış olması. Bu girişler döviz piyasasının doğal dengesini bozunca, Kavcıoğlu’nun son döneminde hayata geçirilen birçok sermaye kontrolüne rağmen TCMB, döviz piyasasının neredeyse tek satıcısı haline dönüştü.

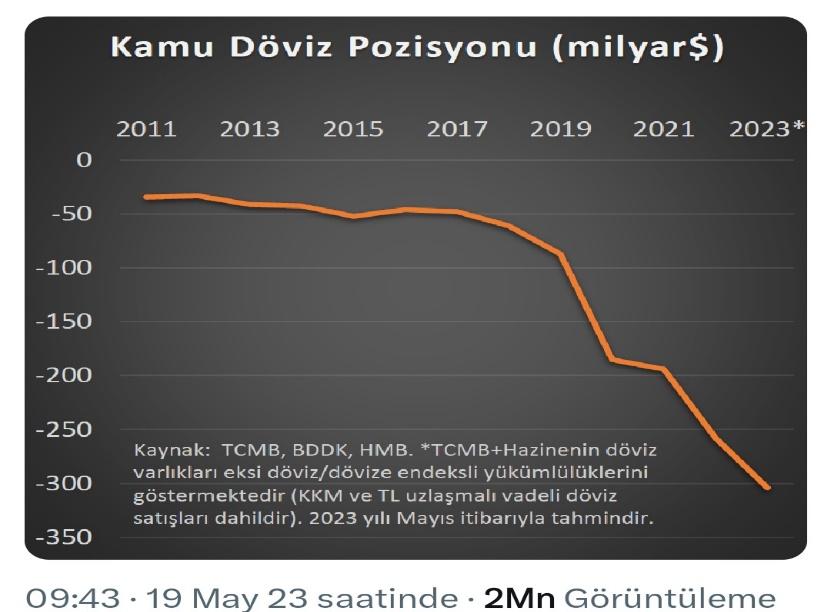

KKM Yükümlülüğü

Ancak resmin bütünü bundan ibaret değil. TCMB’nin bu dönemde KKM sahiplerine oluşan yükümlüğü oldukça yüksek. Her ne kadar mevduat faizinin üstünde kalan kur farkı ödemeleri TL cinsinden yapılsa da, bu aslen TCMB açısından bir döviz fiyat riski içeriyor. Bu hesaba katıldığında, Kavcıoğlu döneminde bankanın döviz pozisyonunun aslında 16 milyar dolardan çok daha fazla açıldığı ortaya çıkıyor. TCMB’ye yönlenen KKM tutarına bağlı olarak Kavcıoğlu görev döneminde Merkez Bankası’nın açılan döviz riskinin 90 milyar dolara yakın olduğunu hesaplıyorum. Nitekim aşağıda Prof. Dr. Hakan Kara’nın 19 Mayıs’ta paylaştığı grafikte, 2021 sonundan bu yana kamunun üstlendiği döviz pozisyon riskinin 100 milyar dolardan fazla arttığını görebilirsiniz. Kamunun bu riskinin önemli kısmı, Kavcıoğlu döneminde TCMB tarafından üstlenildi.

Grafik: Hakan Kara

Hataya Yer Yok

Tabii ki KKM’de kur farkı ödemelerinin TL cinsinden yapılması, döviz nakit akışı ihtiyacını ortadan kaldırıyor. Ancak KKM sahiplerinin herhangi bir nedenle tekrar döviz cinsi varlıkları tercih etmesi halinde Türk lirasının değerinde çok büyük baskı yaratması olası. 120 milyar doları aşan KKM’de her hafta 6 ila 8 milyar dolar arasında vade dönüşü olduğu tahmin ediliyor. Bu nedenle ülkenin birkaç haftalık bir istikrarsızlık yaşaması halinde bile kendi kendini besleyen önemli bir döviz talebinin ortaya çıkması mümkün. Bu da yeni ekonomi yönetiminin oluşacak bir dış veya iç dalgalanmada herhangi bir esnekliğe sahip olamayacağını gösteriyor.

Yazının tamamı burada.