Para-banka-finans

Reuters Analizi: Yükselen getiriler, Wall Street’te hisse rallisine çelme takabilir

Yatırımcılar gönülsüz de olsa, sonunda Federal Rezerv’in (Fed) faiz oranlarını “uzun süre yüksek tutacağı” tehdidini ciddiye almaya başlarken, hisse senetlerinin…

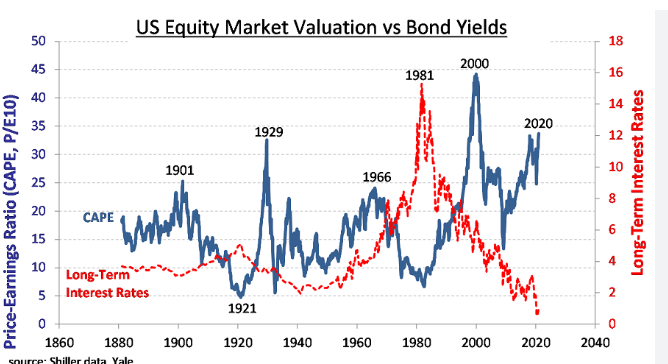

Yatırımcılar gönülsüz de olsa, sonunda Federal Rezerv’in (Fed) faiz oranlarını “uzun süre yüksek tutacağı” tehdidini ciddiye almaya başlarken, hisse senetlerinin 2023 rallisinin kaderi, değerlemelerin ABD Hazine tahvil (DİBS) getirilerindeki tırmanışa dayanıp dayanamayacağına bağlı olabilir.

Fiyatlarla ters yönde hareket eden getiriler, 2022’nin sonlarında on yıldan fazla bir sürenin en yüksek seviyesini gördükten sonra, yatırımcıların düşen enflasyona kanarak Fed’in yakında faiz artırımlarını sonlandıracağı umudu eşliğinde düştü.

Ancak, yatırımcıları beklentilerini yeniden ayarlamaya zorlayan Ocak istihdam raporunun ardından, DİBS getirileri yeniden yükselişe geçti. Artık, Fed’in enflasyonu %2’ye indirmek için, resesyon korkmasına gerek kalmadığı, faiz oranlarını yüksek tutmaktan kaçınmayacağı görüşü fiyatlanıyor.

Fed Başkanı Jerome Powell’ın Salı günü yaptığı açıklamalar, piyasaları Fed faiz oranlarının yatırımcıların önceden fiyatlandırdığından daha yükseğe tırmanacağı ve uzun süre yüksek tutacağı fikrine yaklaştırdı. Fed özetle güçlü seyreden ekonominin enflasyonu düşürme çabalarını tehdit ettiğini ima ediyor.

Halihazırda, artan getiriler hisse iştahını baltalıyor gibi görünmüyor. Cuma seansında S&P 500, 10 yıllık ABD Hazine tahvil getirisindeki 12 baz puanlık artışa rağmen %0.2 yükseldi.

Bazı yatırımcılar, S&P 500’ün yılbaşından bu yana %8,5 ve Nasdaq Bileşik Endeksi’nin %15,7 arttığı rallinin ardından, fed funds oranı beklentilerinin devam eden yukarı fiyatlamasının hisse senetleri üzerinde baskı oluşturabileceğinden endişe ediyor. Geçen yıl, Wall Street hisse endeksleri 2008’den bu yana en büyük yıllık yüzde düşüşlerini kaydetti.

Edward Jones’un yatırım stratejisti Angelo Kourkafas, “Düşen DİBS getirileri kesinlikle piyasa için önemli bir destek oldu ve bunu kaybedersek, volatilite yeniden tetiklenebilir” dedi. “Rallinin yumuşak kum üzerine inşa edildiğini düşünmüyoruz… ancak kısa (2 yıllık) ve uzun (10 yıllık) faiz oranlarında artış görürsek, hisse rallisi ivme kaybeder”.

Gösterge niteliğindeki 10 yıllık Hazine tahvilinin getirisi geçen Çarşamba gününden bu yana yaklaşık 30 baz puan artarak %3.69’a yükseldi. İki yıllık ABD tahvilinin getirisi geçen Perşembe gününden bu yana neredeyse 40 baz puan artarak %4,47’ye ulaştı.

Daha yüksek tahvil getirileri, şirketlerin borçlanma maliyetlerini yükseltirken, hisse senetlerinin göreceli çekiciliğini köreltiyor. Daha yüksek DİBS getirileri, standart hisse değerleme modellerinde, daha yüksek oranlarda iskonto edildiği için, hisse fiyatı uzak gelecekteki kârlara daha bağımlı olan teknoloji türü “hızlı büyüme” hisse senetlerine talebi zayıflatabilir.

Truist Advisory Services’in eş baş yatırım yetkilisi Keith Lerner’in yorumları şöyle: “Salı günü yayınlanan verilere göre, hisse senedi risk primi veya yatırımcıların risksiz devlet tahvilleri yerine hisse senetlerini tutmak için edinmeyi bekledikleri ekstra getiri, geçen hafta daha az elverişli hale geldi”.

Lerner’e göre mevcut prim, S&P 500 için 10 yıllık Hazine bonosu üzerinde %3,5; bu prim 12 aylık ortalama ile örtüşüyor, ancak daha düşük bir endeks değrlemesini işaret edecek seviyeye yaklaştı.

Salı günü vadeli işlem piyasaları, Aralık’ta yaklaşık %4,8’e düşen tepe Fed fon oranının Haziran veya Temmuz’da %5,12’e erişeceğini fiyatlıyordu.

Kaynak: Analysis-Rebounding yields could scuttle U.S. stock rally as Powell stays firm on rates