Akın Rota: Yumurta mı tavuktan çıkar tavuk mu yumurtadan ?

28 Ekim 2022Yumurta mı tavuktan çıkar tavuk mu yumurtadan çıkar misali kredi mevduattan mı verilir yoksa mevduat mı krediden meydana gelir tartışmalarını izleyip duruyorum. Ben de bu konuya bir hazineci açısından bakmak istedim.

Bankanın kendi mevduatını yaratması

Durumu anlatmak için 2 bankalı (B ve K) bir sistem düşünelim.

Gerçekten da bir bankanın kredi vermesi için mevduata ihtiyacı yoktur. Bankaların hazinelerine hiçbir zaman “mevduatımız yeterliyse kredi verelim” diye sorulmaz, sadece hazine kredi verilmesine çeşitli kaynaklardan fonlama imkanına göre yeşil ışık yakar veya yakmaz.

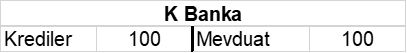

Bu durumda K banka 100 TL kredi verdiğinde kredi müşterisinin hesabına 100 TL geçer. Para yoktan var edilmiştir! Bilançosu aşağıdaki gibi gözükür.

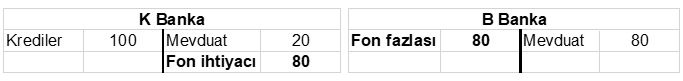

Takip eden zamanda müşteri çeşitli ödemelerini yapar (B bankaya 80 TL),

K bankanın hazinesinin 80 TL bir kaynak bulması gerekmektedir, B Bankanın ise 80 TL fazla parası vardır. Her ikisinin de paraları Merkez bankasındadır, K bankası akşama kadar 80 TL’yi kapatmak durumundadır. Doğal olarak B banka aranır ve onlardan 80 TL gecelik borçlanma talep edilir. 2 bankalı bir sistemde B bankası da parayı ya K bankasına plase edecektir ya da Merkez Bankasına. B banka ne müşterisine ne de K bankaya “siz bu parayı yoktan var ettiniz onun için aramızda faizin lafı bile olmaz” demez. Bunun nedeni parayı K banka yerine Merkez bankasında tuttuğunda Merkez Bankasından bir faiz elde edecek olmasıdır. Dolayısıyla K banka Merkez Bankası alternatifinden daha cazip bir teklifle bu 80 TL kaynağı sağlayabilir.

Bu işlemin sonucunda Merkez bankasının bilançosunda hiçbir değişiklik olmamıştır. B banka ile K Banka aralarında borç/alacak ilişkisini, gün içinde Merkez bankası hesaplarını kullanıp, tesis etmişlerdir. K banka piyasaya 100 TL likidite sağlamış, herkesin banka hesabında para olmasına rağmen Merkez bankası bilançosunda bunun herhangi bir izi yoktur.

Zorunlu karşılıklara merhaba

Buraya kadar mevduatın krediden yaratıldığı ve en azından taban faizlerin Merkez bankası tarafından tesbit edildiği bir görünüm çıkıyor. Ancak bunda sonra işler biraz değişiyor.

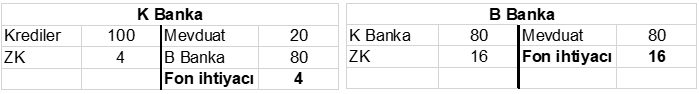

Sıra Merkez bankasına zorunlu karşılık yatırılmasına gelmiştir. Bu oranın da %20 olduğunu düşünürsek, K bankanın 20 TL mevduatı için 4 TL, B bankanın ise 16 TL Zorunlu Karşılık yatırması gerekecektir. Bu durumda bankacılık sisteminin bilançosu:

Sistemde kimsede fon fazlası yoktur. Merkez bankasına yatırılacak zorunlu karşılık için yine Merkez bankasından borç alınabilmesi için karşılığında teminat olarak devlet tahvili verilmesi gerekmektedir. O tahvilleri de ancak para yatırarak alabilecekleri için kısır döngü vardır: para için tahvil lazım, tahvil için para. Bu durumda her 2 banka başka kaynaklara yönelmek zorundadır. Bunların içinde ilk akla gelen başka amaçla tutulan devlet tahvillerinin teminata verilmesidir.

Görüldüğü gibi “başka amaçla tutulan devlet tahvillerinin teminata verilmesi” kendi kendini fonlayan bir yapı değildir. Bankanın bu rezervi sonsuz değildir ve bu kaynak tükendiğinde kredilerin fonlanması için diğer kaynakların devreye girmesi gerekmektedir. Bu kaynaklar dış finansman (döviz borçlanarak ve açık pozisyon yöntemiyle TL yaratmak) ve başka varlıkların elden çıkartılması olarak özetlenebilir.

Sonuç olarak ne kadar kredi talebi olursa olsun ve kredi kendi mevduatını yaratsa bile verilebilecek kredi ve mevduatın sınırları teminat ve zorunlu karşılık oranları vasıtasıyla Merkez bankaları tarafından kontrol edilirler.

Neden bankalar mevduat için savaşırlar?

Bilinen bir söz vardır: “Bir banka zarardan değil, likidite yüzünden batar”. Yukarıdaki 2 bankalı örnekte B bankanın 80 TL fon fazlasını, biraz da çaresizlikten, K bankaya plase ettiğinden bahsetmiştik. Pratikte işler o kadar basit gelişmez. Bankalar risk algıları yüksek kurumlardır. Müşterileri ile teminat, limit, kredi ilişkisine giren bankaların diğer bankalar için bunu yapmadıklarını düşünmek yanlış olur. Bankaların da birbirlerine limitleri vardır ve bir yere kadar karşılıksız plasman yapsalar bile bunlar kısa vadeli (gecelik/haftalık) kaynaklardır. Yukarıdaki örnekte B banka limit nedeniyle gelen mevduatın sadece 50 TL’sini K bankaya verebiliyorsa, K bankanın 30 TL daha fon bulması lazımdır. 1 Merkez bankası + 2 bankalı sistemde bu sorunu 100 TL kredi ile çözmek imkansız gözükmektedir. Bu durumda K bankası 16 TL net mevduatına (20- 4 TL ZK) ve 50 TL B bankası limitine güvenerek sadece 66 TL kredi verme yoluna gidecektir. Dolayısıyla en baştaki sorumuza geliyoruz: “Ne kadar krediyi fonlayabiliriz?”.

Bankacılıkta vadesiz bile olsa mevduatın değeri yüksektir. Herhangi bir zorluk veya kriz zamanında bankalar arası mevduat uçup giderken, mevduat çekilişi sınırlı olur. Yukarıdaki örnekte görüldüğü gibi mevduatı yüksek olan B banka kredi vermese bile rahatlıkla birtakım varlıkları edinebilirken K banka her gece B bankasının hazinecisinin sağlığına şükretmek durumundadır. Kısaca bir banka için, kendi yaratsın yaratmasın, mevduat son derece önemlidir.

Sermaye yeterliliği

Bir bankanın istediği kadar kredi verememesinin bir diğer nedeni ise sermaye yeterliliği rasyosu (SYR) denilen düzenlemedir. Basel kriterleri olarak da anılan düzenlemelere göre bankalar ancak sermayelerinin belirli bir oranı kadar kredi verebilirler. SYR oranının %8 olduğu durumda sermayelerinin 12,5 katı ( ) kadar kredi verebilirler. Öte yandan devlet tahvillerinde, risk %0 olarak tesbit edildiğinden, devlet tahvili alımında herhangi bir sınır yoktur.

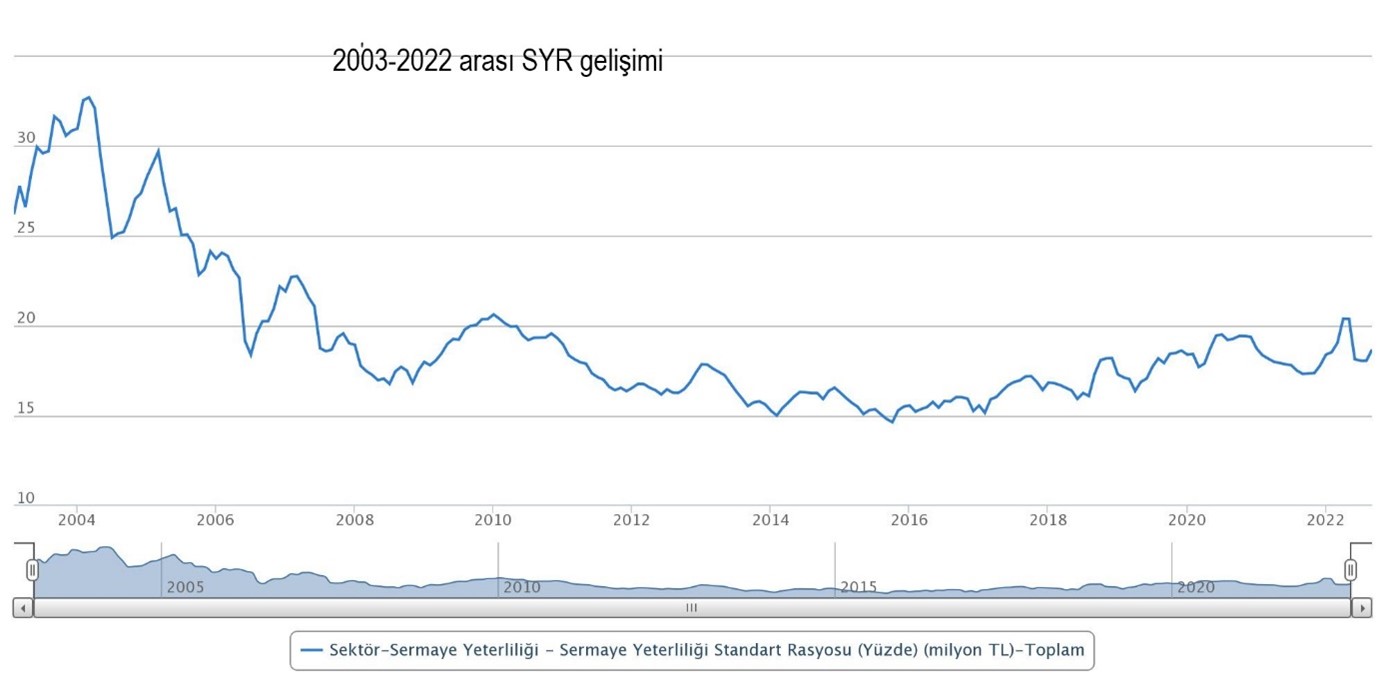

Bankacılıkta sadece zorunlu karşılık ve sermaye yeterliliği gibi 2 düzenleme bile kredilerin oluşması, dolayısıyla “para yaratılması” önünde ciddi bir engeldir. Güncel bir bilgi vermek gerekirse BDDK asgari SYR % 12 olarak belirlemiş iken bankacılık kesiminin SYR’si hiçbir zaman %15’in altına düşmediği aşağıdaki grafikten de görülmektedir. Diğer bir deyişle bankalar sermayelerinin 8,3 misli kredi verebilecek iken 5 ile 6,7 misli arasında kalmışlar. Türkiye’de hiçbir zaman “kredi talebi yetersizliği” diye bir kavram olmadığının da altını çizerek SYR’nin 2003- 2022 arasındaki gelişimi aşağıdaki grafikte verelim.

Kaynak: BBDK

Devletin para basması

Devletin harcama veya yatırım yapmak için de vergi toplamasına gerek yoktur, bütün bunları borçlanarak yapabilir. Sanılanın aksine Devlet’in para basma yetkisi yoktur ama bütçe açığı verme ve borçlanma yetkisi vardır. Bu borçlanma da para yaratır. Devlet herhangi bir harcama yapmak istediğinde Merkez bankasındaki hesabından ödeme yapmak durumundadır. Bu hesapta para olması için tıpkı özel şirket ve şahıslar gibi kredi alması lazımdır. Eskiden Merkez bankasından avans olarak alabiliyorken 2001 krizinden sonra bu yol yasaklandı. Süreç biraz daha dolambaçlı bir hal aldı: Tahvil ihalesi açılır, bankalar tahvil alır (1.işlem), bu tahvilin parasını ödemek için Merkez bankası ile Repo yaparlar(2.işlem). Sonuç Merkez bankasında tahvil, Hazinede para oluşur. İşlemlerin kayıtları:

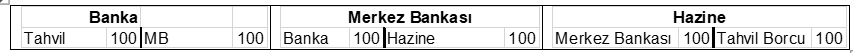

1.işlem sonucu

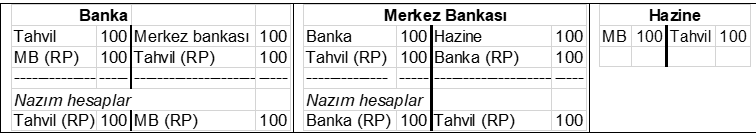

2.işlem sonucu

Repo işlemi sonucunda Bankada vadede tahvil alacağı, Merkez Bankasına borç oluşur.

Sonuçta banka burada aracılık yapmış Merkez bankası Hazine’ye kredi açmış para yaratılmıştır. Bankaların kredi vermesinden farkı bu işlem bilançosunda gözükmektedir.

Bu işlemin banka açısından ne zorunlu karşılık ne de SYR yönünden bir kısıtlaması yoktur. Bu itibarla bu sonsuz bir döngü olarak düşünülebilir. Ancak banka tahvillerin nihai sahibidir, repo sadece kısa vadeli bir değiş tokuş (Swap) işlemidir. Tahvillerin vadelerinin 2 yıldan uzun olmaları buna karşın Repo vadelerinin 1 hafta olmalarından dolayı bir vade riski mevcuttur. Yakın zamana kadar bankaların %25 olan tahvil faizlerine karşı %12’den fonlama imkanları vardı. Yalnız 5 yıl boyunca %25 sabit faizli yatırım yapıp 1’er haftalık %12 oranı ile çevirmelerin ne kadar devam edeceğini sadece bankalar değil bu faizleri tesbit edenler de bilmiyorlardır.

Tahvil ile para yaratmanın diğer 2 kısıtından biri Merkez bankasının bilançosunda taşıyabileceği devlet tahvili miktarının sınırlanmasıdır. Diğer kısıt ise Hazine’nin bütçe kanunları ile borçlanmasının sınırlanmasıdır. Bu 2 kontrol mekanizmasının son yıllarda ne kadar etkili çalıştığını bilmiyorum zaten yazının konusuna girmemektedir.

Bereketli ve kısır para

Bankaların yarattıkları parayı sınırlayan zorunlu karşılık ve SYR nedeniyle kredi hacmini büyütmek isteyen bankanın yeni kaynak bulması gerektiğini görmüştük. Bu paraya “kısır” para denilebilir.

Öte yandan Hazine’nin yaratıp harcadığı para bankacılık sistemine mevduat olarak girecektir. Bu da bankaların aradığı ek kaynaktır. Burada tanıdık para çarpanını görebiliriz: 100 TL’lik (hazine kaynaklı) mevduat artık 5 kere ZK kesintisine uğrayarak ( ) dönüp 500 TL kredi olabilir. Hazinenin tahvilden yarattığı 100 TL doğurup 500 TL kredi ve 500 TL mevduat yaratabilmiştir.

Burada kritik nokta yaratılan paranın merkez bankası bilançosundaki konumudur. Kısır para MB bilançosunda gözükmezken bereketli para MB bilançosunda üretilmiştir.

Yazının başında sorduğumuz soru “Yumurta mı tavuktan çıkar tavuk mu yumurtadan çıkar?” sorusunun cevabı gibi her ikisinin de de doğru olduğunu söyleyebiliriz. Ama birisinin daha bereketli olduğu da ortada.