Dünya Ekonomisi

Türkiye’nin (CDS) risk primi neden düşüyor? Rusya bu denklemin neresinde?

Türkiye’nin yabancı indinde risklerini gösteren 5 yıl vadeli CDS risk primi son son haftalarda ciddi bir gerileme ile kabaca 900…

Türkiye’nin yabancı indinde risklerini gösteren 5 yıl vadeli CDS risk primi son son haftalarda ciddi bir gerileme ile kabaca 900 baz puandan 700 baz puana kadar geriledi. CDS, bültenlerimizde sıklıkla yer verdiğimiz bir gösterge. En basit tanımı ile bir ülkenin yabancı para cinsinden borcunu sigortalamanın maliyetidir. CDS primi yükseldikçe, ülkenin de borcun de risklerinin tırmandığını gösterir.

Almanya’nın 5 yıl vadede risk priminin 13, Türkiye’nin ise gerilemiş hâliyle bile birlikte 700 baz puan seviyesinde olmasının sebeplerin düşünmek gerekiyor. CDS priminin arkasında yatan dinamikleri ele alarak bu soruya cevap vermeye çalışalım. Türkiye’nin rezerv seviyesi, emanet dövizler düşüldükten sonra (swap) eksi 62 milyar dolar seviyesinde olması (1. rezervler), devamında cari fazla verme mottosu ile çıkılan yolda dış açık rekorlarının kırılması (2. cari açığın fonlanması veya dış finansman ihtiyacı) ve belki de küresel para akımları (3. risk alma iştahı) en önemli belirleyici unsurlar olarak sıralanabilir.

Türkiye’nin son dönemde CDS risk priminin gerilemesinin arka planında yukarıda sıraladığımız belirleyicileri ne kadar etkili olmuş sırası ile ele almaya çalışalım. TCMB’nin dış varlıklarında (rezervlerinde) son 10 gün gibi bir zamanda -dün bültenimizde grafiksel olarak da ele aldık- kabaca 10 milyar dolar gibi bir artış olduğunu görüyoruz. Biraz kapalı kutu da olsa, bu rakamın arkasında -detaylarına şimdilik hâkim olmasak da- Rusya’dan gelen paranın büyük bir rol oynadığını düşünüyoruz. Demek ki, öyle ya da böyle rezevlerde yukarı yönlü bir yükseliş var. Öte yandan, OPEC+’nın üretim artışına gitmesi ve ABD Başkanı Biden’in devreye girmesi ardından petrol fiyatları son günlerde ciddi bir gerileme kaydederek 94 dolar seviyesine geriledi (hatırlayınız, Ukrayna savaşının patlak vermesi sonrasında 139 dolar seviyesi test edilmişti). Türkiye’nin de net enerji ithalatçısı olduğu düşünülürse, bu metrikte de olumlu yönde bir gelişme görülüyor. Netice itibariyle, enerji fiyatlarının düşmesi Türkiye’nin enerji faturasını, dolayısıyla da cari açığına (ödemesi gereken döviz borcuna yani dış finansmanına) olumlu bir katkı. Son metrikte ise küresel risk iştahını ön plana çıkarabiliriz. Dün de bültenimizde dile getirdiğimiz üzere, New York FED enflasyon beklentilerinde yaşanan gerileme, FED’in faiz artırımlarında çok da agresif olmayacağını ön plana çıkarıyor.

Aşağıdaki grafiken de görülebileceği üzere, gelişmekte olan ülkelerin CDS primleri son dönemde beraber ve aşağı yönlü bir seyir izliyor. Demek ki, sadece Türkiye’nin risk priminin gerilediğini ve Rusya’dan gelen paranın ana belirleyici unsur olduğunu iddia edemeyiz. CDS risk priminde yaşanan düşüş, Türkiye’nin eurobond getirilerinde de düşüşe neden oldu. Daha birkaç hafta önce %12 seviyelerine dayanan dolar cinsi tahvillerinin getirileri, kabaca 2 puandan fazla geriledi.

Hûlasa, Rusya kaynaklı para girişleri, enerji ve baz metallerde yaşanan gerileme ve belki de en önemlisi küresel risk iştahının da destek vermesi sonrasında Türk mali piyasalarında yaşanan toparlanma dün de devam etti. Bu minvalde, son 5 haftada %19 prim yapan Borsa İstanbul 100 endeksinde, yükselişin teknik bir bakış açısı ile yavaşlama eğilimine gireceği yönünde son günlerde vermiş olduğumuz görüşün ışığında, dün BİST100 endeksi tarihi zirvesini bir adım daha kuzeye taşıyamayarak günü düşüşle tamamladı. Kısa sürede yaşanan bu denli yükseliş ardından kâr alma isteği çok da hor görülmemeli. Şüphesiz para girişlerinin yardımı borsayı bir süre daha dinamik tutabilir ama bizim beklentimiz tam olarak bu yönde değil. Mim koymuş olalım. Rusya ile artan dirsek temasına karşı Batı’nın geliştireceği ton ve beraberinde artan yaptırım riskinin de göz ardı edilmemesi gerektiğini düşünüyoruz.

Doların süper döngüsüne paralel, EUR ve GBP âdeta kafasını kaldırmakta zorlanırken, her ikisinde de riski aşağı yönlü görmeye devam ediyoruz. Altın ve gümüş cephesinde ise haftalar önce girmiş olduğumuz uzun pozisyonlarımız devam ediyor. Gümüşte 20,80 seviyesinin test edilmesi ardından kâr al bölgesi olarak 22 dolar seviyesini takip ederken, ons altında ise bunun karşılığı 1,835. Kripto paralarda Ethereum cephesinde 1,820 dolar seviyesindeki hedefimiz dün gerçekleşmesi ardından teknik seviyeden gelen satışlar veya ABD enflasyon verisi öncesinde defansif pozisyonların artması ile 1,700 dolar seviyesine doğru bir geri çekilmenin yaşandığını görüyoruz. Haftalık kapanışın 1,695 dolar seviyesinin üzerinde olması, Ethereum için ümitlerin devam etmesine neden olacaktır.

USDTRY kurunda da değinerek bültenimizi yavaş yavaş daha da uzatmadan tamamlayalım. Bizleri takip eden değerli okurlarımız, Temmuz sonunda USDTRY cephesinde var olan uzun pozisyonlarımızdan 17,88 seviyesinden çıktığımız ve gelişmeleri takip etmek adına kenara çekildiğimiz hatırlayacaklardır. USDTRY cephesinde herkesin geminin bir tarafına yaslandığı düşünülürse, kabaca, bu hafta 17,90 seviyelerinden geçen yükseliş trend çizgisinin korunup korunmayacağını görerek kenarda mı bekleyip, oyuna geri mi döneceğimize karar vereceğiz.

Bu arada, geçen haftalara, banka bilançolarında arz talep dengesizliğine paralel %6 seviyelerine dayanan dolar mevduat faiz oranlarının bu hafta ciddi bir şekilde gerilediğini görürken, TL mevduat faizlerinde ise yükseliş kaydettiğini not etmemiz gerekiyor. Bu da bizlere, KKM dönüşlerinin bir kısmının döviz mevduata yöneldiğini ve bankaların bilançolarında döviz mevduatın attığını gösteriyor (artan bir ürünün fiyatı da hâliyle düşüyor). Tüm bunların cevabını, bu hafta Perşembe günü TCMB’nin açıklayacağı haftalık para ve banka istatistikleri ile BDDK’nın haftalık bülteninden okuyacağız.

Jeopolitik risklerin de yeniden artma eğiliminde olduğunu görüyoruz. Kırım’daki Rus hava üssünde meydana gelen bir dizi patlamada Rus Hava Kuvvetlerine önemli oranda kayıplar verdiğini okuyoruz. Kiev, Rus işgali altındaki toprakların derinliklerinde meydana gelen olayla ilgili herhangi bir sorumluluk kabul etmedi. Bu gelişmenin savaşın kapsamını daha da genişletmiş olabileceğinden endişe ediyoruz. Öte yandan, Tayvan-Çin gerginliği de sürüyor. Tayvan dışişleri bakanı, Çin’in ABD Temsilciler Meclisi Başkanı Pelosi’nin ziyaretini protesto etmek için başlattığı askeri tatbikatları, özerk adanın işgaline hazırlanmak için bir oyun planı olarak kullandığını söyledi.

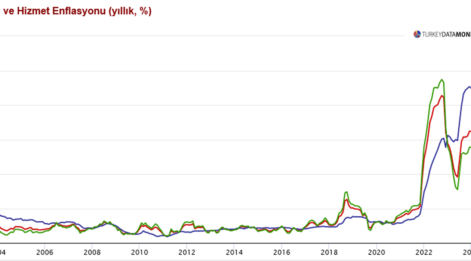

Küresel piyasalar dün sakin başladığı günü satış baskısına boyun eğerek tamamladı. ABD ana endekslerinde %1 civarında düşüşü bu sabah Asya borsalarının da takip ettiğini görüyoruz. ABD’de bugün KKTC saati ile 15:30’da açıklanacak ve büyük bir heyecanla beklenen enflasyonu verisine yönelik beklentiyi bir kez daha hatırlatmış olalım: manşet rakamın yıllık bazda %8,7’ye gerileyip, çekirdek enflasyonun ise %6,1’e yükselmesi yönünde. Tahminlerin altında kalacak bir veri, küresel piyasalarda olumlu rüzgârlara aksi ise ‘fırtınaya’ neden olacaktır. İçeride ise sabah saatlerinde TÜİK işsizlik rakamlarını açıklayacak; Almanya’da ise enflasyon verileri takip edilecek.

iktisatbank.com