Ekonomi

Yatırım Finansman’dan 2021 Aralık Ayı Bankacılık Sektörü Kâr Analizi

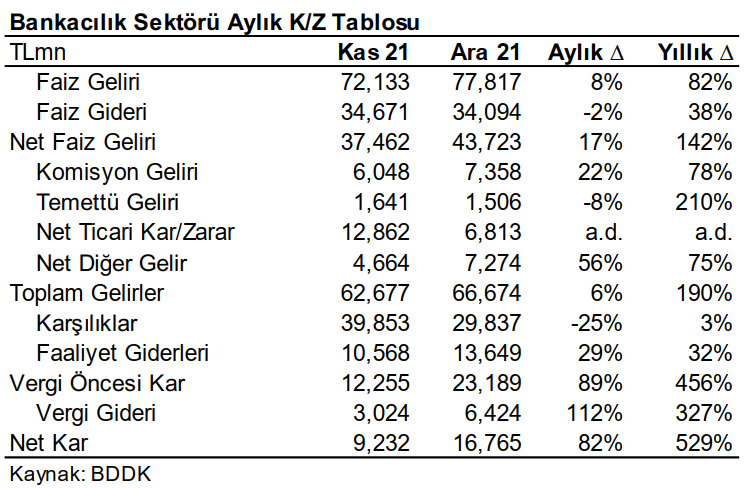

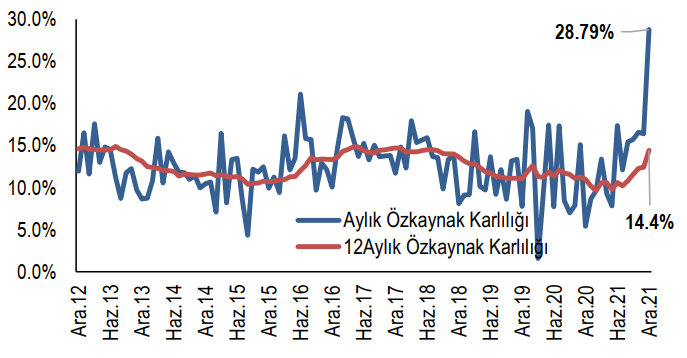

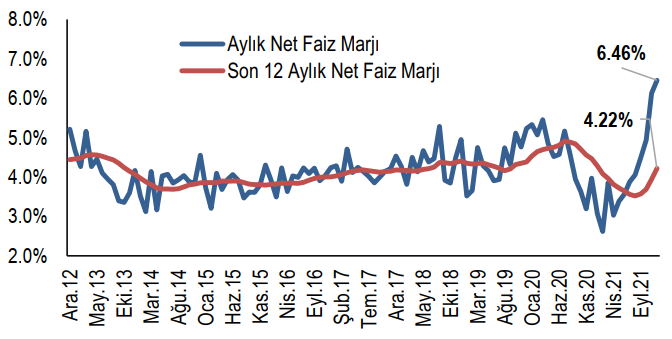

Bankacılık sektörü Aralık ayı net karı, aylık %82 artışla 16,8mlr TL (yıllık +%529) ve özsermaye karlılık oranı %28,8 (12 aylık kümülatif: %14,4) seviyesinde gerçekleşti. Net faiz geliri, artan menkul kıymet getirileriyle, aylık %17 artışla 43,7mlr TL’ye (yıllık +%142) ve net faiz marjı 33bp artışla %6,46’ya yükseldi...

Daralan karşılık giderleriyle %29 aylık özkaynak karlılığı

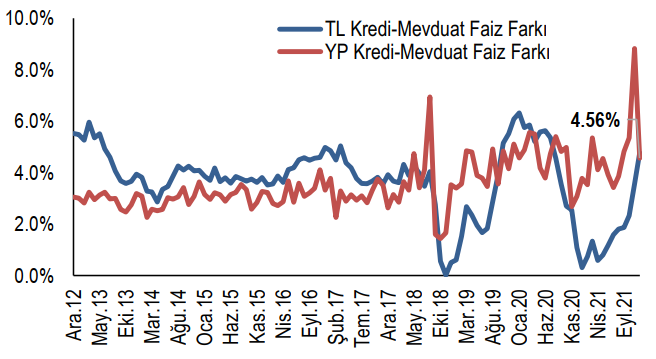

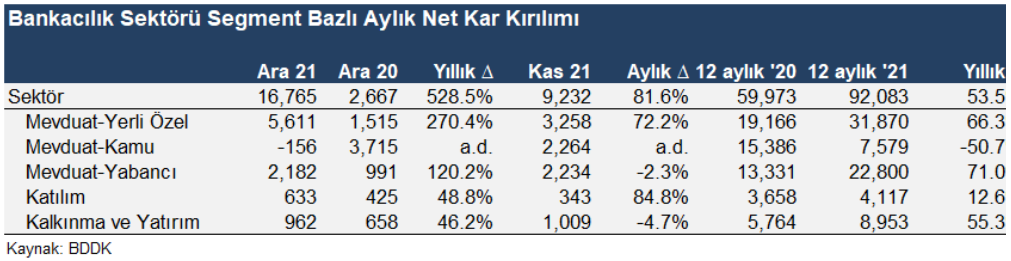

Bankacılık sektörü Aralık ayı net karı, aylık %82 artışla 16,8mlr TL (yıllık +%529) ve özsermaye karlılık oranı %28,8 (12 aylık kümülatif: %14,4) seviyesinde gerçekleşti. Net faiz geliri, artan menkul kıymet getirileriyle, aylık %17 artışla 43,7mlr TL’ye (yıllık +%142) ve net faiz marjı 33bp artışla %6,46’ya yükseldi (TL kredi mevduat makası +121baz puan, döviz makası -427baz puan, TL ve döviz menkul kıymet getirileri +15 puan ve +276baz puan). Bunun yanında, diğer gelirler aylık %56 (yıllık +%75) artışla 7,3mlrTL’ye ulaştı. Ancak, net ticari kar aylık %47 (geçen sene 3,8mlrTL zarar) daralmayla 6,8mlrTL’ye geriledi. 29,9mlrTL’ye ( aylık -%25, yıllık +%3) provizyon giderleri ise karlılıktaki aylık iyileşmenin temel sebebi olarak gerçekleşti. Karşılık giderlerindeki düşüşe paralel olarak toplam risk maliyeti %7,75’ten %5,78’e yükseldi. Komisyon gelirleri yıllık %78 artışla 7,4mlrTL’ye (aylık +%22) yükselirken, faaliyet giderleri yıllık %32 artışla 13,6mlrTL’ye (aylık +%29) yükseldi. Böylece, bankacılık sektörü 2021 yılı net karı 92,1mlrTL’ye (yıllık +%54) ulaşırken özkaynak karlılığı %14 olarak gerçekleşti.

Karlılıkta iyileşme risk maliyeti ve kurlara bağlı

Aylık sonuçların da işaret ettiği üzere, menkul kıymet getirileri ve kredilerdeki yeniden fiyatlamayla iyileşen marjlar karlılığı desteklemeye devam ediyor. Yakın zamanda açıklanan yeni TL mevduat enstrümanına olacak olası talep de sektörün büyüme potansiyelini pozitif etkileyebilir. Ancak, negatif reel faiz ortamı ve mevduat faizlerinde gözlemlediğimiz yükseliş trendi 2022’nin ilk yarısında karlılığı baskılayabilir. Varlık kailtesi tarafında, aylık sonuçların da işaret ettiği gibi, risk maliyeti sektör karlılığı için belirleyici faktör olmaya devam ediyor. Önceki çeyreklerde düşük risk maliyeti trendi gözlemlesek de, döviz kurlarındaki oynaklık ve BDDK’nın donuk alacak sınıflandırmasında sağladığı kolaylıkların ortadan kalkmasıyla provizyon maliyetlerinin yükselebileceğini düşünüyoruz. Ancak, GARAN ve YKBNK’nin görece yüksek karşılık rezervleriyle sektörde iyi konumda olduklarını düşünüyoruz. Bunların yanında, döviz kurlarındaki volatilite bankaların sermaye rasyoları üzerinde risk oluşturmaya devam ediyor, özellikle görece düşük sermaye rasyosu ve döviz pozisyonları bulunan kamu bankaları için. Sonuç olarak, varlık kalitesindeki belirsizlik ve olası makro volatilitelerle sektöre temkinli yaklaşımımızı sürdürüyoruz.

Döviz kurları rasyolar üzerinde risk oluşturuyor

SYR ve Ana SYR rasyoları aylık 55bp ve 58bp artışla %18,3 ve %13,4’e yükseldi. Ancak, döviz kurlarındaki olası volatiliteler sektörün sermaye rasyoları üzerinde baskı oluşturmaktadır.

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Yatırım Finansman Menkul Değerler