Borsa

İnfo Yatırım ‘Hisse Öneri Portföyü’nü Güncelledi…

İnfo yatırım hisse öneri portföyünü güncelledi. Buna göre ARCLK ve ALGYO'yu hisse öneri listesine eklerken, KRVGD'yi hisse öneri listesinden çıkardı...

İnfo yatırım hisse öneri portföyünü güncelledi. Buna göre ARCLK ve ALGYO’yu hisse öneri listesine eklerken, KRVGD’yi hisse öneri listesinden çıkardı. İnfo yatırım’ın hazırladığı raporun ayrıntıları şöyle;

Devam eden yükseliş potansiyeli ile birlikte ARCLK ‘i 77 TL hedef fiyatla, yüksek nakit pozisyonu, satılmaya hazır varlık portföyü ve yüksek karlılık turizm sektöründe büyüme stratejisi ile birlikte ALGYO ‘yu 65 TL hedef fiyat ile Hisse Önerileri Listemize eklerken , Kervan Gıda’yı (KRVGD)’yi hisse önerileri listemizden çıkarıyoruz.

Doğru Zamanda Doğru Büyüme Stratejisi (ALGYO)

Yüksek nakit pozisyonu, satılmaya hazır varlık portföyü ve yüksek karlılık turizm sektöründe büyüme stratejisini destekliyor

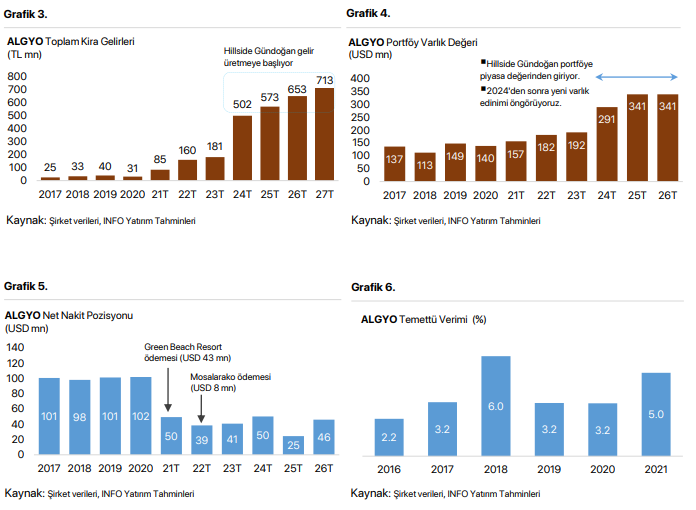

ALARKO GYO (ALGYO) önümüzdeki dönemde yeni turizm yatırımları ile varlık portföyünün düzenli nakit getiri kapasitesini artırmayı hedeflemektedir. Bu hedefi gerçekleştirmek için ilk adım

Kasım 2021 tarihinde atılarak Bodrum Gündoğan’da Green Beach Resort şirketin varlık potföyüne katılmıştır. Önümüzdeki dönemde varlık satışları ve bilançodaki güçlü nakit pozisyonunu da kullanılarak şirketin turizm alanında yeni yatırımlar yapmasını beklemekteyiz.

Hillside Fethiye şirket portföyünün en önemli varlığı olmaya devam ediyor

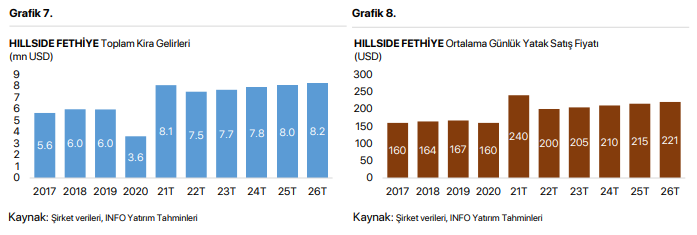

ALARKO GYO’nun portföyünün en bilinen markası Hillside Beach Otel’dir. 330 oda ve 780 yatak kapasiteli olan otel TC Orman Bakanlığı tarafından 2068 yılına kadar şirkete kiralanmıştır. Yerli ve yabancı üst gelir grubunu hedefleyen işletmenin 2021 yılı toplam brüt karı tahminlerimize göre bir önceki yıla göre yaklaşık 3x artarak 14.5 milyon USD’ye erişecektir. Bu artışın en önemli nedeni ortalama günlük yatak satış fiyatının 2021 yılında bir önceki yıla göre 56% artarak 250 USD düzeyine çıkmasıdır. ALGYO’nun kira sözleşmesine göre 2021 yılında elde edeceği toplam kira (sabit + değişken) gelirnin yaklaşık 8.5 mn USD olacağını öngörmekteyiz. Bununla beraber önümüzdeki dönemde günlük yatak satış fiyatlarının 200 USD düzeyinde normalize olmasını beklediğimiz için işletmenin yaratacağı sürdürülebilir yıllık kira gelirlerini 7-8 milyon USD civarında tahmin etmekteyiz. Buna göre bu varlığın adil piyasa değerini 105 mn USD olarak hesaplamaktayız.

Hillside Gündoğan yatırımının şirket potföy varlık değerini ikiye katlamasını öngörmekteyiz

Tahmini 920 yatak kapasitesine sahip olmasını beklediğimiz Hillside Gündoğan Tatil Köyü deniz kenarında 42 dönüm arsa üzerine kurulu çok özel bir konuma sahiptir. USD 43 mn bedelle satın alınan tesis ve arsası önümüzdeki iki yıl boyunca kapsamlı bir tadilata tabi tutularak Hillside markasının öngördüğü standartlara kavuşacaktır. Şirket yönetimi tesisin salt bir tatil köyü olmanın yanı sıra Bodrum bölgesinin en önemli yaşam merkezlerinden olacağını belirtmektedir. Tesisin içinde otel müşterisi olmayanların da yıl boyunca yararlanabileceği spor, eğlence, yeme-içme ve diğer mağazaları yer alacaktır. 2023 sonunda hizmete girecek olan tesisin ilk beş yıllık dönemde ortalama yıllık 13-15 mn USD brüt kar üretmesini öngörmekteyiz. Arsa ve tesislerin ALGYO’nun

mülkiyetinde bulunmasını da göz önüne alarak Hillside Gündoğan Tatil Köyü ve Yaşam Merkezi’nin adil piyasa değerini 160 mn USD (güncel kur ile 2.2 milyar TL) olarak belirliyoruz.

Varlık satışları nakit pozisyonunu daha da güçlendirirken, yeni yatırımları finanse edecektir

Şirketin portföyünde bulunan ticari varlıkların bir bölümünün önümüzdeki dönemde satılmasını beklemekteyiz. Şişhane Ticaret Merkezi ve Eyüp Topçular Fabrika arsasının öncelikle satılacağını düşünüyoruz. Özellikle Eyüp Topçular’da bulunan 13 dönüm büyüklüğündeki eski ALARKO fabrika arsanın oldukça değerli olduğuna inanıyoruz. Araştırmalarımız 1.50-1.75 arası emsalle (9,500 m2 imarlı inşaat izni) konut ve ticari proje geliştirme iznine sahip bu arsanın piyasa değerinin en az 200 milyon TL (~20,000 TL/m2) civarında olduğuna işaret etmektedir. Bu varlığın porföydeki kayıtlı değerinin 81 milyon TL olduğu göz önüne alınırsa şirketin önümüzdeki dönemde Topçular arsasını satarak önemli bir kaynak yaratacağını bekliyoruz. Bunlara ek olarak şirket iştiraki olan Mosalarko Rusya’nın tüm hisselerini 16 mn USD bedelle satın almıştır. Önümüzdeki 5 yıllık dönemde bu varlığın yıllık 500-700 bin USD arasında bir kira geliri yaratması beklenmektedir.

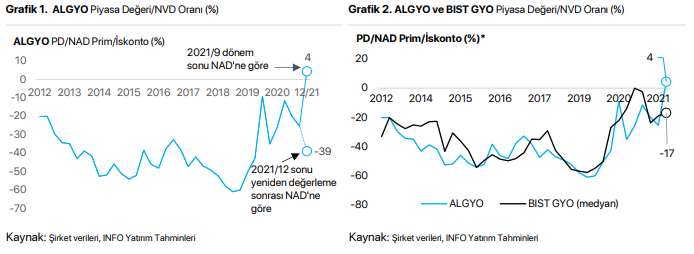

Şirketin 2021 yıl sonu yeniden değerleme sonrası varlık portföyünün defter değeri önemli oranda artaracaktır

Şirketin 2021/9 dönemi sonunda bilançoda raporlanan portföy değerinin (Mosalarko dahil) 1.1 milyar TL olduğu görülmektedir. 2020 yıl sonundan bu yana yeniden değerlemeye tabi tutulmayan şirket varlıkları yasal zorunluluk nedeniyle yıl sonunda yeniden değerlendirmeye tabi tutulacaktır. Hesaplamalarımıza göre şirket portföyünün defter değeri 2021 sonunda yaklaşık 2.5 milyar TL’ye ulaşacaktır. Bu artışın önemli bölümü Hillside Fethiye’nin yeniden değerlemesi, Green Beach Resort ve Mosalarko varlık ediniminin bilançoya girmesinden kaynaklanmaktadır. 2020 yıl sonunda bilançoda 755 milyon TL (100 mn USD) kayıtlı değerden duran Hillside Fethiye’nin USD cinsinden değerini korumasını beklediğimiz için yeniden değerleme farkının 750 milyon TL düzeyinde olmasını bekliyoruz. Diğer yandan Green Beach Resort her ne kadar 43 mn USD (422 mn TL) bedelle alınmış olsa da yıl sonunda bu varlık TL cinsiden satın alım maliyetiyle bilançoya

girecektir. Diğer varlıkların ise 2020 sonuna göre USD bazında %50 değer kaybetmesine karşın TL’nin hızlı değer kaybı nedeniyle TL bazında %40 artacağını öngörmekteyiz.

ALGYO hissesi için 65 TL hedef fiyat ile AL tavsiyesi veriyoruz

Şirketin 2021 4. çeyrek sonunda net nakit pozisyonunun yaklaşık 50 mn USD düzeyinde olacağını tahmin etmekteyiz. Buna göre şirketin sadece son çeyrekte yaklaşık 325 mn TL ek kur geliri yazacağını (2021 toplam 510 mn TL) öngörüyoruz. 2021 yıl sonu için tahmin ettiğimiz yeniden değerleme ve kur farkı hariç 123 mn TL net gelire beklenen kur artışı ve yeniden değerleme farkını da eklersek yıl sonu karının yaklaşık 1.5 milyar TL olacağını öngörmekteyiz. Adil değer modelimiz şirketin varlık portföyünün piyasa değerinin 4.4 milyar TL olduğunu göstermektedir. Tahmin

ettiğimiz varlık portföy değerine yıl sonu şirketin kasasında olmasını beklediğimiz 50 mn USD’yi ekleyerek Net Aktif Değerini 5.2 milyar TL hesaplıyoruz. Modelimizin ima ettiği NAD’ne %20 BIST GYO iskontosu uygulandıktan sonra şirketin hedef piyasa değerini 4.19 milyar TL olarak hesaplıyoruz. Bu rakam şirketin güncel piyasa değerine göre yaklaşık %50 bir iskonto oranına işaret ettiği göz önüne alınırsa ALGYO hissesinin mevcut seviyelerde çok cazip olduğu görülmektedir. Bunlara ek olarak şirketin 2022’de yaklaşık 100 mn TL temettü (%5 temettü verimi) ödemesini de bekliyoruz. Finansal modelimiz şirketin 2022-2025 döneminde rahatlıkla %5-6 temmettü verimi üretebileceğini göstermektedir.

Raporun Tamamına Buradan Ulaşabilirsiniz

Devam Eden Yükseliş Potansiyeli (ARCLK)

Arçelik’i 77 TL Hedef Fiyat ve %44 getiri potansiyeliyle Model Portföy’ümüze ekliyoruz

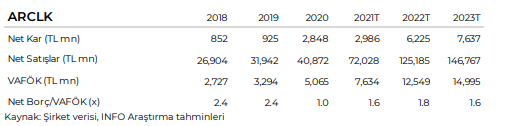

Değerlememiz eşit ağırlıklı olarak İNA (%20 risksiz getiri oranı, %5 risk primi, %18 AOSM) ve benzer şirket çarpanlarına (2022T FD/FAVÖK 6.3x, VESTL ve VESBE dahil) dayanmaktadır.

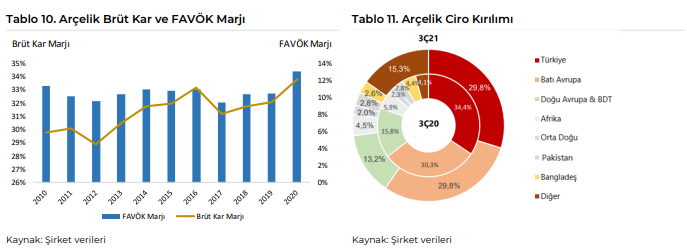

BIST’te döviz bazlı yatırım temasına tam anlamıyla uyan birkaç şirketten biri

İhracatın Arçelik’in gelirlerindeki payı 3Ç2021’de %70 seviyesine ulaştı. Şirket, 2002 yılından bu yana organik olarak ve satın almalar yoluyla Avrupa’daki pazar payını başarılı bir şekilde artırdı. Son yıllarda takip edilen strateji ise şirketin ayak izini global ölçekte artırmasına yönelikti. Bu kapsamda geçen yıl Japon Hitachi şirketi 343 m USD ödenerek satın alındı. Söz konusu alıma harcanan para, 1Ç2021’de ödenen 1.5 mr TL temettü ve geri alım için şimdiye kadar harcanan 1.1 mr TL’ye rağmen Arçelik’in finansal kaldıracı 2.0x gibi makul bir seviyede kalmaya devam ediyor. Şirket finansallarında nötr FX pozisyonunu korumakta ısrarlı gözüküyor. Belki de en önemlisi Arçelik’in Türkiye’deki güçlü pazar payı ve uluslararası satışlarındaki uygun fiyatlarının getirdiği

fiyatlama gücü ve artan girdi maliyetlerine karşı FAVÖK marjını koruma kapasitesidir.

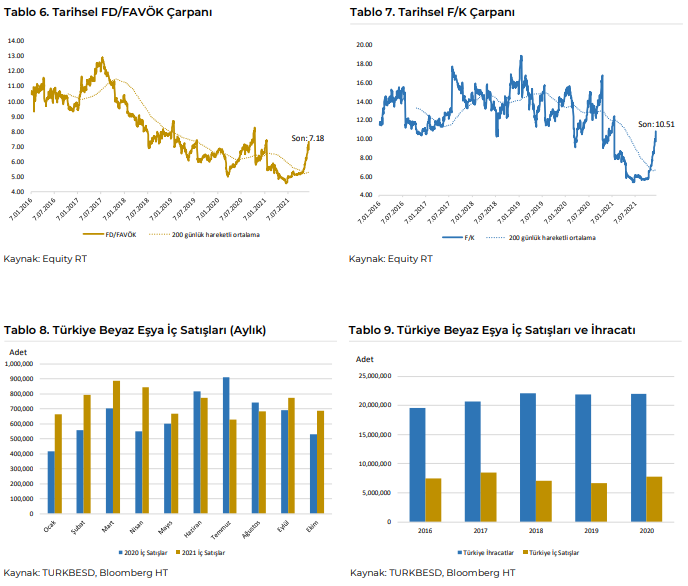

Beyaz eşya talebi güçlü olmaya devam ediyor

Arçelik Türkiye’de güçlü talep sayesinde 3Ç ve 4Ç’de fiyat artışlarını başarıyla hayata geçirdi. Döviz cinsinden olan girdi maliyetlerindeki ani artışları karşılamak için daha fazla fiyat artışı kaçınılmaz olarak talebi etkileyebilirken, 2022’de satış hacminde önceki yıla göre %5 düşüş bekliyoruz. Beklentimiz dahilinde olan 2022 satış rakamları pandemi öncesi satışların üzerindeyken

2017’nin %16 altındadır. Geçen seneden beri devam eden güçlü konut talebinin beyaz eşya sektörüne de yansıyacağını düşünüyoruz. Ayrıca yurt içi beyaz eşya tüketiminde taksit sayısı on ikiden dokuza düşürüldü. Pazarda talep tarafında olası bir daralmada, taksit sayısı artırılabilir. Euro bölgesi başta olmak üzere yurtdışı pazarlarda da ciddi bir oynaklık beklemiyoruz. Bu durum genel olarak istikrarlı bir satış hacmine işaret ediyor.

Geri alım programı devam ediyor

Arçelik, Temmuz ayında hisse fiyatının şirketin olması gereken değerini yansıtmadığı gerekçesiyle 67.6 milyon adet (2,4 milyar TL, sermayenin %10’u) hisse geri alım programı açıkladı. Açıklanan rakamın %50’sine tekabül eden 35 milyon hissenin satın alımını en son dün 50,22 TL’den 945 bin hisse alarak gerçekleştirdi. Açıklanan programın alım hızı ve kalan büyüklüğü göz önüne alındığında hisse fiyatlamasına olumlu etki göstermesini bekliyoruz.

Benzer şirketlere kıyasla oldukça cazip çarpanlar

2022 yılı tahminlerimize göre 5,8x F/K, 4,0x FD/FAVÖK ile işlem görmesini beklediğimiz Arçelik, global ve yerel emsallerinin 11,8x F/K ve 6,3x FD/FAVÖK medyan çarpanlarına kıyasla iskontolu işlem görmektedir. Bizim ciro, FAVÖK ve net kar tahminlerimiz Bloomberg medyan tahminlerinden sırasıyla %51, %40 ve %63 yukarıdadır. Ayrıca Arçelik geçtiğimiz üç yılda ortalama 6,25x FD/FAVÖK çarpanıyla işlem gördü.

İnorganik büyüme potansiyeli

Son iki satın almanın (Hitachi ve Whirlpool Manisa) Arçelik cirosuna 2022’de kabaca 1.25 mr USD katkı yapacağını tahmin ediyoruz. Mevcut coğrafi ayak izine bakıldığında, Arçelik’in ABD’deki varlığını artırabileceğini ve bir sonraki satın alıma konu olabileceğini düşünüyoruz. Şirketin düşük kaldıraç oranı bu hareketi finanse etmek için uygun gözüküyor.

Raporun Tamamına Buradan Ulaşabilirsiniz

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

İnfo Yatırım