Döviz

IMF’ten önemli uyarılar: Faizler de yükselirken küresel borç 226 trilyon dolara ulaşarak rekor kırdı

Politika yapıcılar yüksek borç ve artan enflasyon karşısında doğru dengeyi kurmalıdır. 2020’de, dünya küresel bir sağlık krizi ve derin bir…

Politika yapıcılar yüksek borç ve artan enflasyon karşısında doğru dengeyi kurmalıdır.

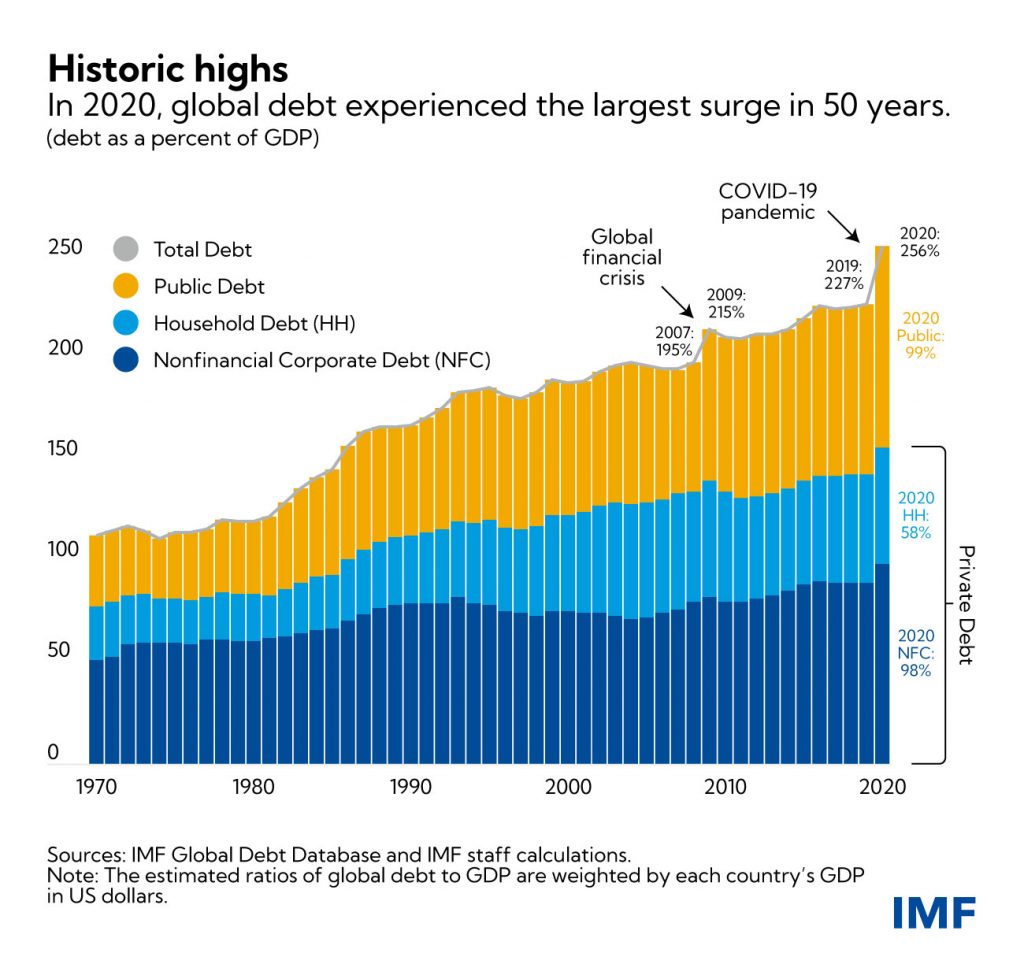

2020’de, dünya küresel bir sağlık krizi ve derin bir durgunlukla sarsıldıkça küresel borcun 226 trilyon dolara yükselmesiyle, İkinci Dünya Savaşı’ndan bu yana en büyük bir yıllık borç artışını gözlemledik. Borç zaten krize girerken yükselmiş olsa da şimdi hükümetler rekor düzeyde kamu ve özel borç seviyeleri, yeni virüs mutasyonları ve artan enflasyon sorunlarıyla karşı karşıya.

IMF’nin Küresel Borç Veritabanı’nın son güncellemesine göre, 2020 yılında küresel borç 28 puan artarak GSYİH’nin %256’sına yükseldi.

Küresel kamu borç oranının GSYİH’nın %99’una sıçramasıyla, toplam artışın yarısından fazlası hükümetler tarafından borçlanma artışından kaynaklandı. Finansal olmayan şirketlerden ve hanelerden gelen özel borçlar da yeni yükseklere ulaştı.

Kamu borcunun 2007 yılında GSYİH’nın yaklaşık %70’inden 2020 yılında GSYİH’nın %124’üne yükseldiği gelişmiş ekonomilerde borç artışları özellikle dikkat çekiyor. Öte yandan, özel borçlar aynı dönemde GSYİH’nın %164’ünden %178’ine daha ılımlı bir hızda yükseldi.

Kamu borcu şu anda toplam küresel borcun neredeyse %40’ını oluşturuyor ve bu da 1960’ların ortalarından bu yana en yüksek pay seviyesi. 2007’den bu yana kamu borçlarının birikmesi büyük ölçüde hükümetlerin karşılaştığı iki büyük ekonomik krize atfedilebilir: önce küresel finansal kriz, sonra da COVID-19 salgını.

Büyük finansman bölünmesi

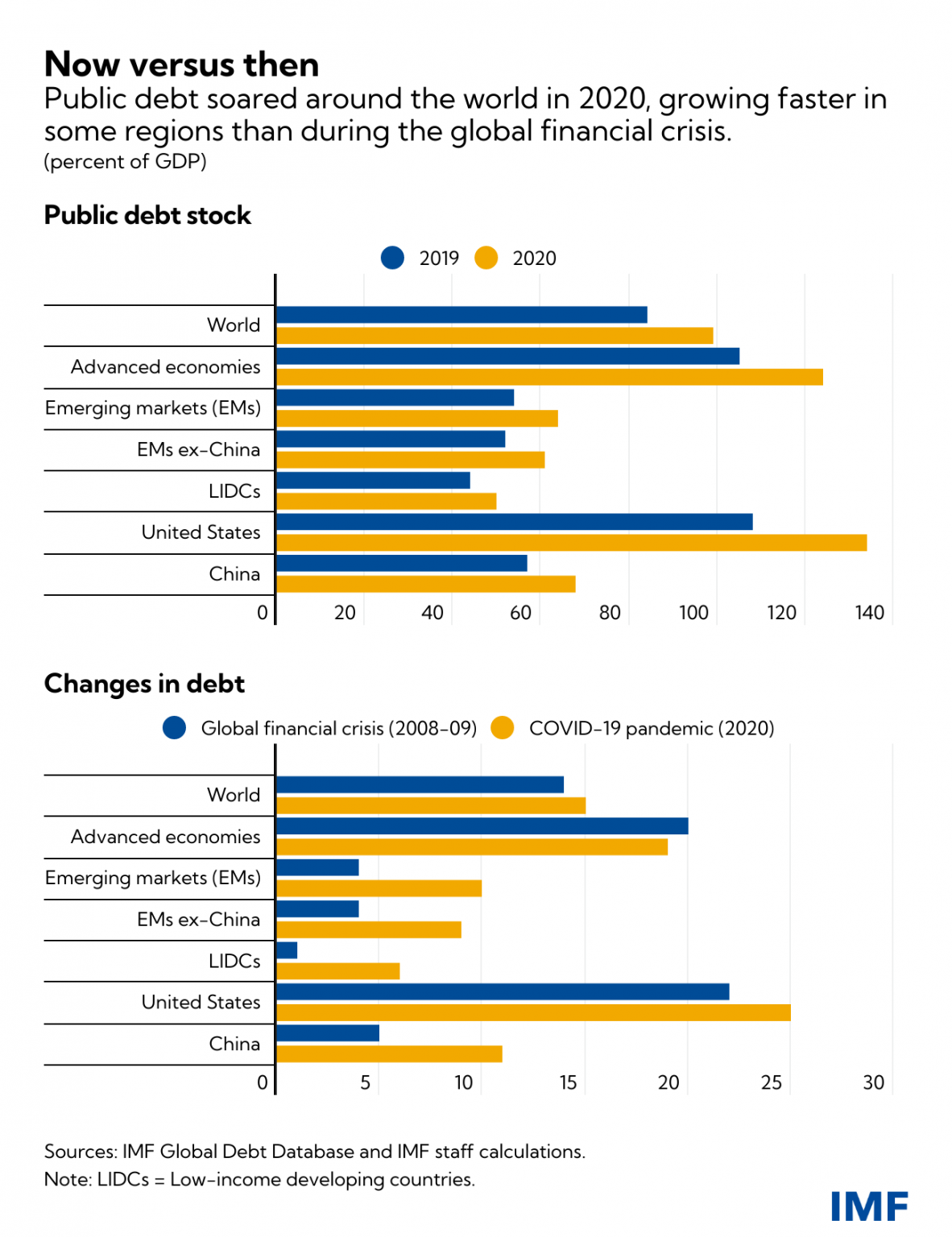

Ancak borç dinamikleri ülkeler arasında belirgin bir şekilde farklılık göstermekte. Gelişmiş ekonomiler ve Çin, 2020’deki 28 trilyon dolarlık borç artışının %90’ından fazlasını oluşturdu. Bu ülkeler, düşük faiz oranları, merkez bankalarının eylemleri (büyük devlet borcu alımları dahil) ve iyi gelişmiş finansal piyasalar sayesinde salgın sırasında kamu ve özel borçlarını genişletebildiler. Ancak gelişmekte olan ekonomilerin çoğu, finansmana sınırlı erişim ve genellikle daha yüksek borçlanma oranlarıyla karşı karşıya olan finansman bölünmesinin karşı tarafında yer alıyor.

Genel eğilimlere baktığımızda iki farklı gelişme görüyoruz.

Gelişmiş ekonomilerde, ülkelerin durgunluk nedeniyle gelirlerin çöktüğünü görmesi ve COVID-19 yayıldıkça kapsamlı mali önlemlerin alınmasıyla mali açıklar yükseldi. Kamu borcu, 2020 yılında GSYİH’nın %19’u oranında bir artış göstererek, küresel mali kriz sırasında görülen gibi iki yıl içinde artış kaydetti: 2008 ve 2009. Ancak özel borç, 2020’de GSYİH’nın %14’ü oranında artarak küresel finansal kriz dönemindekinin neredeyse iki katına ulaştı ve bu da iki krizin farklı doğasını yansıtıyor. Salgın sırasında, hükümetler ve merkez bankaları, yaşamların ve geçim kaynaklarının korunmasına yardımcı olmak için özel sektörün daha fazla borçlanmasını destekledi. Oysa küresel finansal kriz sırasında, zorluk aşırı kaldıraçlı özel sektörden kaynaklanan hasarı kontrol altına almaktı.

Bununla birlikte hem gelişmekte olan piyasalar hem de düşük gelirli ülkeler, 2020’de nominal GSYİH’daki büyük düşüşün etkisiyle yüksek borç oranlarıyla da karşı karşıya kaldı. Gelişmekte olan piyasalarda kamu borcu rekor seviyelere ulaşırken, düşük gelirli ülkelerde pek çok kişinin borç hafifletme girişimlerinden yararlandığı 2000’li yılların başından bu yana görülmeyen seviyelere yükseldi.

Zor dengeleme hareketi

Borçlardaki büyük artış, insanların hayatlarını koruma, işleri koruma ve iflas dalgasını önleme ihtiyacıyla gerekçelendi. Hükümetler harekete geçmeseydi, sosyal ve ekonomik sonuçlar yıkıcı olacaktı.

Ancak borç artışı, özellikle finansman koşulları sıkılaştıkça kırılganlıkları arttırarak artıyor. Yüksek borç seviyeleri, çoğu durumda, hükümetlerin toparlanmayı destekleme yeteneğini ve özel sektörün orta vadede yatırım yapma kapasitesini kısıtlamakta.

Önemli bir zorluk, yüksek borç ve artan enflasyon ortamında mali ve para politikalarının doğru karışımını yakalamak. Maliye ve para politikaları neyse ki salgının en kötü döneminde birbirini tamamlıyor. Merkez bankası eylemleri, özellikle gelişmiş ekonomilerde faiz oranlarını limitlerine kadar indirdi ve hükümetlerin borçlanmasını kolaylaştırdı.

Para politikası artık odağı uygun bir şekilde artan enflasyon ve enflasyon beklentilerine kaydırıyor. Enflasyondaki ve nominal GSYİH’daki artış bazı durumlarda borç oranlarını azaltmaya yardımcı olmakla birlikte, bunun borçta önemli bir düşüşü sürdürmesi olası değil. Merkez bankaları sürekli yüksek enflasyonu önlemek için faiz oranlarını yükselttikçe borçlanma maliyetleri de yükseliyor. Gelişmekte olan birçok pazarda politika oranları zaten arttı ve daha fazla yükseliş bekleniyor. Merkez bankaları da gelişmiş ekonomilerdeki büyük devlet borçlarını ve diğer varlık alımlarını azaltmayı planlıyorlar, ancak bu azalmanın nasıl gerçekleştirildiği ekonomik toparlanma ve mali politika üzerinde etkileri olacak.

Faiz oranları yükseldikçe, özellikle borç kırılganlığı daha yüksek olan ülkelerde maliye politikasının ayarlanması gerekecek. Tarihin gösterdiği gibi, faiz oranları yanıt verdiğinde mali destek daha az etkili hale gelecek, yani daha yüksek harcamalar (veya daha düşük vergiler) ekonomik faaliyet ve istihdam üzerinde daha az etkiye sahip olacak ve enflasyon baskılarını körükleyebilecek. Borç sürdürülebilirliği endişelerinin yoğunlaşma olasılığı yüksek.

Küresel faiz oranları beklenenden daha hızlı yükselirse ve büyüme bozulursa riskler büyüyecek. Mali koşulların önemli ölçüde sıkılaştırılması, en yüksek borçlu hükümetler, haneler ve firmalar üzerindeki baskıyı artıracak. Kamu ve özel sektör aynı anda borcu düşürmek zorunda kalırsa, büyüme umutları zarar görecek.

Belirsiz görünüm ve artan güvenlik açıkları, politika esnekliği, değişen koşullara göre hızlı ayarlama ve güvenilir ve sürdürülebilir orta vadeli mali planlara bağlılık arasında doğru dengeyi sağlamayı kritik hale gelmekte. Böyle bir strateji hem borç kırılganlıklarını azaltacak hem de merkez bankalarının enflasyonu kontrol altına alma çalışmalarını kolaylaştıracak.

Hedeflenen mali destek, savunmasızları korumak için çok önemli bir rol oynayacak (Bkz. Ekim 2021 IMF Mali Monitörü).

Bazı ülkelerin (özellikle yüksek brüt finansman ihtiyacı (veya döviz kuru oynaklığına maruz kalmış olanlar, piyasa güvenini korumak ve daha yıkıcı mali sıkıntıları önlemek için daha hızlı ayarlama yapması gerekebilir. Salgın ve küresel finansman olanağı farklılıkları, etkili uluslararası iş birliği ve gelişmekte olan ülkelere destek dikte ediyor.

IMF