Nazlı F. Ergin: IMF’den SDR Enjeksiyonu ve Rezerv Meselesi

29 Ağustos 20212009’daki küresel finansal krizin etkisiyle başa çıkabilmek için 250 milyar dolar tutarındaki SDR (Special Drawing Rights – Özel Çekme Hakları) tahsisini onaylayan IMF, pandemiye yanıt olarak ise 650 milyar dolar ile tarihinin en büyük SDR aktarımını gerçekleştirdi.

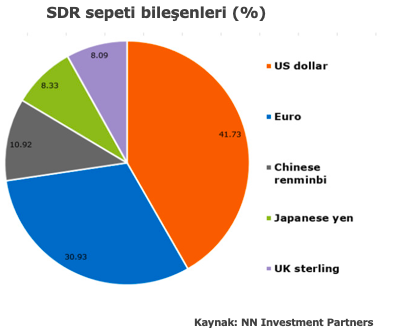

SDR’ler, IMF üyesi ülkelerin rezervlerini desteklemek ve dayanıklılıklarının artmasına yardımcı olmak için oluşturulmuş rezerv varlıklardır. SDR’nin değeri, ABD doları, Japon Yeni, Euro, Sterlin ve Çin Yuanı’nı içeren bir uluslararası para birimi sepetine göre günlük olarak hesaplanmaktadır (1SDR=1.42$).

SDR’ler IMF üyesi bir ülkeye tahsis edildiğinde, süreç şu şekilde işliyor; alıcı ülkenin merkez bankasında bilançosuna SDR pozisyonu varlık (“SDR varlıkları”) ve yükümlülük (“SDR tahsisleri”) olarak kaydediliyor. Dolayısıyla, SDR tahsisi üye ülkenin brüt rezervlerini doğrudan artırmaktadır. Pasif tarafta da uzun vadeli yükümlülüğü artıran bu aktarım, brüt rezervlerden bilanço içi yükümlülüklerini çıkararak elde ettiğimiz net rezervleri muhasebesel olarak etkilemeyecektir. Ancak, SDR’ler geri ödeme yükümlülüğüne tabii olmayan bir aktarım mekanizmasıdır, yani alıcının SDR aktarımından doğan uzun vadeli yükümlülüğü aslında sonsuz vadeyi temsil eden, yalnızca kağıt üzerindeki bir borçtur. Bu nedenle herhangi bir koşula ve geri ödeme yükümlülüğüne tabii olmayan bir nevi gökten inen bu para, üye ülkeler için ilave brüt rezerv diğer bir deyişle nefes alma şansı veriyor.

Üye merkez bankaları, ülkelerindeki ekonomik konjonktüre göre, SDR’leri resmi rezervlerinde tutabilir veya serbestçe kullanılan diğer para birimlerine çevirebilir. Ayrıca merkez bankası, başka para birimine çevrilen SDR’leri, ülkenin yerel ve kurumsal çerçevesine bağlı olarak devlet kurumlarına borç olarak verebilir.

Resmi rezervlerde tutulan SDR’lerin herhangi bir maliyeti yoktur. Aslında üye ülkeye SDR tahsis edildiğinde, alıcı merkez bankası tahsis edilen SDR için faiz öder, elinde bulundurduğu SDR için ise faiz geliri elde eder. Ancak ödenen ve kazanılan faiz tutarı birbirine eşit olduğu için herhangi bir maliyete katlanılmaz. SDR’lerin kullanıldığı durumunda ise yani üye ülke SDR’lerini para birimine çevirdiği zaman, ülkenin SDR varlıkları IMF tarafından başlangıçta tahsis edilen seviyesinin altına düşer ve kullanılan SDR miktarı üzerinden %0.05 oranında faiz ödenir. Tarihi düşük seviyede olan SDR kullanım faizinin ortalaması aslında %3.8’dir. SDR’leri kullanmanın maliyeti minimum seviyede olsa da, katlanılan bu maliyet SDR’lerin etkin bir şekilde kullanılması ile telafi edilebilir.

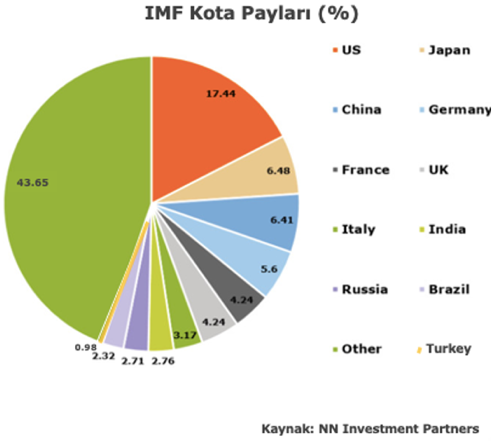

IMF’ye üye ülkelerin her birine tahsis edilen SDR’lerin dağıtımı, ülkelerin ekonomik büyüklüğüne göre belirlenen kota paylarına göre sağlanmaktadır.

Haliyle, 650 milyar dolarlık SDR enjeksiyonundan dünyanın en zengin ekonomileri yaklaşık 400 milyar dolar ile aslan payını alırken, orta gelirli ülkelere 230 milyar dolarlık düşük gelirli ülkelere ise sadece 21 milyar dolarlık ek rezerv sağlanacak. Salgından nispeten daha az etkilenen Kuzey Avrupa ülkelerinde kişi başına düşen SDR enjeksiyonu 950 dolara ulaşırken, salgın nedeniyle orantısız bir biçimde acı çekmeye devam eden Sahra Altı Afrika ülkelerinde bu tutar 10 doların altına kadar iniyor.

Küresel işbirliğinin anlam ve öneminin anlaşıldığı bu dönemde, henüz aşıya dahi erişim sağlayamayan savunmasız ülkelere sunulan yetersiz destek, IMF’nin temel endişe kaynağı olmalıdır. Tarihin en büyük SDR enjeksiyonunu henüz başlangıç olarak değerlendiren IMF’nin, bir sonraki gündemi SDR’lerin zengin ülkelerden düşük gelirli ülkelere etkin aktarımını sağlamak olacaktır.

Türkiye’ye 6.4 Milyar Doarlık SDR tahsisi

Türkiye’nin IMF’deki %0.98’lik mevcut kotası 650 milyar dolar tutatındaki SDR tahsisinden 6.4 milyar dolarlık pay alabilmesine imkan sağladı. Bu aktarım hem brüt rezervleri hem de bilanço içi yükümlülüğü artırdığı için, net rezervleri sayısal olarak değiştirmeyecek. Ancak SDR’ler geri ödeme yükümlülüğüne tabii olmadığı için, IMF’nin sağladığı bu enjeksiyon son zamanlarda ülkenin tükenen rezervleri adına gerçekleşen en olumlu gelişmedir.

Bilindiği gibi Türkiye’de hem faizi hem de kuru yönetme arzusu nedeniyle, kamu bankaları aracılığı ile döviz satılarak limitli döviz rezervleri pandemi öncesinde eritilmeye başlandı. Pandemi sürecinde de kamu bankaları ellerinde döviz rezervi kalmasa da açık pozisyonlarını artırarak satmaya devam etti ve bir takım sermaye hareketleri kısıtlamalarıyla TL’nin konvertibilitesine zarar vererek bu tutum desteklendi. BDDK kısa vadeli spekülasyonu önlemek amacıyla piyasa bozucu aksiyonlar alırken, ülkenin ihtiyacı olan yüklü miktardaki dış finansman görülmemiş hızda kaçmaya başladı. Bir yandan neoliberal politikalara savaş açarak TL’nin işlem hacmini daraltılırken bir yandan da kapitalist sistem dahilinde swap hatları aramaya başladık, dış yükümlülükleri yeni borçla döndürebilmek için.

Yerine koyulamayan rezervlerin yarattığı kırılganlık nedeniyle Türkiye uzun süredir swap hatlarına dahil olmaya çalışarak brüt rezervler üzerinde geçici artış sağlamaya çalışıyor. TCMB; Çin, Katar ve Güney Kore ile sırasıyla 6, 15 ve 2 milyar dolar tutarında swap anlaşması yaptı. Ülkelerin yerel para birimleri ile yaptığımız swap anlaşmaları neticesinde bilançoya giren Yuan, Riyal ve Won ile brüt rezervlerde geçici bir artış sağlandı. Ancak SDR’nin aksine zamanı geldiğinde ödemekle yükümlü olduğumuz bu tutarlar üzerinden TCMB’nin kalıcı tasarruf sağlanması beklenemez ve ülkelerin yerel para birimleri ile yaptığımız bu anlaşmalar TCMB’nin TL’yi savunma gücünü artıramaz. Hatta en son Güney Kore ile yapılan swap anlaşması neticesinde brüt rezervlere eklenen Kore Wonu, TCMB’nin her gün ilan ettiği konvertible döviz kurları içinde dahi yer almadığı için ilan edilmesinde sorun yaşandı. Neticede, zamanı geldiğinde ödemekle yükümlü olduğumuz ve üstelik rezerv paralar ile yapılamayan swap anlaşmaları dahilinde artan rezervler, TCMB’nin müdahale gücünün belirlenmesinde esas kriter değildir. Swap hariç net rezervler -41.25 milyar dolardır.

Döviz kaynağı bulma aciliyetini, uzun arayışlar neticesinde dahil olduğumuz swap anlaşmalarıyla dahi öteleyemediğimiz bu konjonktürde, IMF’nin sağladığı aktarım Türkiye ekonomisi için can simidi değerinde. Ancak ekonomi için bu kadar önemli hale gelen 6.4 milyar dolarlık SDR’nin ne yazık ki 20 katı kadar rezervin şeffaf olmayan yöntemlerle harcanması hafızalardan silinmiyor. Haliyle dayanıklılığımızı artırmak adına şeffaf bir biçimde rezerv biriktirmek zorunda kaldığımız için bugün SDR’lerin yüksek kaliteli mali programları finanse etmek için kullanıldığı değerli politika alanları üretilebilme ihtimalini konuşamıyoruz.

Evet, rezerv seviyesi yeterliyken de ihtiyacımız olan yapısal reformlara dair aksiyon alınmadı ve var olan kazanımlar da geri sarılarak kurumların güçlü itibarına, bağımsızlığına olan saygı yitirildi. Bu nedenle IMF’nin üye ülkeler için ısrarla vurguladığı şeffaflık ve kurumsal yapılara saygı duyulması çağrısı özellikle Türkiye için çok önemli. Türkiye bu çağrıyı dikkate almalı ve aktarım tutarının faiz indirimi için asla gerekli politika alanı yaratmadığı şeklinde okumalıdır.