Gündem

KİB: FED kararı sonrasında küresel risk iştahında erozyon…

Yılı bitirmeye sayılı iş günü kalmışken ve hemen hemen her sene sonu gerçekleşen yılı iyi bitirme rallisi olarak da adlandırılan…

Yılı bitirmeye sayılı iş günü kalmışken ve hemen hemen her sene sonu gerçekleşen yılı iyi bitirme rallisi olarak da adlandırılan Noel baba rallisi beklenirken, FED toplantısı adeta piyasaların gündemine bomba gibi düştü. Hafta başında kaleme aldığımız raporumuzda, FED’in ‘şahin’ bir faiz indirimine soyunacağını beklediğimizi belirtmiştik. Nitekim gerçekleşme de aynı paralelde oldu. Dün sağlık sorunları nedeniyle kaleme alamadığımız bültenimizde, bugün konu çok da bayatlamadan FED kararını gözden geçirerek piyasa yansımasını konuşmaya, yakın ve orta vadeli görüşlerimizin ise üzerinden geçmeye çalışacağız.

İlk önce neden faiz FED kararı ‘şahin’ olarak algılandı, gelin hep birlikte üzerinden geçelim. Amerikan Merkez Bankası (FED) yılın sekizinci ve son toplantısında 25 baz puan faiz indirimine giderek politika faizini %4,25 – 4,50 seviyesine çekti. Kararın oy birliği ile alınmadığını, Cleveland FED başkanının karara muhalefet şerhi düştüğünü öncelikle söyleyelim. Yani bir üye faizlerin indirilmesini istememiş. Karar ile birlikte yayınlanan politika metninde her ne kadar majör bir değişiklik görmesek de, bir sonraki toplantıda faiz indirimine gidileceği yönünde bir ima da göremedik!

FED’in karar metninde kullanılan tonun yanı sıra yılda dört kez üyelerinin makro ekonomik değişkenler ve faizlerin seyri ile ilgili tahminlerini de dikkatle takip ettik. Son tahmin setinde FED üyeleri 2025 yılında dört kez (25 baz puan) faiz indirimi beklerken, yeni tahmin setinde beklentinin iki adet faiz indirimi şeklinde olduğunu gördük. Yani FED daha az faiz indirimi düşünüyor. Tahmin setinin en kritik noktası olan uzun vadeli faiz tahmini ise %2,9’dan %3,0’e güncellendiğini not edelim. Geneli itibariyle şahin olarak yorumlanan karar seti, neredeyse faiz indirim etkisinin olumlu tarafını, hatta son üç toplantıda toplam 50 baz puan faiz indirimini bile gölgede bıraktı.

Faiz indirimine rağmen kararın şahin olarak algılanması ve 2025 yılında FED’den daha az faiz indirimi beklenmesi ile piyasa yansıması da kuşkusuz olumsuz oldu. ABD Doları küresel bazda değerlendi. Doların belli başlı para birimlerine göre değerini gösteren sepet kur DXY, 108 seviyesinin üzerine yükselerek son iki yılın zirvesini test etti. Adeta, bir ayağı, Kıta Avrupasında var olan siyasi ve yapısal nedenlerden ötürü çukurda olan EURUSD paritesi 1,03’lü seviyelere kadar öngörümüz ile uyumlu gerilerken, on yıllık gösterge ABD tahvil faizi Mayıs ayına geri dönerek son yedi ayın zirvesine yükseldi.

Tahvil getirilerinin üst üste dördüncü yılı da yükselişle kapatmaya hazırlandığını hazır yeri gelmişken belirtelim! Piyasa faizinin keskin bir şekilde yükselmesi, hâliyle faiz getirisi olmayan kıymetli madenleri hırpalandı. Altının ons fiyatı 2,580 dolara kadar gerilerken, dijital altın bitcoin psikolojik bir seviye olarak görülen 100bin seviyesinin de altını test etti. Olumsuz hava hisse senetlerinde var olan parti havasını da kuşkusuz bozdu.

İşin magazin boyutunu dün mutlak surette gün boyu takip etmişsizindir. Biz ise farklı bir açıdan konuya bakmak istiyoruz. Piyasaların aslında ciddi mânâda biriken kârlarını realize etmek için FED kararını bahane ettiğini düşünüyoruz. ABD borsalarının durmaksızın yükselerek S&P ve Nasdaq’ın rekorlara doymadığı, Bitcoin’in dolar karşısında %150 yükseldiği, altının 2010 yılından sonra en iyi senesini geçirdiği… örnekler kuşkusuz çoğaltılabilir. Aynı zamanda, senin son virajında, düşük işlem hacminin de sert piyasa hareketlerine neden olduğunu düşünüyoruz. Piyasaların korku endeksi namı diğer volatilite endeksi (VIX), uzun bir süredir devam ettirdiği sessizliğini, FED sonrası bozarak neredeyse 30 seviyesine kadar yükseldiğini de not edelim.

Piyasanın ilk tepkisine rağmen, karar setinin bütününü kalıcı bir bozulma olarak okumuyoruz. Karar ardından oluşan ilk tepki sanki de FED’in faiz artırımına soyunduğu şeklinde olmasını da biraz garipsedik. Halbûki FED, duruşunda revizyona giderek faiz indirim hızını düşüreceğini duyurdu. Piyasaların yeni karar setine ayak uyduracağını düşünerek kalıcı bir bozulma beklemediğimizi, biriken ciddi kârlar için FED toplantısının biraz da olsun bahane olarak görüldüğünü bir kez daha not edelim.

FED ardından dün sahneye çıkan İngiltere Merkez Bankası (BoE), 6’ya karşı 3 oyla faiz oranını %4,75’te sabit tuttu. Piyasa beklentisi sadece bir kişinin indirim yönünde oy kullanacağı yönünde idi. Üç üye, mevcut sıkı para politikasının ekonomide gereğinden fazla yavaşlamaya yol açabileceğini savundu. Başkan Bailey ise belirsizlikler nedeniyle kademeli yaklaşımın sürdürülmesi gerektiğini vurguladı. Piyasalar, BoE’nin faiz indirimlerine 2025’te başlamasını bekliyor. GBPUSD paritesi doların güçlendiği bir ortamda son günlerde 1,27 seviyelerinde işlem görmesi ardından süratle 1,25 seviyesinin altına geriledi. Dolara karşı illaki bir para birimi seçeceksek, Sterlin’i EUR’dan daha çok beğendiğimiz bir kez daha hatırlatalım.

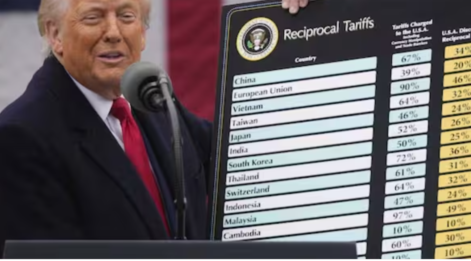

Trump’ın başkanlık görevinin yaklaşması, FED dâhil küresel merkez bankalarını daha temkinli bir politika izlemeye yönlendirdiğini de göz ardı etmemek gerekiyor. Daha da doğru bir yaklaşımla, Trump’ın politikalarının küresel büyüme ve ticaret üzerinde yaratabileceği etkiler, birçok merkez bankasının kararlarında belirleyici oldu. FED, beklenen faiz indirimini yaparken, Trump’ın tarifeler, vergi indirimleri ve göç politikalarının belirsiz etkileri nedeniyle gelecekteki faiz adımları konusunda ihtiyatlı davrandığını da düşünüyoruz. Bu arada, Başkan Powell’ın stratejik bitcoin rezervi konusunda FED’in bitcoin tutma noktasında yasal bir yetkisi olmadığını ve bunu yapabilmek için yasada bir değişiklik yapma planının da olmadığını söylemesi, kripto varlıklarda da var olan iyimser havaya gölge düşürdü. Bitcoin hafta içi 108bin dolar seviyesini aşması ardından son günlerde %10’dan fazla gerileyerek üç aydan uzun bir sürenin en büyük düşüşünü yaşayarak 96bin seviyesine kadar geriledi.

Türk mali piyasaları da FED sonrasını pek de sevimli geçirmediğini söyleyelim. Beş yıl vadeli CDS risk primi 255 baz puan seviyelerinde yatay kalırken, USDTRY kuru 35,10 seviyesine hafif de olsa yükseldi. İki yıllık gösterge tahvilin bileşik faizi hafif bir yükselişle %43,50 seviyesine gelirken, Borsa İstanbul ana endeksi bankacılık hisselerinin (%2 düştü) önderliğinde günü %1,5 düşüşle tamamladı. Özellikle, bankacılık endeksinde 14bin seviyesinin üzerinde ivme kazanan yukarı yönlü harekette elde edilen kazanımlarını da geri verdiğini görüyoruz. Gözler bu noktadan sonra artık haftaya Perşembe günü sonuçlanacak olağan TCMB PPK toplantısında olacaktır.

Her hafta Perşembe günü açıklanan TCMB ve BDDK haftalık verilerini dün yine enine boyuna irdeledik. Bu bağlamda, 13 Aralık ile biten haftada, yabancı para mevduatlar yaklaşık 1,4 milyar dolar artışla 189 milyar dolar seviyesine yükseldi. TCMB verilerine göre, bu yükselişte, ticari müşterilerin DTH’larına 1,5 milyar dolar girişi etkili oldu. BDDK verisine göre KKM anaparası 0,6 milyar dolar düşüşle 33,75 milyar dolar seviyesine geriledi. Böylelikle, TL mevduatın toplam mevduat içinde payı %58,5 ile Aralık 2016’dan bu yana en yüksek seviyeye yükselirken, Yabancı Para payı %35,3, KKM payı ise %6,2 oldu. TCMB’nin brüt rezervleri 4,1 milyar dolar artışla 163,5 milyar dolar seviyesine yükselirken, swap hariç ve kamu rezervleri dâhil net rezervler 51,7 milyar dolar dolar seviyesinde yatay kaldı. Söz konusu haftada, yabancı yatırımcılar 0,3 milyar dolar hisse senedi alırken, 0,2 milyar dolar devlet tahvili satmış. Eurobond piyasasında ise 0,2 milyar dolar alıcı olduklarını gördük.

FED kararı sonrasında küresel risk iştahında yaşanan erozyon sonrası ABD borsaları her ne kadar dün geceye tepki alımları ile başlasa da, devamını getiremeyerek yatay bir şekilde kapandı. Yeni gün başlangıcında, pasifiğin diğer ucunda Asya piyasalarında hâkim rengin kırmızı olduğunu görüyoruz. Zayıf Yen’e rağmen gösterge endeks Tokyo borsası yükseliş kaydetmekte muktedir olamadı. Artan gıda ve yakıt maliyetlerinin hane halkını olumsuz etkilemesiyle Japonya’nın çekirdek enflasyonunun Kasım ayında hızlandığını ve merkez bankasının faiz oranlarını artırma baskısı altında kaldığını görüyoruz. Kore ve Tayvan borsaları ise %1’in üzerinde geriledi. ABD borsalarının vadeli işlemlerinin de güne pek de iyimser bir şekilde başlamadıklarını not edelim.

Mali piyasaların gündeminde bugün ABD’de yakından izlenen ve enflasyon göstergesi olarak kabul edilen kişisel tüketim harcamaları (PCE) verisi önem arz ediyor. PCE’nin Kasım ayında aylık %0,2 arttığı tahmin edilirken verinin beklentilerin üzerinde açıklanması piyasalarda gelecek yıl için faiz indirimi beklentilerinin daha da düşmesine yol açabilir. Türkiye cephesinde ise tüketici güven endeksi ve piyasa katılımcıları anketi de önemle takip edilecektir.

Emre Değirmencioğlu (@emredegirmenci5)

Grup Müdürü • Group Manager