Erol Taşdelen: Bankacılık Sektörü 2024; Karsız Büyüdüler!

4 Şubat 20252024 yılı bankalar için sıkıntılı olmaya devam etti. Sık sık değişen tebliğ ve mevzuatlar bankaları temkinli olmaya iterken; kredi tarafındaki sınırlama önlemleri, mevduat karşılıklarındaki değişikliler; vergi oranlarının artması, sendikasyon kredi bulmadaki zorluklar sektörü zorlayan unsurlardan oldu… Özellikle beklentilerin satın alındığı Ticari İşlemlerdeki pozisyonlar karlılıkları direkt etkilediği görüldü…

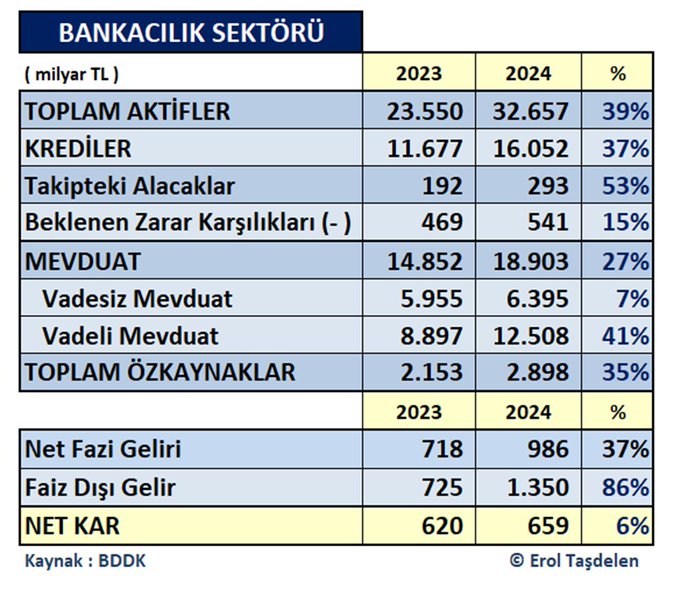

BDDK Bankacılık sektörü 2024 yıl sonu mali verileri yayınlandı. Veriler Türkiye’de faaliyet gösteren bankaların toplamından oluşuyor. İlk dikkat çeken veri, Sektör 2023 yılına göre bilançoyu %39 büyütürken, Net Karlılık sadece %6 büyüdü. Enflasyona göre realize edildiğinde gerçekte sektörün zarar ettiğini söylemek yanlış olmayacak.

SEKTÖRDE BİLANÇO BÜYÜMEYE DEVAM ETTİ

2023 sonunu 23,5 trilyon TL bilanço büyüklüğü ile kapatan Bankacılık Sektörü 2024 yılında %39 büyüme ile 32,6 trilyon TL hacme ulaştı. 2023 yılını 11,6 trilyon TL Kredi hacmi ise %37 büyüyerek 16 trilyon TL seviyesine ulaştı. Buna karşılık 192 milyar TL’lik Takipteki Alacaklar %53 büyüme ile 293 milyar TL hacmine ulaşmış durumda. Bu tutar içinde yıl içinde Varlık Yönetim Şirketlerine devir yapılan alacaklar düşünüldüğünde sektörün gerçek takip tutarı açıklananın üzerinde oldu. Sektör 2023 yılında Beklenen Zarar Karşılılarına 469 milyar TL ayırırken 2024 yılında %15 artışla 541 milyar TL hacmini aşmış durumda.

2023 sonunu 14,8 milyar TL Mevduat hacmi ile kapatan sektör, 2024 yılında %27 büyüme ile 18,9 trilyon TL Mevduat hacmine ulaştı. Toplam Mevduatın %33,8’ine denk gelen 6,4 trilyon TL’lik kısmı ise vadesiz mevduattan oluştu. 2023 sonunda 2,1 trilyon TL olan Özkaynaklar da %35 artış ile 2,9 trilyon TL seviyesine yaklaşmış durumda.

BİLANÇODAKİ BÜYÜME NET KARLILIĞA TAŞINAMADI

Sektör 2024 yılındaki bilanço büyümesine karşılık sektörünün bunu Net Karlılığa taşıyamadığı görüldü. 2023 yılında 620 milyar TL Net Karlılık açıklayan sektör 2024 yılında sadece %6 büyüme ile 659 milyar TL Net Karlılık seviyesinde kaldı. Karlılığın düşüşünde Ticari İşlem Gelirlerindeki anormal düşüş ve zararlar etkili olurken; sektörün 2023’deki 187,5 milyar TL Personel Giderinin 346,6 milyar TL’ye çıkması; Toplam Faiz Dışı Giderlerin 807 milyar TL’den 1,3 trilyon TL’ye çıkması gibi genel giderlerindeki artışın da etkili olduğu görüldü.

YERLİ ÖZER SERMAYELİ BANKALARDA KAR EROZYONU YAŞANDI

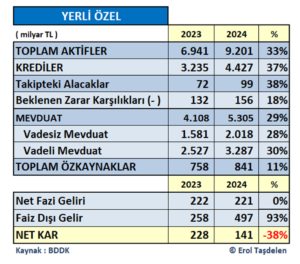

Kamu ve Yabancı Sermayeli Bankalara göre daha fazla Bilanço büyümesini sağlayan Yeli Özel Sermayeli Bankalar, bu büyümeye rağmen tam anlamı ile Kar erozyonu yaşadığı görüldü. Sektör 2024 yılında bilançosunu %39 büyütürken Yerli Özel Bankalarda bilanço %33 büyümede kaldı. 2023 sonunu 6,9 trilyon Bilanço büyüklüğü 9,2 trilyon TL’ye yükseldi. Mevduat ise 4,1 trilyon TL’den %29 büyüyerek 5,3 trilyon TL seviyesine ulaştı. Bu büyümeye karşılık 2023 yılını 228 milyar TL Net karlılık açıklayan sektör 2024 yılında %38 düşüş ile 141 milyar TL Net Karlılıkta kaldı. Özel Sermayeli Bankalardaki Kar Erozyonunda Net Faiz Gelirini artıramama yanında Ticari İşlemlerdeki Kambiyo ve Türev işlemlerdeki zarar büyüklüğünün etkili olduğu görüldü.

YABANCI SERMAYELİ BANKALAR BİLANÇO BÜYÜMESİ SEKTÖR ORTALAMASININ ALTINDA KALDI

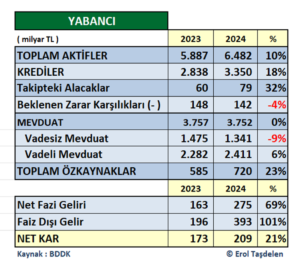

Yabancı Sermayeli Bankalar 2023 sonunu 5,9 milyar TL Bilanço büyüklüğü ile kapatırken 2024 yılında sadece %10 büyüme ile 6,4 trilyon TL büyüklüğe ulaştı. Sektör ortalamasının %39 olduğu düşünüldüğünde bu büyüme sektörün oldukça altında olduğu dikkat çekti. Aynı şekilde Krediler sektörde %37 büyürken Yabancı Sermayeli Bankalarda %18 büyüme ile 2,8 trilyon TL’den 3,3 trilyon TL’ye ulaşabildi. Mevduatta ise 2023 seviyesi olan 3,7 trilyon TL korunurken reel olarak bu durum küçülme anlamına gelmekte. Bu duruma karşılık Yabancı Sermayeli Bankalar karlılıkta %6 olan sektör ortalamasının 3,5 katı %21 artış ile fazla kar artışı sağladı. 2023 yılında 173 milyar TL karlılıklarını %21 artırarak 209 milyar TL seviyesine yükseltti.

KAMU BANKALARI ORTALAMANIN DÖRT KATI KAR ETTİ

Bankacılık sektörünün 32,6 Trilyon TL’lik Aktif büyüklüğünün %38’i; 16 trilyon TL olan Kredi hacminin %37’si; 18,9 trilyon TL olan mevduatının %42’si Kamu Bankaları taşımakta. 2024 yılında Bilanço büyümesi sektör ortalamasını atında sınırlı kalsa da Karlılıkta Yabancı ve Yerli Sermayeli Bankalara göre artış oranının daha iyi oldu

2023 sonunu 10,7 trilyon TL Bilanço büyüklüğü ile kapatan Kamu Bankaları %16 büyüme ile 2024 sonunda 12,4 trilyon TL hacme ulaştı. 5,6 trilyon TL olan Kredi hacimsel büyüme ise sınırlı kalarak sadece %6 büyüde ve 5,9 trilyon TL seviyesinde kaldı. Buna karşılık Takipteki alacaklar ise %51 artarak 61 milyar TL’den 92 milyar TL seviyesine; Beklenen Zarar Karşılıkları da 189 milyar TL’den 199 milyar TL seviyesine ulaştı. Toplam Mevduat ise %15 artarak 6,9 Trilyon TL’den 8 trilyon TL ‘ye yükseldi.

Kamu Bankaları Bilanço büyümesi diğer banka ve sektöre göre sınırlı olmasına rağmen kar artışı %6 olan sektörün üzerinde oldu. 2023 yılını 125 milyar TL Net karlılıkla kapatan Kamu bankaları 2024 yılında %25 artış ile 156 milyar TL seviyesinde kapadı. Kamu Bankalarındaki Kar artışının nedeni ile bankaların Bilanço ve Faaliyet Raporları açıklaması ile ortaya çıkacak ve ayrı yazı konusu olacak.

Kısaca, Özel Sermayeli Bankalar sektör ortalamasının üzerinde bilançoyu büyütmesine rağmen bunu Karlılığa taşımada zorlandığı; Yabancı Sermayeli ve Kamu Bankalarının bilanço büyümelerinin sınırlı kalmasına rağmen Karlılığı sektör ortalamasının üzerinde gerçekleştirdiler. 2024 yılında YAPI ve KREDİ BANKASI’nın ve 2025 başında ŞEKERBANK‘ın satışı ile görüşmelerin sonuçsuz kalması ise akıllarda kalan haberler oldu. 2025 yılında Bazı bankalarda üst yönetim değişiklileri ve bazı bankaların el değiştirmesi ise sürpriz olmayacaktır

Erol TAŞDELEN– Ekonomist www.bankavitrini.com