Dünya Ekonomisi

Alnus Yatırım 2025 görünüm raporu: Ticaret Savaşları, Para Politikaları ve Jeopolitik Gelişmelerden Rol Çalmaya Aday!

Alnus Yatırım 2025 yılının en büyük riskine dikkat çekerken, dünya ekonomisi için diğer önemli gelişmeleri de analiz etti

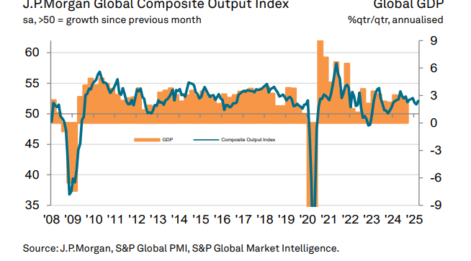

5 Kasım 2024 tarihinde gerçekleştirilen ABD seçimlerinden eski ABD Başkanı Donald Trump’ın galip gelmesi sonrasında dikkatler; önceki başkanlık döneminde küresel (2016 2020) piyasaları sarsan Ticaret Savaşları’na çevrildi. Özellikle de, GSYİH büyüklüğü açısından Dünyanın en büyük iki ülkesinin(ABD ve Çin) yeniden ticaret savaşları içerisine girip girmeyecekleri hayli kritik olacak. Trump, şu ana kadar yaptığı açıklamalarda; Çin’e yüzde 10 oranındaki yeni tarifeleri devreye alacağına dair sinyal vermiş durumda.

Yine Trump’ın, ABD Doları’nı rezerv para olarak görmemesi durumunda BRICS+ üyelerine yüzde 100 oranında ek vergiler getireceğine dair açıklaması da; bu örgütün üyelerinden Çin’i ve dolaylı olarak Dünya ekonomisini (bu ülkelerin GSYİH büyüklükleri zarar görürse; küresel ekonomi de yavaşlayacaktır) yakından ilgilendiriyor. Ayrıca Trump’ın, Kanada ve Meksika’ya yönelik yüzde 25’er gümrük vergisi getirme kararı ve AB’nin ABD’den Doğal Gaz satın alması, Panama Kanalı ile Grönland’ın ABD’ye verilmesi gibi istekleri de düşünülecek olursa; Ticaret Savaşları sadece ABD ve Çin arasında değil, Trump ile bütün Dünya arasında olacak gibi duruyor. Bu anlamda, küresel ekonomi açısından Ticaret Savaşları konusu gündemin en üst sırasında olacaktır.

Jeopolitik Riskler Tamamen Sona Ermedikçe, Küresel Ekonomi Üzerindeki Etkileri de Devam Edebilir!

2024yılında olduğu gibi, 2025 yılında da takip edilecek olan diğer önemli konu ise; jeopolitik riskler olacak.

Gelinen son noktada;

İsrail-Lübnan geriliminde ateşkes sağlanırken, Gazze’de bir ateşkes sağlanmasına yönelik girişimlere de başlandı. Ancak, halen bir sonuca ulaşılmış değil.

Suriye’de rejim değişikliği sonrasında; yeni hükumetin kurulmasıyla; ülke, bir çok bölgeye göre–şimdilik- görece stabil bir görünüm çizmekte.

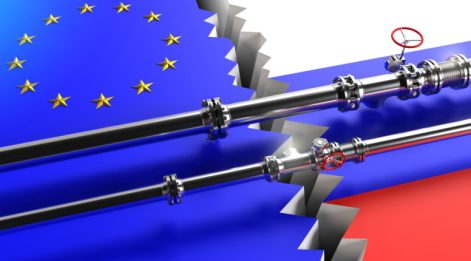

Savaşın devam ettiği Rusya-Ukrayna hattı için ise, ABD seçimleri öncesinde Trump’dan gelen: İki ülkeyi barıştıracağına dair açıklama kritik önemde. Ancak, seçim sonrasında Trump’ın: barış için Ukrayna topraklarının yüzde 20’sinin Rusya’ya verilmesi gerektiği ve Rusya’nın masaya oturmaması durumunda ise Ukrayna’yı savaş alanında çok güçlü destek sağlayacağına dair açıklamaları ise, bu taraftaki belirsizliklerin kolay çözüme kavuşamayabileceğine işaret etmekte.

Diğer yanan, Orta Doğu’da riskler hafifledikçe İsrail’den gelen tek taraflı girişimler de; jeopolitik risklerin 2025 yılında yeniden artışa geçebileceğine dair endişelere neden olmakta. Dolayısıyla, 2025 yılı boyunca jeopolitik meseleleri de; küresel çapta piyasalar üzerindeki olası fiyatlamalar açısından izlemeye devam edeceğiz. Risklerin tamamen sona ermesi senaryosunda; piyasalar ‘’Risk On (alma iştahında artış)’’ moduna girebileceği gibi, risklerin yeniden tırmanması durumunda ise; ‘’Risk Off (Riskten kaçış)’’ modu fiyatlamalara yön verebilir.

Majör Merkez Bankalarının Faiz İndirim Döngüsü ve Çin Teşvikleri de Hayli Kritik!

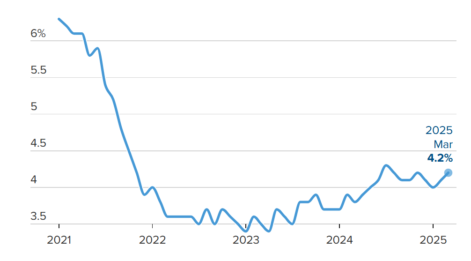

Küresel ekonomide, 2025 yılında yine; Fed başta olmak üzere majör merkez bankalarının para politikası adımları önemli olacak.

Ülkelerdeki talep enflasyonunun durumu kadar, Trump’ın olası ticaret savaşları ile ortaya çıkabilecek arz kaynaklı enflasyon geçişkenliğinin de; majör merkez bankalarının radarında yer alacağını düşünüyoruz. Şöyle ki, ekonomilerdeki talep enflasyonu para politikası yoluyla kontrol altına alınabilir. Ancak, Pandemi ve öncesindeki Ticaret Savaşları esnasında olduğu gibi; çip gibi kritik ürünlere ulaşım konusunda ortaya çıkabilecek yeni risklerle birlikte arz kaynaklı enflasyon artışları olursa, bunu para politikası yoluyla kontrol altına almak mümkün olmayacaktır. Dolayısıyla, arz kaynaklı olası enflasyon artışları; majör merkez bankalarının para politikası adımlarını gözden geçirmesine ve faiz indirimlerini duraklatmaya neden olabileceğinden, bu riski dikkatle izleyeceğiz.

Özellikle, 2024 yılının 3.Çeyreğinde Çin’den gelen teşvik hamleleri ve son olarak senenin sonuna doğru Politbüro’dan gelen yeni teşviklerin gelebileceğine dair açıklamalar; zaman zaman piyasalara moral olmuştu. Dünya’nın en büyük ikinci GSYİH’sına sahip ülkede, kronik hal alan Gayrimenkul Piyasası’ndaki sorunlar; bugünden yarına çözüme kavuşmaktan uzak duruyor. Bu sektörün, ülke ekonomisindeki ağırlığı ise; her hâlükârda Gayrimenkul (Konut) Piyasasının Çin hükumetinden destek bulacağına dair beklentileri artırıyor. Diğer yandan, son yıllarda Çin menşeili elektrikli araçların Dünya Otomotiv Pazarı’nda önemli bir pay elde etmesi ise; ticaret savaşlarının bu tarafa da yoğunlaşacağı ihtimalini artırıyor.

Dolayısıyla, Çin ekonomisinin Gayrimenkul Sektörü’nün yanı sıra; Otomotiv Sektörü’nü de desteklemek için büyük çaba göstermesi gerekebileceğini düşünüyoruz. Yine, başta Çip Endüstrisi olmak üzere Teknoloji de; olası ticaret savaşlarından darbe alabilecek sektörlerin başında gelmekte.