Erol Taşdelen Yazdı: Bankacılık Sektörü 2024 İlk Yarı Performansı

1 Ağustos 2024Reel olmasa da Bilanço büyümeye devam etti

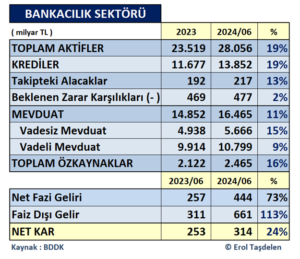

BDDK Bankacılık sektörü 2024 ilk yarı mali verileri açıkladı. Bankacılık sektörü 2023 sonundaki 23,4 trilyon TL olan Aktif büyüklüğünü %19 artırarak 28 trilyon TL seviyesini aştı. %19’luk büyüme Enflasyon etkisi düşünüldüğünde aslında reel olarak küçülme anlamına gelmekte.

Kredilerde büyüme devam etti

Uygulanan Ekonomi Program Bankacılık sektöründe de etkilsini gösterdi; Talebin azalması yönünde Bireysel Kredilerde daralma stratejisi; faiz oranlarındaki yükselme ile Ticari Kredilere ulaşmadaki zorluklara rağmen Sektör 2023 sonundaki 11,7 trilyon TL’lik kredi hacmini %19 artırarak 13,8 trilyon TL’ye çıkardığı görüldü. Buna karşılık 2023 sonunda 192 milyar TL olan Takipteki Kredi alacaklar da %13 artarak 217 milyar TL düzeyine ulaştığı görüldü. Bu takip alacakların içinde bankaların Varlık Yönetim Şirketlerine sattığı takip dosyaları yok. Gerçek takip oranı bunu üzerinde %15’lerde olduğunu söylemek yanıltıcı olmayacaktır. Beklenen zarar karşılıklarına karşılık bankaların ayırdığı tutar ise 477 milyar TL’ye ulaşmış durumda.

Mevduat artışı sınırlı kaldı

2023 sonunu 14,8 trilyon TL mevduat ile kapatan sektör 2024 ilk yarısını %11 artış ile 16,5 trilyon hacme yaklaşmış durumda. Toplam mevduatın %34’lük kısmı ise vadesiz mevduattan oluşuyor. Bankalar yılın ilk yarısında vadesiz yaratmak için kredileri mevduatta bıraktırma, POS blokelerin çözümünde ek 10-15 gün vadesizde bıraktırma gibi etik olmayan yollara başvurmaktan geri kalmadığı kamuayu şikayetlerien de sık sık yansıdı.

BDDK’nın kar dağıtılmamasını istemesi özkaynakları güçlendirdi

Pandemi döneminde başlayarak BDDK bankalardan kar payı dağıtmamaları yönünde görüş bildirmesine bankalar uyunca özkaynaklar da güçlenmiş oldu. 2023 sonunda 2,1 trilyon TL olan özkaynaklar %16 artışla 2,5 trilyon TL seviyesine yaklaşmış durumda.

Bankalar Faiz dışı gelirde patlama yaptı

2023 ilk yarısında 257 milyar TL Net Faiz Gelirisi yaratan sektör, 2024 ilk yarısında %73 artışla Net Faiz Gelirisini 444 milyar TL seviyesine çıkardı. 2024 yılında krediler tarafında kısıtlayıcı tedbirler gelince sektör gelir kaybını Faiz Dışı Gelirler ile kapamaya çalıştı. Bu alanda POS gelirler dikkat çekerken son günlerde kamuoyuna yansıyan POS dolandırıcılığı, Kapalıçarşı gibi Kuyumların içinde olduğu finans merkezlerinde POS işlemleri ile Kara Para aklama gibi POS komisyonlarına el konmaması ve bu komisyonların bankada kalması; bu tür işlemlerin merkezinde olan bankaların haksız komisyon gelirleri de sağlarken faiz dışı gelirlerini de artırdı. Bu durum bankalar arasında ciddi fark oluşmasına da neden oldu. Bunun dışında bazı bankaların kredilerde TCMB’nin koyduğu sınırlar dışında ek komisyonlar alması, müşterilerine kredi yanında sigortaları zorunlu hale getirmesi gibi sık şikayetlere de yansıyan gelirlerin faiz dışı gelirlerin artmasında etkili olduğu görüldü. Yabancı Turistlerin ve gurbetçilerin ATM nakit çekimlerinden %10 gibi anormal komisyon uygulaması; Kiralık kasa aidatlarındaki anormal artışlar; Sigorta primlerindeki ek gelirler; kredi kartlarındaki aidat artışı bankaların ana ücret ve komisyon gelirleri haline geldi.

Sektör yılın ilk yarısında 314 milyar TL Net Karlılık açıkladı

2023 ilk yarısında 253 milyar TL Net Karlılık açıklayan Bankacılık sektörü 2024 ilk yarısında bu karlılığı %24 artırarak 314 milyar TL Net Karlılık açıkladı. Net Karlılık artışında Bankalar arasında ciddi farklar oluşurken; Hazine işlemlerinden oluşan Ticari İşlemleri ( Kambiyo, Türev, Sermaye Piyasası İşlemleri) iyi yöneten bankaların Net Karlılığını artırdığı görüldü. Bankalar arasında karlılık farkının fazlalığında bu alan direkt etkili oldu.

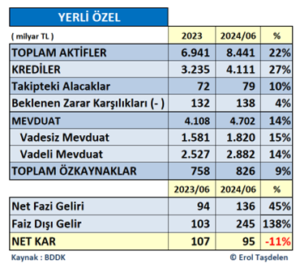

YERLİ SERMAYELİ ÖZEL BANKALARI NE YAPTI?

Yerli Sermayeli Özel Bankaları Aktif Büyümeden sektör ortalaması %19 üzerinde %22 büyüme; Krediler ortalama %19 büyümenin üzerinde %27 büyüme sağladığı görüldü. Mevduatta sektör %11 büyürken Yerli Sermayeli Özel Bankalarının %15 büyüdüğü görüldü. Bankacılık sektörü Faiz Dışı Gelirini %113 artırırken yerli Özel Sermayeli Özel Bankaları bu alanda %138 büyüyerek 245 milyar TL Faiz Dışı Gelir sağladığı görüldü. Sektörün üzerinde büyüme trendi yakalayan Yerli Sermayeli Özel Bankalarının çoğunun Ticari İşlemlerde ( Kambiyo, Türev, Sermaye Piyasası İşlemlerde) 2023’deki performansı gösteremediği bu nedenle de bilançolarını büyütmelerine rağmen bu durum karlılığı olumsuz etkilendi. 2024 ilk yarısında Bankacılık sektörünün Net Karlılığı %24 arttı. Buna karşılık 2023 ilk yarısında Yerli Sermayeli Özel Bankalar 107 milyar TL Net Karlılık; 2024 yılı ilk yarısında %11 düşüşle 95 milyar TL’de kaldı.

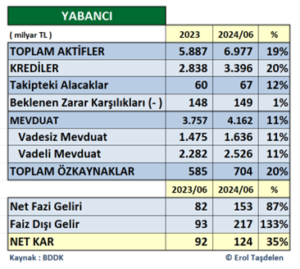

YABANCI SERMAYELİ BANKALARI NE YAPTI?

Yabancı Sermayeli Bankaları Aktif Büyümeden sektör ortalaması %19 ile aynı ortalamayı yakalayarak %19 büyüdü. Krediler ortalama %19 büyümenin biraz üzerinde %20 büyüme sağladığı görüldü. Mevduatta sektör %11 büyürken Yabancı Sermayeli Bankalarının da aynı büyüme ortalamasında %11 büyüdüğü görüldü. Bankacılık sektörü Faiz Dışı Gelirini %113 artırırken Yabancı Sermayeli Bankaları bu alanda %133 büyüyerek 217 milyar TL Faiz Dışı Gelir sağladığı görüldü. 2024 ilk yarısında Net Karlılığını %24 sektör ortalamasının üzerinde artış yakaladı. 2023 ilk yarısında 92 milyar TL Net Karlılık; açıklayan Yabancı Sermayeli Bankaların 2024 yılı ilk yarısında %35 büyüme il e 124 milyar TL Net Karlılık yaptığı görüldü.

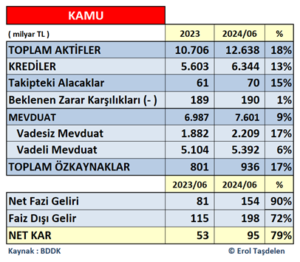

KAMU BANKALARI NE YAPTI?

Kamu Bankaları bilançolarının bir çok kalemini ortalamanın altında büyütebildiler. Kamu Bankaları Aktif Büyümeden sektör ortalamasının %19 biraz altında kaldı ve %18 büyüdü. Krediler ortalama %19 büyümenin altında %13 büyüme sağladığı görüldü. Mevduatta sektör %11 büyürken Kamu Bankaları %9 büyüdüğü görüldü. Bankacılık sektörü Faiz Dışı Gelirini %113 artırırken Kamu Bankaları bu alanda %72 büyüme ile sektörün altında kaldı.

Bilançosunu ortalamanın üzerinde büyütemeyen Kamu Bankaları buna karşılık Net Karlılıkta ciddi bir artış yaparak sektör artış ortalaması olan %24’ün üzerinde %79’luk bir artış ile karlılığını 95 milyar TL seviyesine yükselmeyi başardı.

Erol TAŞDELEN – Ekonomist www.bankavitrini.com