Erol Taşdelen Yazdı: AKBANK, GARANTİ BBVA, İŞBANK, YKB 2024 ilk çeyrek performansları

13 Mayıs 20242024 yılı bankacılık sektörü açısında çok sıkıntılı başladı. TCMB eski yönetimin Liralaşma Stratejisi ile 2023 yılını sancılı geçiren sektör, 2024 yılına Ekonomi Kurmayların Sıkılaşma Para Politikası uygulamalarına paralel olarak rasyonelleşme ile Faiz oranların sert artması, Kredilerde daralma hedeflenip, özellikle Bireysel Talebi bastırarak Enflasyon ile mücadele edileceği dillendirildi. Yeni stratejisi ile sabit faizler ile verilen kredilerden bankalar zarar etmeye başlarken; dillendirilmiyor ama değişken faizli kredilerdeki kredilerdeki ani maliyet artışına yansıması nedeni ile de Reel piyasalarda zombi firma sayısı artmaya başladı. “Talebi kısacağız” diye Tüketici Kredilerinde ve Kredi Kart faiz oranlarındaki artış bu kredilerde de gecikme oranlarını, yakın ve ön izleme hacimlerini hızla artırırken, kredi takip hacimlerinin de hızla artmasını yaşandığı bir girdabın içine girildi. Bazı bankalar takip dosyalarını Varlık Şirketlerine satarak bu süreci az zararla atlatmayı seçerken, ileriye yönelik kaygılar da artmış durumda. Seçimden önce ekonomi kurmayları Kur Korumalı Mevduatı merkeze koyarak mevduatta “Liralaştırma Stratejisi” uygularken; Reel Piyasada da TCMB düzenlemeleri ve Bankalar aracılığı ile kendi deyimleri ile “Liralaşma stratejisi” uyguladıklarını iddia etseler de sonuçlar istendiği gibi olmayıp, sürdürülemez aşamaya geldiğinde seçim sonrası sert bir “U dönüşü” yaşandı. Faiz oranları sadece kredi faizleri ile sınırlı kalmadı TL sıkılaştırması, Mevduat Faiz oranlarının da hızlı artması bankaların bilanço yükünü iyice artırdı. Banka yönetimi hızlı değişen mevzuatlar içinde sıkışırken, normal olarak genel Strateji kurgulamakta zorlanıp kısa süreli Taktikler ile süreci yönetme yolunu seçti. TL faizlerdeki hızlı yükseliş maliyetinden kaçmaya çalışan ağırlıklı Ticari Firmalar Döviz Kredilerine yönelirken, ileriye yönelik kur şoku yaşanması halinde bu firmaların kredileri yönetme sorunu da tehdit olarak kendilerini bekliyor. Firması ile Bireyseli ile nereden bakarsanız bakın belirsizliklerle dolu bir tünelin içindeyiz. Firmalardaki Konkordato patlaması ayrı yazı konusu olurken; Reel Piyasada Gayrimenkul, araç satışları; zararına mal satışları hayra alamet değil! Hazine ve Maliye Bakanı Mehmet Şimşek ile özdeşleşen “rasyonelleşme” dönemi için kısa vadede sonuç beklenmemesi gerektiği 2024’ün ikinci yarısında iyileşme süreci sinyalleri alınacağı ve 2026 yılında hedefe ulaşılacağı direkt yeni ekonomi kurmaylar tarafından dillendirildi. Tüm tedbirlere rağmen enflasyonun halen kontrol altına alınamaması ise piyasaları bekle/gör pozisyonuna sokmuş durumda.

Bu kısa özetten sonra; Bankacılık sektörünün üçte birini oluşturan dört özel bankayı değerlendirmek, sektörü de yakından ilgilendirdiği gibi ileriye yönelik stratejiler için de ip ucu veriyor. Zira doğru strateji uygulayan bankaların nasıl fark yaratarak öne geçtiğini de gösteriyor veriler.

2024 İLK ÇEYREKTE BANKACILIK SEKTÖRÜ NE YAPTI?

Bankacılık sektörü 2024 ilk çeyreğinde (1Ç) büyümeye devam etti. 2023 sonundaki 23,5 trilyon TL’lik Aktiflerini 2024/1Ç’de %10 büyüterek 25,8 trilyon TL üzerine çıkarmayı başardı. Sektör 11,6 trilyon TL olan brüt Nakdi Kredilerini %11 büyüterek 12,9 trilyona taşırken; 192 milyar TL’lik Kredi Takip hacmini ise 198 milyar TL seviyesine yükseldi. Bu rakamın içinde Varlık Şirketlerine satılan milyarlarca liralık takip dosyaları yok. Yapılandırılan Zombi firma kredileri ile birlikte takip krediler yanında öz izleme, yakın izleme kapsamındaki Sorunlu Kredi hacmi 1 trilyon TL, %15’ler seviyesine yaklaşması ise sektör açısından ciddi tehdit olarak ortada duruyor. Sektörün Öz kaynaklarının 2024 ilk çeyreğinde 2,3 milyar TL düzeyinde olduğu dikkate alındığında Sorunlu Kredileri öz kaynakların %40’lara ulaştığı görülüyor. 2023 sonunda 469 milyar TL olan Beklenen Zarar Karşılıkları; 2024 ilk çeyreğinde 480 milyar TL seviyesine çıktı.

Sektör 2023 sonunda 14,8 trilyon TL olan Mevduatını 15,5 trilyon TL seviyesine çıkarırken; Vadesiz Mevduat ortalamasını da %37 seviyesine çıkardı. Faizlerin yükseldiği dönemde vadesiz mevduat bankalar için bulunmaz nimet konumunda. 2023/1Ç’de 106 milyar TL Net Karlılık yakalayan sektör 2024/1Ç aynı dönemde %45 artış ile 153,5 milyar TL Net Karlılığı yakaladı. Net Faiz gelirinin sınırlı kaldığı sektör aradaki farkı Ücret ve Komisyon gelirlerini artırarak kapama stratejisi uyguladı. Sektör Bankacılık Hizmet Gelirleri 2023 ilk çeyreğinde 50,6 milyar TL iken 2024 ilk çeyreğinde 170,2 milyar TL gelir elde etti. TCMB ve BDDK ücret komisyon sınırlamalarına rağmen bu artış Müşterilerden bu alanda gelen şikayetlerinin de boşa olmadığının kanıtı gibi.

DÖRT BÜYÜKLER NE YAPTI?

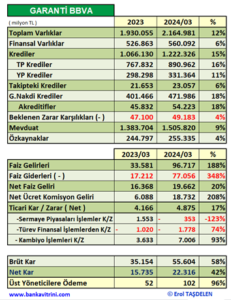

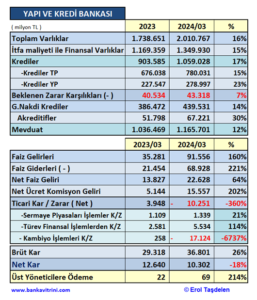

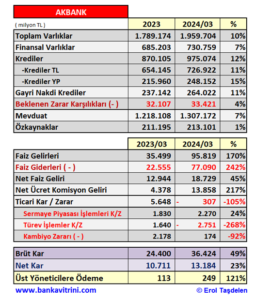

Kısa sektörel özetten sonra, değerlendirdiğimiz sektörün kamu bankaları dışında amiral gemileri konumdaki dört bankanın ( AKBANK, GARANTİ BBVA, İŞBANK, YAPI KREDİ ) 2024 ilk çeyrekte açıkladıkları ve KAP’a bildikleri faaliyet raporları; mali veriler ve bilanço dipnotlarına göre karşılaştırmalı verilerine yakından bakalım.

Değerlendirmeye alınan dört büyük banka 8,8 trilyon TL Aktif Büyüklüğü ile sektörün %31’ini; 4,6 trilyon TL nakdi kredi hacmi ile sektörün %35’lik kısmını; 5,7 trilyon TL’lik mevduat hacmi ile sektörün %37’lik kısmını oluştururken; 59,8 milyar TL’lik Net Kar ile de sektör Net Karlılığının %40’ını oluşturuyor. Önemleri de buradan geliyor. Hadi ana kalemlerden yola çıkarak dört büyüklerin fotoğrafını çekelim:

AKTİF Büyüklükte İŞBANK liderliğe devam etti

Aktif büyüklükte dört büyükler ortalama %11 büyürken AKBANK (%10) ve İŞBANK (%9) ortalama büyümenin altında kaldı.

Dört büyükler arasında geçmiş yıllarda olduğu gibi İŞBANK Aktif Büyüklükte açık ara liderliği devam ediyor ve 2,7 trilyon TL büyüklüğü aşmış durumda. Dört büyüklerden 2 trilyon TL Aktif büyüklüğünü aşan ilk banka olmuştu. 2024 yılında 2 trilyon Aktif büyüklüğün altında kalan tek banka AKBANK oldu. İŞBANK Aktif büyüklüğünü 212 milyar TL büyütürken en yakın rakibi olan Garanti BBBVA 2,1 trilyon TL Aktif Büyüklüğe sahip. YAPI KREDİ BANKASI 2 trilyon TL Aktif büyüklüğe ulaşırken, dört büyükler içinde 272 milyar hacimsel gelişme %16 ile en fazla büyüyen banka oldu. Dört büyükler arasında 1,9 milyar TL büyüklük ile AKBANK son yıllarda yerleştiği dördüncü sıradaki yerinden kurtulamazken, büyüme hacmi 170 milyar TL ile en düşük performansı gösteren banka da oldu. AKBANK’ta 13 yıldır Genel Müdürlük yalan Hakan BİNBAŞGİL döneminde başlayan kan kaybının sürdüğünü, 2024 kalan çeyreklerinde yeni Genel Müdür Kaan GÜR’ün daha agresif stratejiye geçip geçmeyeceği ise önümüzdeki dönemlerde netleşmiş olacak. Hakan BİLBAŞGİL’in son yıllarda rekabetin gerisinde kalması banka hissedarlarında huzursuzluk yaratmıştı.

Toplam NAKDİ Kredilerde İŞBANK liderliğe devam etti

İŞBANK 1,3 trilyon TL’yi aşan brüt nakdi kredi hacmi ile ilk sıradaki yerini korudu. 2024/1Ç’de GARANTİ BBVA 1,2 trilyon TL; YAPI KREDİ 1 trilyon TL Kredi hacmine ulaşarak 1 trilyon seviyesine aşan bankalar grubuna girmiş oldular. Kredi Hacminde 1 trilyon TL’nin altında kalan tek banka ise AKBANK oldu. AKBANK brüt Nakdi Kredi hacmi 975 milyar TL’de kaldı. Nakdi Kredilerini 156 milyar TL artış ile GARANTİ BBVA en fazla artıran banka olurken; AKBANK aynı zamanda 105 milyar TL artış ile en az artıran banka oldu.

GAYRİ NAKDİ Kredilerde GARANTİ BBVA liderliği kaptı

Gayri Nakdi Kredilerde dört büyükler ortalama %13 büyürken %18 büyüme ile GARANTİ BBVA açık ara önde yer alırken; AKBANK (%11) ve İŞBANK (%9) ortalama büyümenin altında yer alan bankalar oldu.

GAYRİ NAKDİ Kredilerde bankalar arasında fark hızla kapanırken AKBANK Rekabetin oldukça gerisinde kalmış durumda. Son yıllarda sıralamayı lider olarak kapatan İŞBANK liderliği 472 milyar TL hacme ulaşan GARANTİ BBVA’ya bıraktı. GARANTİ BBVA ilk çeyrekte 70 milyar TL hacimsel artış ile rekabette en fazla gelişmeyi gösteren banka oldu. YAPI KREDİ 439 milyar TL hacme ulaşırken; AKBANK 264 milyar TL hacim ile dört büyükler arasında acık ara gerilere düşmüş durumda. Gayri Nakdi Krediler içinde önemli yer tutan Akreditif Kredilerde İŞBANK 93,9 milyar TL hacim ile açık ara önde yer alırken; YAPI KREDİ 67 milyar TL ile ikinci sırada; GARANTİ BBVA 54 milyar TL hacim ile üçüncü sırada yer aldı. AKBANK ise 30 milyar TL Akreditif Krediler ile Rekabetin çok çok gerisinde yer aldı.

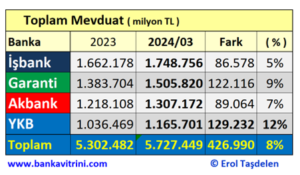

MEVDUAT sıralamada İŞBANK ilk sıra yerinde devam etti

Mevduatta dört büyükler ortalama %8 büyürken %12 büyüme ile YAPI KREDİ en fazla büyüme sağlayan banka oldu. AKBANK (%7) ve İŞBANK (%5) ortalama büyümenin altında yer alan bankalar oldu.

Dört büyüklerin Mevduat hacim sıralamasında 1 trilyon 748 milyar TL hacim ile İŞBANK ilk sıradaki yerini korurken; GARANTİ BBVA 1 trilyon 505 milyar TL Mevduat hacme ulaşarak farkı azaltmış durumda. AKBANK 1 trilyon 307 milyar TL ile üçüncü sırada yer aldı. YAPI KREDİ mevduat hacmi ise 1 trilyon 165 milyar TL seviyede kaldı.

Net Faiz Gelirinde YAPI KREDİ lider oldu

TCMB’nin gösterge faizine paralel bankaların kredi ve mevduat faizlerindeki sert yükselme bankalar arasında Net Faiz Gelirinde de farkların açılmasına neden oldu. YAPI KREDİ Bankası 8,8 milyar ve %64 artış ile en fazla artış performansı sergilerken İŞBANK Net Faiz Gelirini artıramayan tek banka oldu. Bunda İŞBANK’ın düşük faiz döneminde sabit faiz ile verdiği orta/uzun vadeli kredilerin etkisi olurken banka kaybı ücret ve komisyon gelirleri ile kapama stratejisi uyguladı.

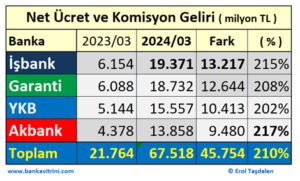

Net Ücret ve Komisyon Gelirlerinde İŞBANK lider, GARANTİ BBVA yakın takipte

2024 ilk çeyreğinde İŞBANK 19,3 milyar TL Net Ücret Komisyon Geliri sağladı. GARANTİ BBVA 18,7 milyar TL geliri elde ederken; YAPI KREDİ 15,5 milyar TL net gelir elde ederken; AKBANK 13,8 milyar TL net gelir ile en az net gelir elde eden banka oldu.

Bu alanda İŞBANK’a yakından bakmak gerekiyor. Net Faiz Gelirlerinde kayıp yaşayan İŞBANK buradaki gelir kaybını Ücret ve Komisyon Gelirlerini artırarak kapamaya çalıştı. 2023 aynı dönemde elde edilen 6,1 milyar TL Ücret Komisyon gelirini banka %215 artırarak 19,3 milyar TL seviyesine çıkardı. Bankanın özellikle Ticari kredi kullandırırken müşterilere Sigorta koşulu dayatması; TCMB ve BDDK’nın bu yönde sınırlayıcı düzenlemelerini içeren 10.02.2020 tarihli 31035 sayılı Resmi Gazetede yayınlanan Tebliğlerine rağmen haksız alınan Ücret ve Komisyonların katkısı büyük oldu. TCMB ve BDDK murakıplarının haksız alınan bu gelirleri incelemesi yerinde olacaktır. (Örneğin, TCMB Reeskont Kredileri veya TİM Kredilerinde tüm bankalarda kredi koşulları belli ve aynı iken İŞBANK bu kredilerde bile müşterilerden ek sigorta, ücret ve komisyon almaktan geri durmadı; bakalım bunlarla ilgili banka nasıl savunma yapacak ben de merak ediyorum. CEO Bali zamanında bu tür ihlallere dikkat eden bankanın yeni CEO Hakan ARAN döneminde bu ihlallerin artması ise “Kurumsallıktan banka uzaklaşıyor mu” tartışmalarını da başlatmış durumda).

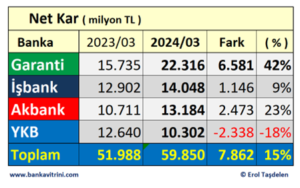

Net Karlılıkta da GARANTİ BBVA fark attı

Net Karlılıkta dört büyükler ortalama %15 karlılığını artırırken Net Karı düşen tek banka YAPI KREDİ oldu. Yapı Kredi bir yıl önceki aynı döneme göre %18 daha az karlılık açıkladı.

Net Karlılıkta 22,3 milyar TL ile en fazla karlılık açıklayan banka GARANTİ BBVA olurken, rakiplere de fark attı. GARANTİ BVBA %42 artış oranı ile aynı zamanda bir yıl önceki aynı döneme göre en fazla karlılığını artıran banka oldu. GARANTİ BBVA’nın rakiplere göre Ticari İşlemlerdeki 7 milyar TL’lık Kambiyo Karlılığının yüksekliği dikkat çekti. Zira yılın ilk üç ayında YAPI KREDİ 17 milyar TL, İŞBANK 1 milyar TL’den fazla Kambiyo İşlemler zararı açıkladı. İŞBANK’ın Türev İşlemlerden de 7,9 milyar TL zarar açıklaması ise Ticari İşlem zararını olumsuz etkileyen bir unsur olarak dikkat çekti. İŞBANK 14 milyar TL Net Karlılık ile ikinci sırada yer aldı. AKBANK 13,1 milyar TL kar ederken; YAPI KREDİ 10,3 milyar TL karlılık açıkladı.

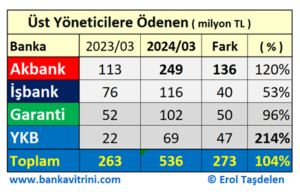

AKBANK Üst Yönetim Ödemelerde açık ara önde

Dört banka içinde 2024 ilk çeyreğinde Üst Yönetime 249 milyon TL ödeme yaparak AKBANK en fazla ödeme yapan banka olurken son yıllardaki üst yönetim ödeme liderliğini de korudu. İŞBANK 116 milyon TL ödeme yaptı. GARANTİ BBVA 102 milyon TL ödeme yaparken; YAPI KREDİ rekabete göre düşük kalarak 69 milyon TL ödeme yaptı. Banka üst yönetim ödemeleri son yıllarda bankalar arası fark oluştu; özellikle BDDK’nın da yakından takip ettiği giderler içinde yer alıyor. BDDK Bankalara “kar dağıtılmaması” yönünde tavsiyede bulunurken henüz Üst Yönetim ödemelerine yönelik uyarı yapmadı. Bankaların Üst Yönetim ödemelerinde ise belli bir standart bulunmuyor. Üst Yönetim Giderlerinin önemli bir kısmının Yönetim Kurulu Üyeleri için yapıldığı biliniyor.

Banka genel performansları

Liralaşma Stratejisi kapsamında, TCMB ve BDDK’ın eleştirilere neden olan sektörel düzenlemeler teker teker iptal edilip Rasyonel zemine oturtulmaya başlanırken, geçmiş dönemdeki düzenlemelerin olumsuz etkisi hala sektörde kendini hissettiriyor. Dört büyük bankanın 2024 ilk çeyreğinde hacimsel büyüklükleri, gelişme performansları, piyasaya verdikleri destek, profesyonel yönetim yapısı, personel memnuniyeti, müşteri hizmet kalitesi, Dijitalleşme, gelen şikayetlere çözüm odaklı hızlı geri dönüşleri dikkate alındığında dört banka arasında bir sıralama yapılır ise en başarılı Banka İŞBANK, sonra sırası ile GARANTİ BBVA, YAPI KREDİ ve AKBANK olarak kendini göstermekte. GARANTİ BBVA ve YAPI KREDİ‘nin yeni koşullara uyumlu, hızlı aksiyon aldığı bunun da hacimsel gelişime yansıdığı çok net.

MERAKLISINA EKLER:

Erol TAŞDELEN – Ekonomist www.bankavitrini.com