Para Politikasi

ABD tahvil getiri eğrisi: Ters-düz-doğru…. ne anlatıyor?

ABD Hazine getiri eğrisi, yatırımcılar ve ekonomistler arasında alarm verme konusunda uzun bir geçmişe sahip. Bunun başlıca nedeni, eğrinin normalde…

ABD Hazine getiri eğrisi, yatırımcılar ve ekonomistler arasında alarm verme konusunda uzun bir geçmişe sahip. Bunun başlıca nedeni, eğrinin normalde yukarı doğru olan eğimi tersine döndüğünde yatırımcıların ekonominin sağlığı konusunda endişelenmeye başlaması.

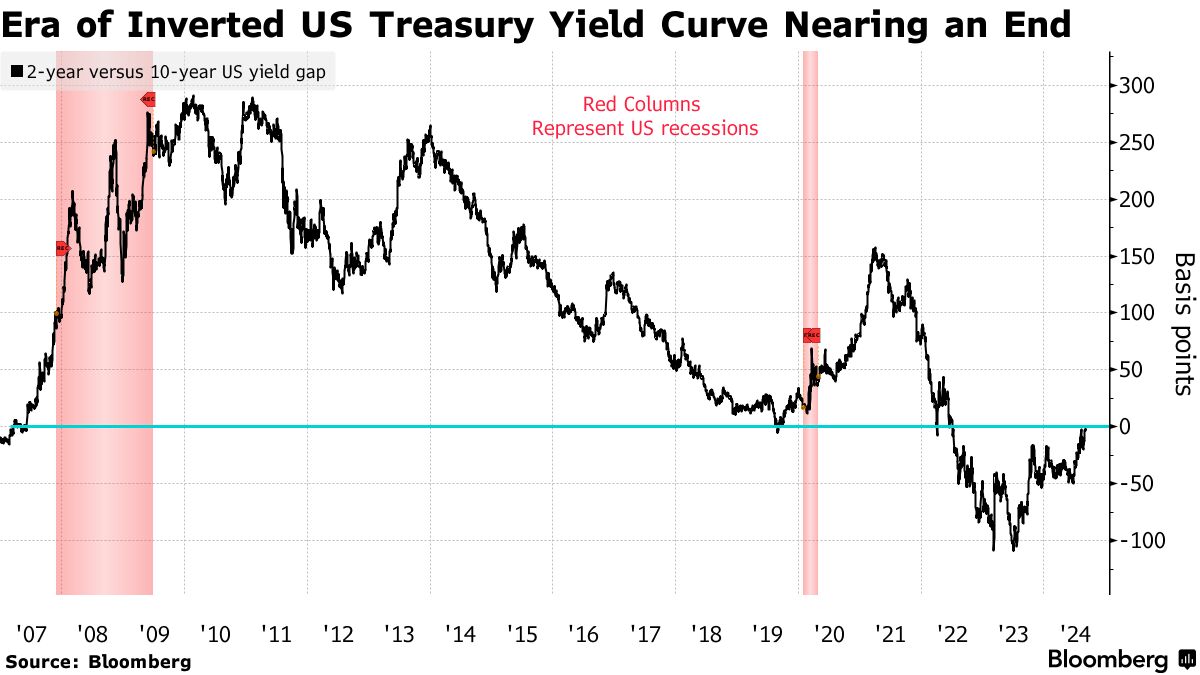

Yakın zamanda 2022’de ters dönmesi dışında, 1955’ten bu yana neredeyse her resesyondan önce ters bir eğri görüldü. Eğri tersine döndüğünde ya da 4 Eylül’de olduğu gibi normal şekline döndüğünde, bazıları bunun bir gerilemenin yaklaşmakta olduğuna işaret edebileceğini söylüyor. Yine de, 2022’deki tersine dönüşe rağmen, henüz bir çöküş gerçekleşmedi. Bu da bazılarının eğrinin şeklinin resesyonun güvenilir bir habercisi olup olmadığını yeniden sorgulamasına yol açtı.

Getiri eğrisi nedir?

Yatırımcıların daha kısa ve daha uzun vadeli borç satın almayı tercih ettiklerinde alacakları ücret farkının görsel bir temsili. Çoğu zaman, tahvil yatırımcıları paralarını daha uzun süreler için kilitlemenin getirdiği daha büyük belirsizlik için daha yüksek bir getiri veya getiri talep ederler. Dolayısıyla getiri eğrileri genellikle yukarı doğru eğimlidir.

Eğrinin şeklindeki en önemli değişiklikler nelerdir?

En endişe verici gelişmeler getiri eğrisinin tersine dönmesidir. Ekonomist Campbell Harvey yıllar önce yaptığı araştırmada eğrinin şeklinin ekonomik büyümenin seyriyle bağlantılı olduğunu gösterdi.

Getiri eğrisi tersine döndüğünde – kısa vadeli tahvillerin faizleri daha uzun vadeli tahvillerin faizlerini aştığında – tarihsel olarak ABD resesyona girmiştir.

Uzun vadeli tahvillerin faiz farkı sıfıra düştüğünde – örneğin 30 yıllık tahvillerin faiz oranı iki yıllık tahvillerin faiz oranından farklı olmadığında – getiri eğrisi düzleşir.

Eğer fark negatife dönerse, eğri ters dönmüş olarak kabul edilir. (Tersine, daha uzun vadeli oranlar daha kısa vadeli oranlara göre yükseldiğinde – ve fark genişlediğinde – piyasa bunu “dikleşme” olarak adlandırır.)

Eğrinin şekli neden önemlidir?

Getiri eğrisi tarihsel olarak piyasanın ekonomiye, özellikle de enflasyona ve merkez bankasının ne tür bir politika benimseyeceğine (teşvik ekleyip çıkarmaya ya da statükoyu korumaya çalışıp çalışmayacağına) ilişkin beklentilerini yansıtır.

Normalde yüksek enflasyon yukarı doğru eğimli bir eğriye yol açar, çünkü yükselen fiyatlar yatırımcıları sonunda aldıkları ödemelerdeki satın alma gücü kaybını telafi etmek için daha uzun vadeli getiriler talep etmeye sevk eder.

Ancak yatırımcılar, Federal Rezerv’in enflasyonu kontrol altına almak için faiz oranlarını yükseltme politikasından kaynaklanan bir durgunluk beklediğinde getiri eğrileri tersine dönebilir. Bu bağlantı, tersine dönmüş bir getiri eğrisini, 2007’de başlayan gibi yaklaşan ekonomik çöküşlerin yakından izlenen bir göstergesi haline getirmiştir. Özellikle, üç aylık tahvillerle 10 yıllık tahviller arasındaki fark, son yedi ABD resesyonunun her birinden önce tersine dönmüştür.

Tersine dönme bize ne anlatıyor?

Getiri eğrisinin normal yukarı eğiminin eski haline dönmesi ya da tersine dönme, tipik olarak Fed faiz oranlarını düşürmeye başladığında ya da piyasalar yaklaşan indirimleri fiyatlamaya başladığında gerçekleşir. Merkez bankası, ekonomi zora girdiğinde politikayı gevşetme eğiliminde olduğundan, bazıları bu tür tersine dönüşlerin (tersine dönüşün kendisi yerine) genellikle bir durgunluğun yakın olduğuna işaret ettiğini söylüyor. Halihazırda faiz oranı takasları, yatırımcıların 2024 yılının geri kalanında Fed’in faiz oranlarında yüzde bir puanın üzerinde indirim yapacağını fiyatladığını gösteriyor.

Kaç tane getiri eğrisi vardır?

Farklı sürelerde ya da vadelerde ihraç edilen herhangi iki tahvil arasında bir eğri hesaplayabilirsiniz. Örneğin ABD Hazinesi, üç aylık tahviller ve 30 yıllık tahviller ile bunların arasında bir dizi başka menkul kıymet ihraç eder. Yatırımcılar bu tahvillerin işlem gördüğü oranlar arasındaki farklara ya da spreadlere bakarlar. Ayrıca benzer tahvillere ilişkin vadeli işlem sözleşmelerinde yer alan tahminleri de dikkate alırlar.

Vadeli faiz oranı, temel olarak, gelecekte beklenen kısa vadeli faiz oranı ile yatırımcıların daha uzun vadeli borç vermek için talep ettikleri ekstra para olan vade priminin toplamıdır.

Eğriler arasındaki farklar ne anlama geliyor?

Bunu söylemek zor olabilir. Farklılıklar, farklı tenörlerin Fed’in para politikası döngüsünün farklı aşamalarını yakalama şeklini yansıtabilir. Daha kısa vadeli getiri eğrisi, vade primi gibi karmaşık faktörleri ortadan kaldırma eğilimindedir. Elbette, tüm getiri eğrilerinin piyasa spekülasyonunu yansıttığını hatırlamakta fayda var: Fed araştırmacılarının ifadesiyle, yatırımcıların getiri eğrisine bakarak resesyon olasılığı çıkarımında bulunması, “piyasa katılımcılarının aynada kendilerine bakmasına benziyor.”