Dünya Ekonomisi

William Blair Yorumu: Gelişen piyasalar için güçlü bir ikinci yarı mümkün mü?

Yılın ikinci çeyreğinde gelişmekte olan piyasalarda daha güçlü bir performans bekleniyor. Gelişmekte olan ülkeler, sıkı likidite koşullarında dirençli ekonomik büyüme performansı sergiledi. İyileşen küresel likidite koşulları ile daha güçlü bir performans göstermeleri mümkündür.

Yılın ikinci çeyreğinde gelişmekte olan piyasalarda daha güçlü bir performans bekleniyor. Gelişmekte olan ülkeler, sıkı likidite koşullarında dirençli ekonomik büyüme performansı sergiledi. İyileşen küresel likidite koşulları ile daha güçlü bir performans göstermeleri de mümkün.

Performansı Makro Veriler Belirleyecek

Gelişmekte olan ülkelerin borcu, iki önemli makro güç tarafından yönlendirilmektedir: küresel ekonomik büyüme ve küresel likidite koşulları. Küresel ekonomik dinamiklere ilişkin kısa vadeli görüş olumludur. Küresel likidite koşullarında da kademeli bir iyileşme bekleniyor.

Küresel ekonominin potansiyel büyüme seviyelerine yakın bir şekilde genişlemeye devam etmesi bekleniyor. ABD ekonomisinin yavaşlama işaretlerine rağmen dirençli kalacağı, Avrupa ekonomik koşullarının normalleşmeye devam edeceği ve Çin hükümetinin teşviklerinin ekonomik faaliyetleri desteklemeye devam edeceği düşünülüyor.

Küresel likidite koşulları açısından, küresel dezenflasyon sürecinin kademeli olarak devam etmesi ve gelişmiş ekonomilerde politika faiz oranı indirimlerinin ufukta olduğu öngörülmektedir.

Para politikası kısıtlamalarının kademeli olarak kaldırılmasının, küresel faiz oranların düşmesine ve yılın ikinci yarısında likidite koşullarının iyileşmesine yol açması beklenmektedir.

Büyüme Şaşırtıcı Derecede Güçlü

Bu arada, özellikle gelişmekte olan ülkelerde, büyümenin şaşırtıcı derecede güçlü kalmaya devam ettiği gözlemleniyor. Emtia fiyatlarının da bu konuda destekleyici nitelikte olduğu görülmektedir. Dezenflasyon, para politikası gevşemesi için fırsatlar yaratabilir ve bazı gelişmekte olan ülke merkez bankaları bu yönde adımlarını hızlandırabilir.

Gelişmekte olan ülkelerin gelişmiş piyasalara göre büyüme farkının önümüzdeki birkaç yıl içinde %2’nin üzerine çıkması bekleniyor ve bu durumun gelişmekte olan ülke ekonomilerine sermaye akışlarını çekebileceği öngörülüyor.

Aynı zamanda, gelişmekte olan ülke kredi temellerinin çoğu yerde dirençli kaldığı gözlemleniyor. Güçlü çok taraflı organizasyonlar – Uluslararası Para Fonu (IMF), Dünya Bankası ve Bölgesel Kalkınma Bankaları – ve ikili organizasyonlar, pazarda yeniden finansman yapmakta zorlanan ülkelere bol ve uygun maliyetli fon sağladı.

Sonuç olarak, gelişmekte olan ülkelerin borcunun sabit getirili menkul kıymetler alanında cazip bir yatırım fırsatı sunabileceği değerlendiriliyor, çünkü değerlemelerin cazip kalmaya devam ettiği, getiri seviyelerinin uzun vadeli ortalamaların üzerinde olduğu, reel faiz oranı farklılıklarının gelişmiş piyasalara göre yüksek olduğu ve birçok yerde para birimlerinin düşük değerlenmiş durumda olduğu düşünülüyor.

Bununla birlikte, jeopolitik gerilimler endişe verici olarak değerlendiriliyor: özellikle Ukrayna’da potansiyel bir askeri tırmanış (NATO ülkelerini de çatışmaya sürükleyen) ve Orta Doğu’daki gerilimler. Ayrıca ABD başkanlık seçimlerinin yakından izlenmesi gerektiği düşünülmektedir.

Gelişmekte Olan Ülke Yatırımcıları için Temel Fırsatlar

Genel olarak, gelişmekte olan ülkelere borç veren yatırımcılar için birçok çekici fırsat olduğuna inanılmaktadır.

İlk olarak, uzun vadeli menkul kıymetlere maruz kalma yoluyla çekici reel ve nominal getirileri kilitlemek mümkündür.

İkinci olarak, küresel piyasa ortamının yüksek beta, yüksek getiri kredilerinin üstün performans göstermesine elverişli kalacağı düşünülmektedir.

Üçüncü olarak, temel farklılaşma için alan görüldüğü ve çok taraflı ve ikili fonlara daha kolay erişimi olan ülkelerin tercih edildiği ifade edilmektedir. (Uluslararası Para Fonu (IMF), Dünya Bankası ve Bölgesel Kalkınma Bankaları)

Son olarak, daha uzun süre yüksek kalan faiz ortamının marjinal olarak kurumsal kredi kalitesini etkiliyor olabileceği, ancak birçok kurumsal ihraççının vadeleri uzattığı ve yeniden finansman seçeneklerine sahip olduğu düşünülmektedir.

Potansiyel Fırsatların Görünümü: Ağırlık Arttırma/Ağırlık Azaltma

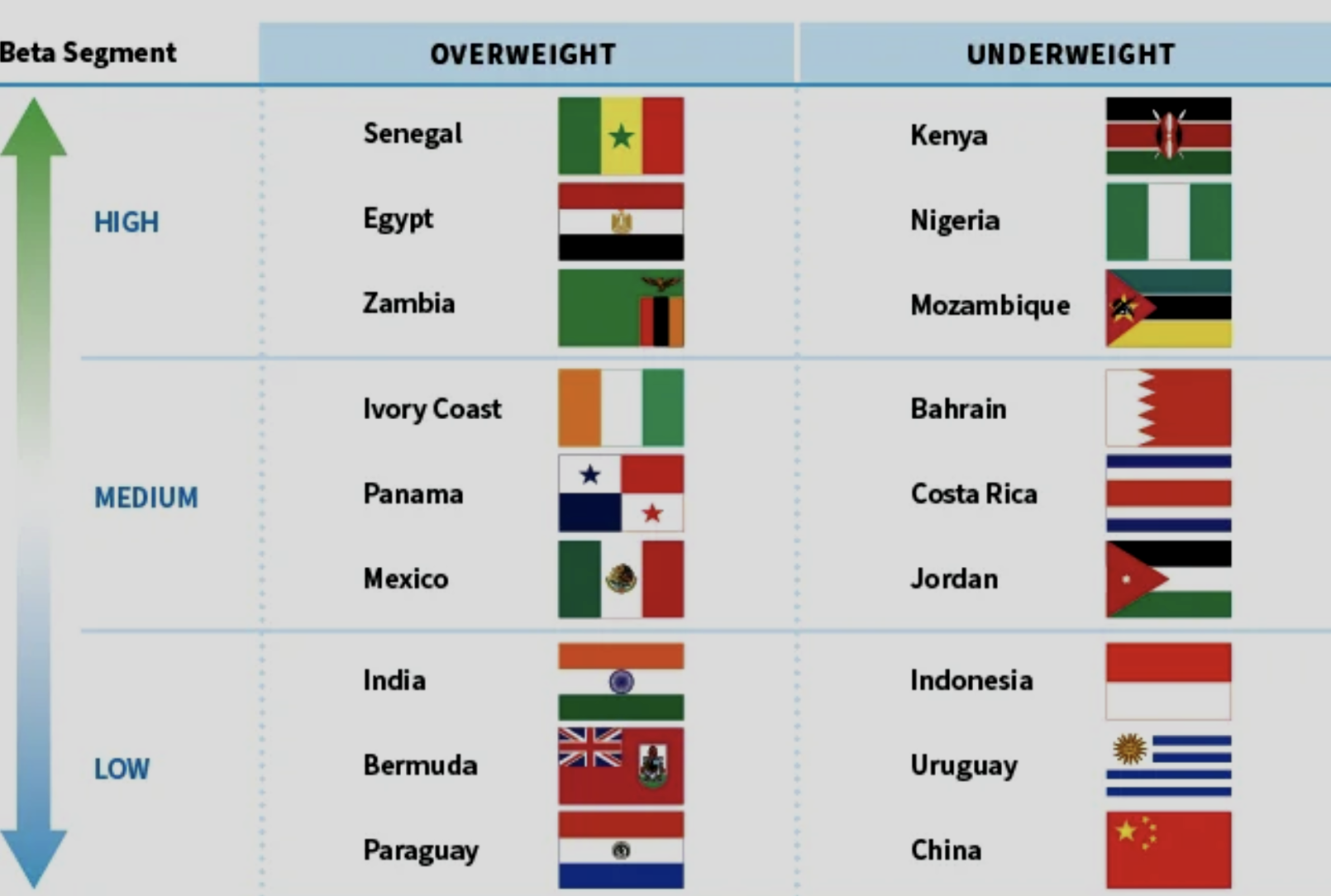

Aşağıda, beta kategorilerine göre risk bütçesinin nasıl allocate edildiğinin bir göstergesi olarak, en büyük aktif pozisyonlardan bazıları özetlenmektedir.

Yüksek Beta Kategorisi

En büyük ağırlık artırılan pozisyonlar: Senegal, Mısır ve Zambiya’da,

En büyük ağırlık azaltılan pozisyonlar: Kenya, Nijerya ve Mozambik

Söz konusu yazı, Marco Ruijer tarafından William Blair & Company görüşü olarak yazılmıştır. İlgili yazı, ParaAnaliz için çeviri yapılarak derlenmiştir.