Döviz

Reuters: Dünya güçlü dolara ne kadar dayanabilir?

Uluslararası Ödemeler Bankası'nın (BIS) 25 gelişmekte olan piyasayı kapsayan araştırmasında, 2021'de yabancıların yerel tahvillerin %12'sinden fazlasını elinde tuttuğu ortaya çıktı. Bu oran döviz borçları da dahil edildiğinde yüzde 25'in üzerine çıkıyor. Bu yatırımcılar dışsal bir şoka tepki olarak bir anda kaçabilirler.

Doların gücü dünya ekonomisinin geleceğine uzun bir gölge düşürüyor. ABD para birimi, Amerika’nın ekonomik mucizesi ve yüksek faiz oranlarının etkisiyle sürekli değer kazanıyor. Geçmişe nazaran daha akılcı kamu mali yönetimi ve gerileyen döviz borcu, çoğu gelişmekte olan ülkenin bu dengesizliğin etkilerinden korunmasına yardımcı oldu. Ancak dolar yükselmeye devam ederse emtia ithalatçılarının ve gelişmekte olan piyasaların endişelenecek çok şeyi var.

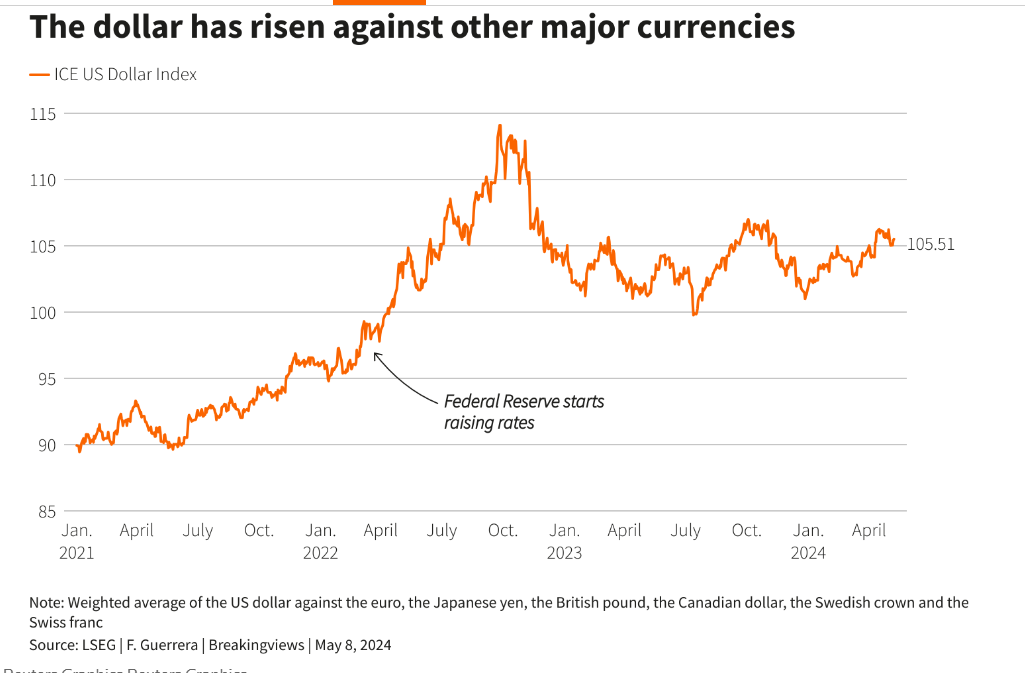

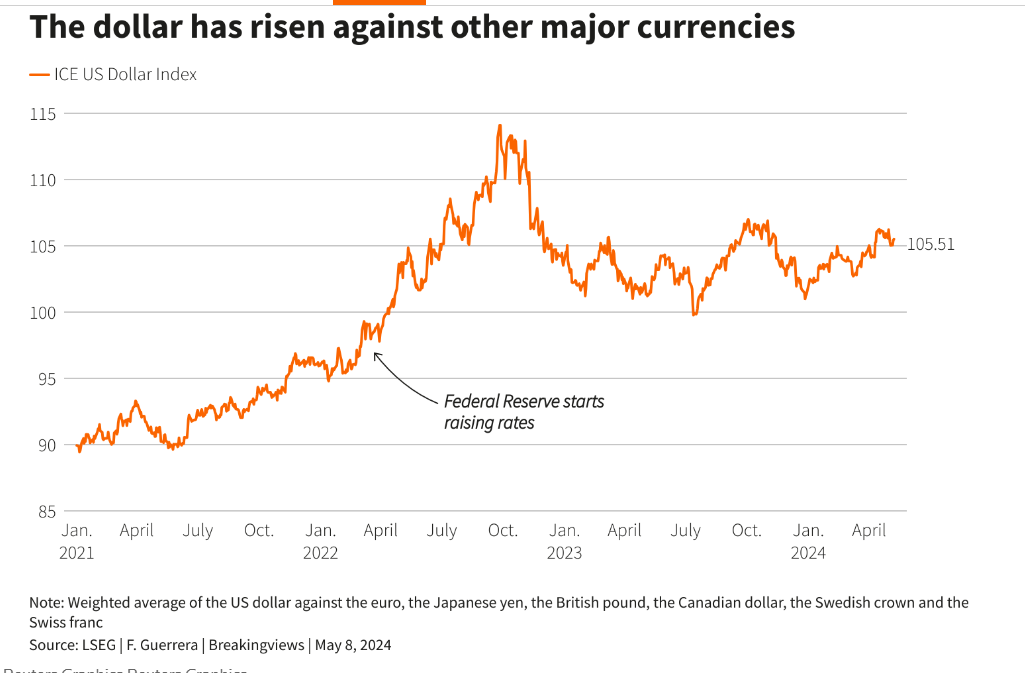

Dolar tam anlamıyla sprint atıyor. Değeri ABD’nin önde gelen ticaret ortaklarının para birimlerinden oluşan ağırlıklı sepet olan Dolar Endeksi, 2021’den bu yana yaklaşık %17 arttı. Yalnızca bu yıl dolar, Japon yenine karşı %10, İsveç kronuna göre ise yaklaşık %8 arttı. Pekin’in sıkı döviz kontrollerine rağmen Çin yuanıyla karşılaştırıldığında neredeyse %2 kazancı var.

Artış büyük ölçüde ABD’nin olağanüstü ekonomik performansından kaynaklanıyor. ABD GSYİH’sı 2021’den bu yana yılda ortalama %3,4 oranında büyüdü. Uluslararası Para Fonu verilerine göre bu, 2006 ile 2015 arasındaki seyir hızının iki katından fazla ve pandemiden önceki 13 yıldaki bir grup gelişmiş ekonomide gözlenen orandan %70 daha hızlı. Enflasyon baskıları, Federal Rezerv’in faiz oranlarını yükseltmesine ve yüksek seviyede tutmasına neden oldu ki bu da yatırımcılar için dolar cinsinden varlıkların çekiciliğini artırdı.

Önceki döngülerde dolarda böylesine keskin bir yükseliş, ekonomik çarklarını yağlamak için ABD ticaretine güvenen ülkelere zarar verebilirdi. Bunun en yıkıcı örneği 1997’de başlayan Asya mali kriziydi. Tayland, Malezya ve Endonezya gibi ülkeler sabit döviz kurlarını savunamayıp sermaye kaçışlarına ve uzun süreli durgunluklara sahne oldu.

Diğer ülkelerin bu sefer felaket döngüsünden kaçınmasının iki ana nedeni var. Birincisi, salgının çifte enflasyonist şoku ve Rusya’nın Ukrayna’yı işgali tüm dünyayı etkiledi; merkez bankalarının hemen hemen eş zamanlı faiz oranlarını artırmasına yol açarak sermaye kaçışı riskini azalttı. Nitekim bazı merkez bankaları Fed’den önce para politikasını sıkılaştırmaya başlamıştı.

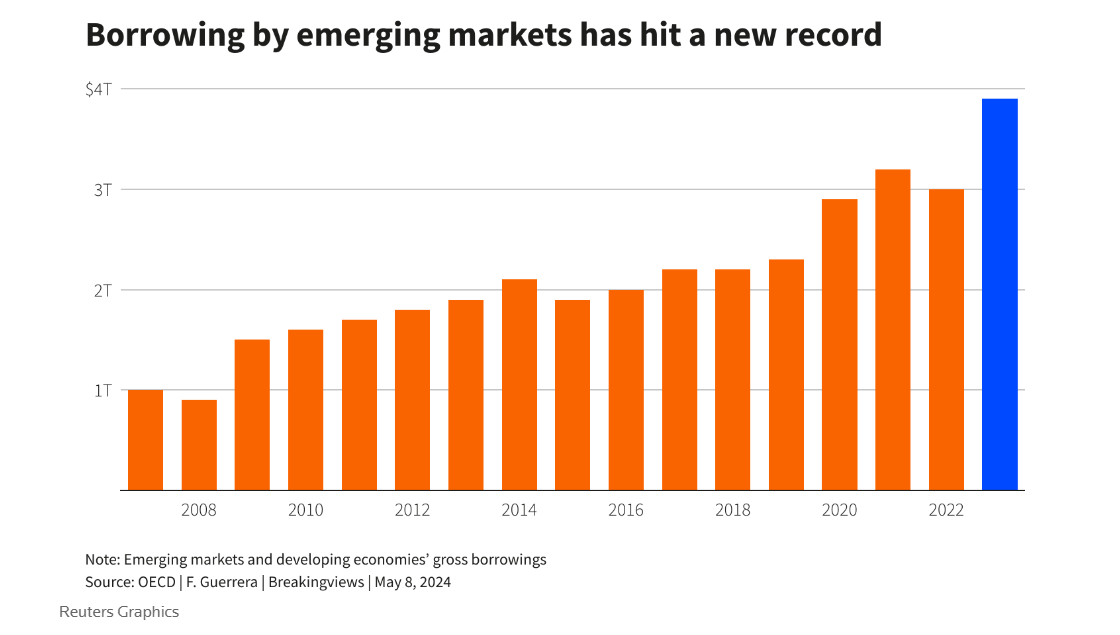

Gelişmekte olan piyasaların çoğu mali yapılarını da düzene koymuştu. Geçmişle en büyük fark, yerel para cinsinden ihraç edilen borçların yüzdesindeki keskin artış oldu. Ekonomik İşbirliği ve Kalkınma Örgütü’ne (OECD) göre, geçen yıl gelişmekte olan piyasalarda hükümetlerin aldığı 3,9 trilyon dolarlık yeni borcun yüzde 95’ni yerel para cinsinden tahviller oluşturdu.

Ancak bu gelişmeler, diğer ülkeleri güçlü dolardan sonsuza kadar izole etmeyecek. Fed’in faiz oranlarını yüksek tutması, hatta daha da artırması veya dünyayı sarsacak beklenmedik bir jeo-politik krizi nedeniyle dolar yükselmeye devam ederse, küresel ekonomide çatlaklar ortaya çıkabilir. En endişe verici sonuç, gelişmekte olan piyasalarda bir borç krizi olacaktır. Artık birçok ülke kendi para birimleriyle borçlansa da borcun büyük kısmı hâlâ yabancıların elinde. Uluslararası Ödemeler Bankası’nın (BIS) 25 gelişmekte olan piyasayı kapsayan araştırmasında, 2021’de yabancıların yerel tahvillerin %12’sinden fazlasını elinde tuttuğu ortaya çıktı. Bu oran döviz borçları da dahil edildiğinde yüzde 25’in üzerine çıkıyor. Bu yatırımcılar dışsal bir şoka tepki olarak bir anda kaçabilirler.

İthal mallara, özellikle de emtialara bağımlı olan ülkeler için, güçlü doların olumsuz etkileri daha da kötü olabilir. İkisinin aynı anda yükselmesi alışılmadık bir durum; örneğin 1990 ve 2002’deki iki Körfez Savaşı sırasında petrol fiyatları yükseldi ama dolar düştü. Ancak son üç yılda S&P Global tarafından derlenen emtia fiyatları endeksi yaklaşık %3,5 oranında değer kazandı. Bu durum devam ederse, euro bölgesi ve Japonya gibi ekonomiler, değer kaybeden para birimleri ve dolar cinsinden emtiaların artan maliyetleri nedeniyle çifte olumsuzlukla karşı karşıya kalacak.

Elbette Fed, zayıf enflasyona veya yavaşlayan ekonomik büyümeye tepki olarak faiz oranlarını düşürmeye başlarsa dolar düşebilir. Ancak gelişmekte olan piyasalar borçlanma maliyetlerini zaten düşürdüler ve euro bölgesi haziran ayında faiz indirimine başlayabilir, dolayısıyla doların bir süreliğine diğer para birimlerinden daha cazip getiriler sunması muhtemel. Dolar dünyaya geri dönene kadar gezegenin geri kalanının yüksek alarma geçmesi gerekecek.

Kaynak: The world can survive a strong dollar – for now