Dünya Ekonomisi

Financial Times: Faizler inmeye başladıkça ilgi çeken varlık hangisi olacak?

Tahvil Yatırımlarında Yeniden Canlanan İlgili ve Rekor Akışlar ABD ekonomisine yönelik “yumuşak iniş” beklentisi ve tahviller için artan yatırımcı güveni,…

Tahvil Yatırımlarında Yeniden Canlanan İlgili ve Rekor Akışlar

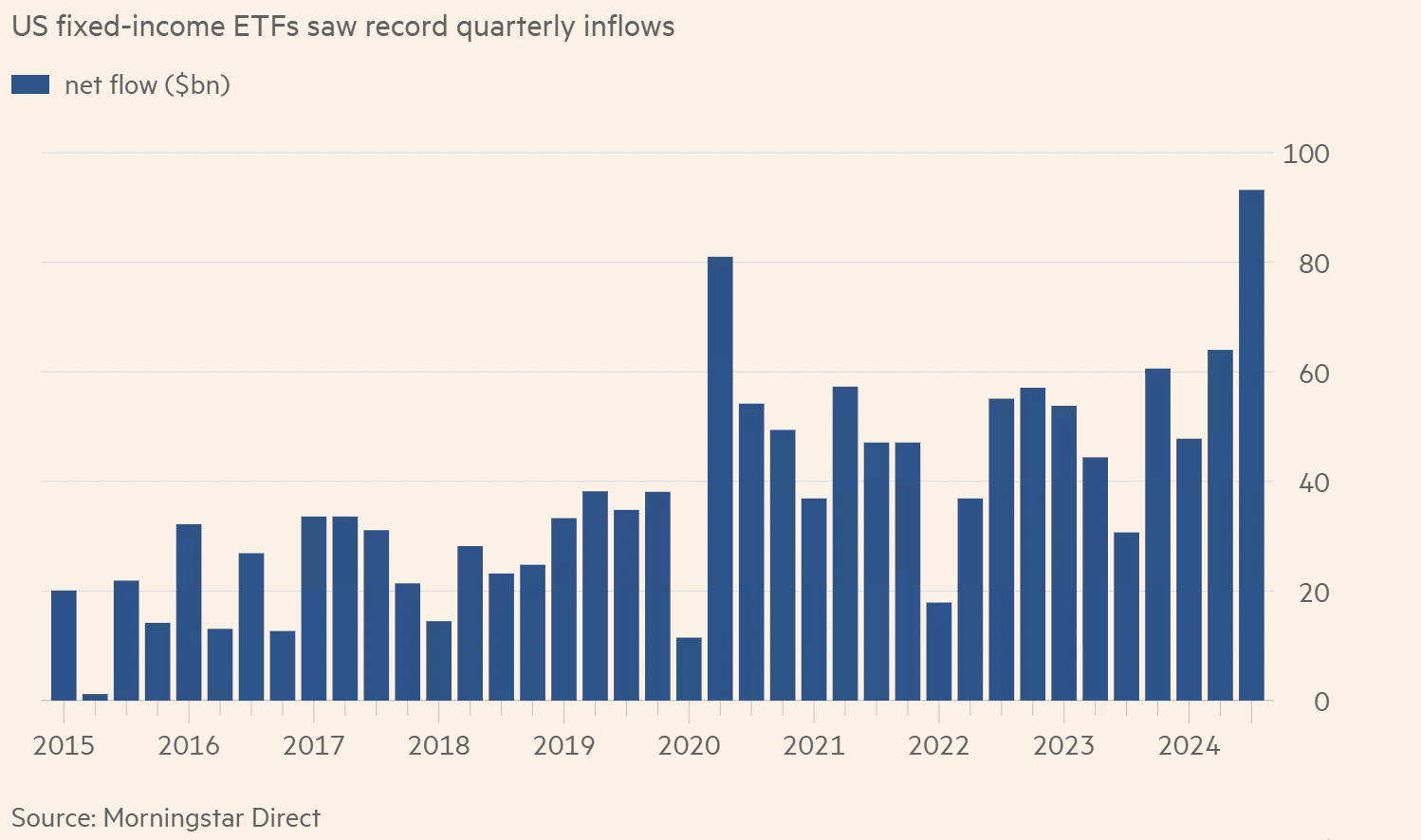

ABD ekonomisine yönelik “yumuşak iniş” beklentisi ve tahviller için artan yatırımcı güveni, dünyanın en büyük finansal gruplarından bazılarını desteklemekte ve sabit gelirli borsa yatırım fonlarına (ETF) rekor girişlere yol açmaktadır. BlackRock ve JPMorgan Chase, üçüncü çeyrekte beklenenden daha iyi çeyrek karları açıklayarak yönetimleri için benzeri görülmemiş miktarda yeni varlık çektiğini bildirmiştir.

Tahvil devi Pimco, yönetim altındaki varlıkların, 2022 yılında Ukrayna’nın tam ölçekli Rus işgali sonrası tahvil ve hisse senedi piyasalarının düşmesine neden olmasıyla birlikte ilk kez 2 trilyon dolara ulaştığını açıklamıştır.

Pimco’nun baş yatırım sorumlusu Dan Ivascyn, “30 yıldan fazla süredir sabit gelirli yatırımlar yapıyorum ve mevcut ortam, aktif yöneticiler için kamu piyasalarında gördüğüm en cazip ortamlarından biri,” ifadelerini kullanmıştır.

Endüstri genelinde, merkez bankalarının faiz oranlarını düşürme olasılığı ve elverişli ekonomik koşullar, yatırımcıların tahvillerin değerini koruyacağı ve rekabetçi getiri sağlayacağı konusunda güvenlerini artırmıştır. Bu durum, 30 Eylül’e kadar olan çeyrekte ABD tahvil fonlarına 123 milyar dolar, bunun 93 milyar doları ETF’lere akışa neden olmuştur.

Edward Jones analisti Kyle Sanders, “Uzun süredir beklenen büyük dönüşüm, yatırımcıların kenardan çıkarak hisse senedi ve sabit gelirli ürünlere ‘risk alması’ yönünde başlıyor,” demiştir. 2023 yılında hisse senedi piyasaları hızla toparlanırken, birçok yatırımcı faiz oranları hızla yükselirken tahviller yerine nakit tasarruflarını tercih etmiştir. Ancak, merkez bankalarının büyüme endişeleri nedeniyle yön değiştirmesi, Fed’in geçen ay faiz oranlarını 50 baz puan düşürmesi umutlarını artırmıştır.

JPMorgan ve Wells Fargo yöneticileri, tüketicilerin isteğe bağlı harcamalarını yavaşlattığını ancak büyük ekonomik sıkıntı belirtileri olmadığını ifade etmişlerdir. Bu durum, Fed’in enflasyonu durdururken resesyona yol açmadan faiz oranlarını düşürebildiği beklentisini güçlendirmiştir.

Yatırım Stratejileri ve Gelecek Beklentileri

Tahvil fon getirilerinin daha rekabetçi görünmesi, bankaların mevduat oranlarını düşürmeye başlamasıyla birlikte, yatırımcıları piyasaya geri çekmekte ve tahvilleri istikrarlı getiri kaynakları ve hisse senedi geri çekilmesine karşı bir koruma olarak daha cazip hale getirmektedir.

Capital Group’tan sabit gelir portföy yöneticisi Kirstie Spence, “Fed hareket etmeye başladıkça – ve daha fazla düşürdükçe – tahvillere daha büyük bir kaymanın olacağını görmeniz muhtemeldir,” demiştir.

BlackRock CEO’su Larry Fink, “Daha normalleşmiş, nispeten yüksek oranlı bir ortam, yatırımcıları sabit gelire daha da çekme potansiyeline sahiptir,” diyerek para akışının devam ettiğini belirtmiştir.

Bank of America analisti Craig Siegenthaler, 2025 yılında kısa vadeli faiz oranlarının uzun vadeli tahvillerin altında kalması durumunda aktif tahvil akışlarının “çok daha güçlü” olmasını beklediğini ifade etmiştir.

Sonuç

Tahvil yatırımlarına olan ilginin yeniden canlanması, büyük finansal grupların performansını desteklerken, sabit gelirli ETF’lere rekor akışlar sağlanmaktadır. Yatırımcı güveninin artması, tahvilleri istikrarlı getiri ve koruma aracı olarak daha cazip hale getirmekte olup, gelecekte de bu trendin devam etmesi beklenmektedir.