Borsa

Financial Times: 2025’e Doğru Doların Seyri Nasıl Olacak?

ABD doları,Ocak 2024 – Temmuz 2024 tarihleri arasındaki süren istikrarlı yükselişin ardından son dönemde kazançlarını geri vermeye başladı. Temmuz sonuna…

ABD doları,Ocak 2024 – Temmuz 2024 tarihleri arasındaki süren istikrarlı yükselişin ardından son dönemde kazançlarını geri vermeye başladı. Temmuz sonuna kadar geçen bir yıllık süreçte, dolar endeksi %5 değer kazanmıştı. Ancak Eylül ayında Fed’in yarım puanlık faiz indirimiyle dolar endeksi zayıflamaya başladı.

Bu durum, doların gelecekteki görünümünü nispeten daha az çekici hale getirdi.

Ancak geçtiğimiz hafta ABD’de güçlü istihdam artışına dair verilerin gelmesiyle, dolar endeksinin düşüş eğilimini sürdürmesi için yeterli şartların sağlanmamış olabileceği düşünülüyor.

Dolayısıyla doların mevcut değeri, Kasım ve 2025 sonu arasında Fed’in gösterge faiz oranında %1,5’lik bir indirim beklentisini halihazırda fiyatlamıştır.

Daha fazla faiz indirimi, ek ekonomik yavaşlamayı gerektirecektir ki, son güçlü ABD istihdam verileri sonrasında bu olasılık biraz daha uzak görünmektedir. On yıllık Hazine tahvil getirileri bu durumdan etkilenerek kritik %4 seviyesini aşmıştır.

Doları desteklemesi muhtemel daha geniş faktörler de bulunmaktadır. Döviz kuru trendlerinin büyük ölçüde sınır ötesi ticaret ve sermaye akışlarının yanı sıra bu akışları etkileyen mali ve parasal politikalara bağlı olduğu unutulmamalıdır. Basitçe ifade etmek gerekirse, doların zayıflaması için ABD’ye net sermaye girişlerinin (yani dolar talebinin) azalması gerekmektedir.

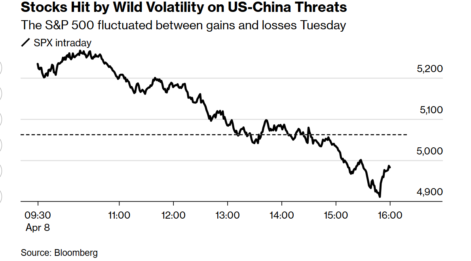

ABD Hisse senedi piyasası aşırı değerli mi?

Geçtiğimiz on yılın büyük bölümünde, dolar ABD kamu ve özel hisse senetleri ile tahvillerine sürekli bir sermaye akışıyla desteklenmiştir. Ayrıca doğrudan yatırım için ABD’ye gelen yabancı fonlar da bu duruma katkıda bulunmuştur.

Dolar cinsinden varlıkların çekiciliği, güçlü büyüme, nispeten cazip tahvil getirileri ve yenilikçi teknoloji sektörünün hisse senedi piyasası performansını daha da ileriye taşıyabileceği beklentisiyle artmıştır.

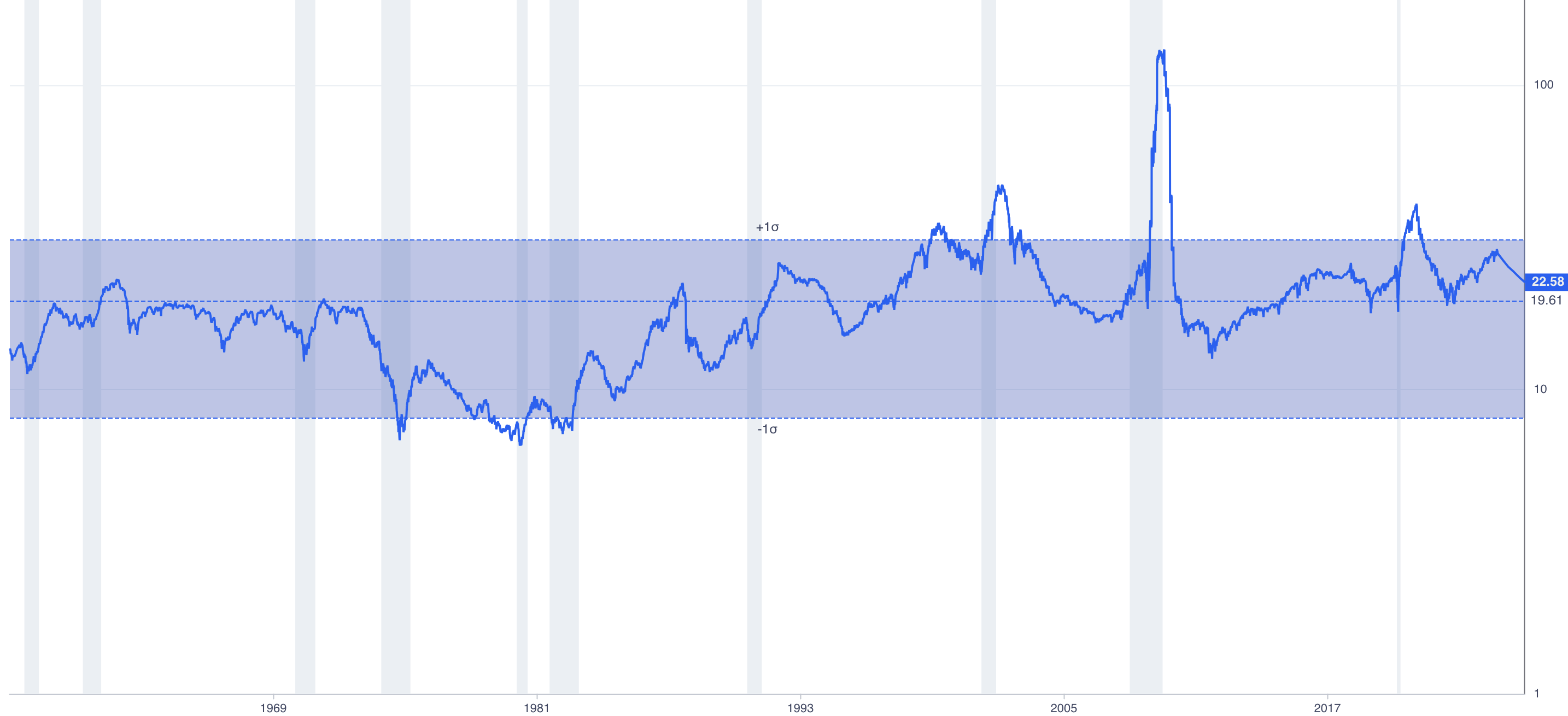

Bugün, ABD varlıklarının fazla değerlenmiş olabileceği ve hem onları hem de doları savunmasız bıraktığı ileri sürülebilir. Örneğin, S&P 500 endeksinin 12 aylık ileriye dönük fiyat/kazanç oranı 24 seviyesine yükselmiştir. Bu değer, FactSet’e göre 10 yıllık ortalaması olan 18’in ve diğer büyük piyasaların oldukça üzerindedir.

Grafik: Yıllara göre ABD’deki Forward P/E

Yurt dışındaki cazip piyasa değerlemeleri, dolardan kalıcı bir uzaklaşmayı teşvik etmek için gereklidir ancak yeterli değildir. Tarih boyunca görülmüştür ki, ABD ekonomisi ve piyasaları iyi durumdayken, denizaşırı makro koşullar ivme kazanıyorsa ve nispeten daha cazip değerlemelere sahipse, uzun süreli dolar zayıflığı daha olasıdır. Bu kombinasyon, ABD dışındaki yatırımcıları sermayelerini geri çekmeye ikna edebileceği gibi Amerikalı yatırımcıları da yabancı varlık tahsisatlarını artırmaya teşvik edebilir.

Bu tür olumlu işaretler, son günlerde Çin’de açıklanan teşvik paketi ve daha fazlasının geleceği vaadiyle ortaya çıktı. Bu gelişmelerle birlikte, yatırımcılar Çin hisse senetleri ve renminbi satın alarak para birimini dolara karşı yaklaşık 16 ayın en yüksek seviyesine taşıdı. Şimdi asıl soru, hükümetin son çabalarının tüketici güveni ve harcamalarını anlamlı ve sürdürülebilir bir şekilde artırmaya yetip yetmeyeceğidir.

Dolar düşüşü bekleyenler için bu durum önem taşımaktadır. Çin ve Avrupa gibi ABD dışındaki bölgelerde sürdürülebilir bir büyüme olmaksızın, Fed’in gevşeme politikasıyla desteklense bile ABD’de “yumuşak iniş” daha fazla sermayenin dolar bazlı varlıklara yönelmesine yol açabilir. Bu durum, “kötü bir mahalledeki en iyi ev” sendromu olarak adlandırılmaktadır.

Yeni yıla girerken doların gücünde bir canlanma potansiyeli de bulunmaktadır ve bu farklı kanallar aracılığıyla gerçekleşebilir. Eğer Fed’in gevşemesi ve tüketici direnci ABD büyümesinin diğer ekonomileri geride bırakmasına olanak tanırsa, daha fazla sermaye dolar varlıklarına yönelebilir.

Daha sorunlu bir senaryo ise, Kasım ayındaki ABD seçimlerinin daha geniş ve agresif bir ticaret savaşına yol açmasıdır. Bu durum, küresel büyüme beklentilerini düşürürken içerde enflasyonu canlandırarak Fed’in gevşeme döngüsünü yavaşlatmasına neden olabilir.

Son olarak, dünya bir resesyon krizine girerse dolar da güçlenebilir veya en azından değerini koruyabilir. Böyle bir ortamda, ABD sabit getirili menkul kıymetlerinin likiditesi ve güvenliği tercih edilmekte, ilgili sermaye akışları doların güçlenmesine yardımcı olmaktadır.

2025’e yaklaşırken dolar için en kötü senaryo, küresel ekonomi için en iyi senaryo olabilir. Ancak şu an için, dolar düşüşü bekleyenlerin veya küresel iyimserlerin ödüllendirileceği kesin değildir.

Financial Times