Amerikan Merkez Bankası

ANALİZ: ‘Trump Trade’ Rallisi Küresel Piyasaları Şekillendiriyor. Yatırımcılara Öneriler

ABD Başkanı seçilen Donald Trump’ın zaferinin ardından borsalarda yaşanan coşkunun ardından, analistler yatırımcılar için uzun vadede neyin iyi olabileceğini incelemektedir.…

ABD Başkanı seçilen Donald Trump’ın zaferinin ardından borsalarda yaşanan coşkunun ardından, analistler yatırımcılar için uzun vadede neyin iyi olabileceğini incelemektedir.

Seçim günü büyük ABD borsaları, dolar ve kripto paralar, Trump’ın genişleyici bir politika izleyerek ABD ekonomik büyümesini hızlandıracağı umutlarıyla büyük bir iyimserlik dalgası üzerinde yükselmiştir.

Vergi İndirimi, Tarifeler, Ucuz İşgücü, Faizler

Trump’ın ekonomi için kampanyası boyunca iki önemli önlemi gündeme getirilmiştir: ABD’de üretim yapan şirketler için kurumlar vergisinin %21’den %15’e indirilmesi ve ithalata yeni ticaret tarifeleri getirilmesi.

Vergilerin düşürülmesi, işletme liderleri için oldukça cazip bir durum yaratmakta, çünkü bu sayede daha fazla para yeniden yatırım yapmak, hisse geri alımı yapmak veya temettü ödemek için kullanılabilecektir. Ancak ticaret tarifelerinin artırılması, 2022’de %9,1 ile zirve yaptıktan sonra Fed’in %2 hedefine geri dönmeye yaklaşan enflasyonu tetikleyebilecektir.

Trump, seçilmesi durumunda “enflasyonun tamamen ortadan kalkacağını” taahhüt etmiş olsa da, birçok kişi bu konuda endişelidir.

Haziran ayında Nobel ödüllü 16 ekonomist tarafından imzalanan bir mektupta, Trump’ın önerilerinin enflasyonu yeniden canlandırabileceği ifade edilmiştir. İthal ürünlere yüksek tarifeler uygulanması (Çin’den gelen ürünlere %60, diğer dünya ülkelerine %20’ye kadar) fiyatları önemli ölçüde artırabilecektir, çünkü ek maliyetler müşterilere yansıtılmaktadır. Bu durum, talebin azalmasına ve işletmelerin zarar görmesine yol açabilir.

Trump’ın bir diğer vaadi olan göçmenlik sınırlamaları ise iş gücü havuzunun daralması nedeniyle birçok Amerikan şirketi için daha yüksek ücret maliyetleri yaratabilecektir.

Enflasyon konusundaki belirsizlik, Fed’in faiz oranlarını düşürme yaklaşımını da etkileyebilecektir. Faiz oranlarının kısa vadede düşürülmesi hâlâ mümkün olsa da, enflasyon Trump’ın göreve dönmesi durumunda güçlenirse, Fed’in faizleri daha önce düşünüldüğü kadar hızlı ve sert bir şekilde indirmeyeceği öngörülmektedir. Bu senaryo, borsa piyasalarının fiyatladığının tam tersi bir durumu ifade etmektedir ve Fed’in rotasını değiştireceğine dair bir işaret olması hâlinde ABD borsalarında bir dönüş yaşanabilecektir. Avrupa için ise ABD’nin korumacı politikalarının, Avrupa Merkez Bankası’nı ekonomik büyümeyi desteklemek amacıyla faiz oranlarını beklenenden daha hızlı düşürmeye yönlendirebileceği düşünülmektedir.

Varlık Fiyatları, Savunma Harcamaları, Petrol

Ticaret tarifelerinin yatırımcılar üzerinde de ek bir etkisi olabilir. Çin hisseleri veya fonları bulunduran yatırımcılar için bu durum olumsuz sonuçlar doğurabilir, çünkü birçok Çinli şirket ABD’ye mal satmaktan büyük kazançlar elde etmektedir ve potansiyel tarifeler nedeniyle kâr marjlarının düşmesi beklenmektedir. ABD ve Çin ya da AB arasında artan gerilimlerin varlık fiyatlarında oynaklığa yol açabileceği öngörülmektedir.

Goldman Sachs tarafından hazırlanan bir rapora göre, Trump’ın yeniden seçilmesi Avrupa’da savunma harcamalarının yeniden artırılmasına yol açacak ve bu durum AB’ye her yıl GSYİH’nin %0,5’i kadar bir maliyet getirecektir. Trump, ilk döneminde savunma harcamalarını artırdığı gibi, bu sefer de benzer bir politika izleyebilir. Bu nedenle BAE Systems, Northrop Grumman ve Booz Allen Hamilton gibi savunma şirketlerinin hisseleri, Trump’ın zaferinin ardından yükseliş kaydetmiştir.

Trump’ın petrol yanlısı iş dünyası yaklaşımı ve federal arazilerde daha fazla sondaj yapılması ve LNG ihracatına daha fazla izin verilmesi vaatleri, Chevron ve ExxonMobil hisselerinde ticareti hareketlendirmiştir. Ayrıca, regülasyonların gevşetilmesi beklentisi petrol hisselerine gerçek bir ivme kazandırabilir. Ancak bu süreçte Çevresel, Sosyal ve Yönetişim (ESG) yatırımlarında bir düşüş öngörülmektedir.

Bankacılık Hisseleri, Bitcoin

Trump’ın vaatleri, bankacılık sektörü için de olumlu sonuçlar doğurabilir. Daha gevşek düzenlemeler, Biden yönetiminin büyük bankalar için talep ettiği ek sermaye gereksinimlerinin yerini alabilir. Ayrıca, artan ekonomik faaliyet, yüksek faiz oranları ve artan ticari yatırımlar bankacılık sektörü için faydalı olacaktır. Bu faktörler göz önüne alındığında, bankacılık sektörünün Trump yönetimi altında daha umut verici bir görünüme sahip olması beklenmektedir. Citigroup gibi bankaların, perakende, ticari ve yatırım bankacılığındaki çeşitli ilgileri nedeniyle bu canlanmadan yararlanabileceği belirtilmektedir.

Bir diğer olası yatırım ise Bitcoin olabilir. Seçim günü rekor seviyelere yükselen bu kripto para, Trump’ın Amerika’yı ‘gezegenin kripto merkezi’ yapma vaadi ve dijital varlıklara yönelik düzenlemelerin gevşetilmesi beklentisiyle uzun vadede fayda sağlayabilir.

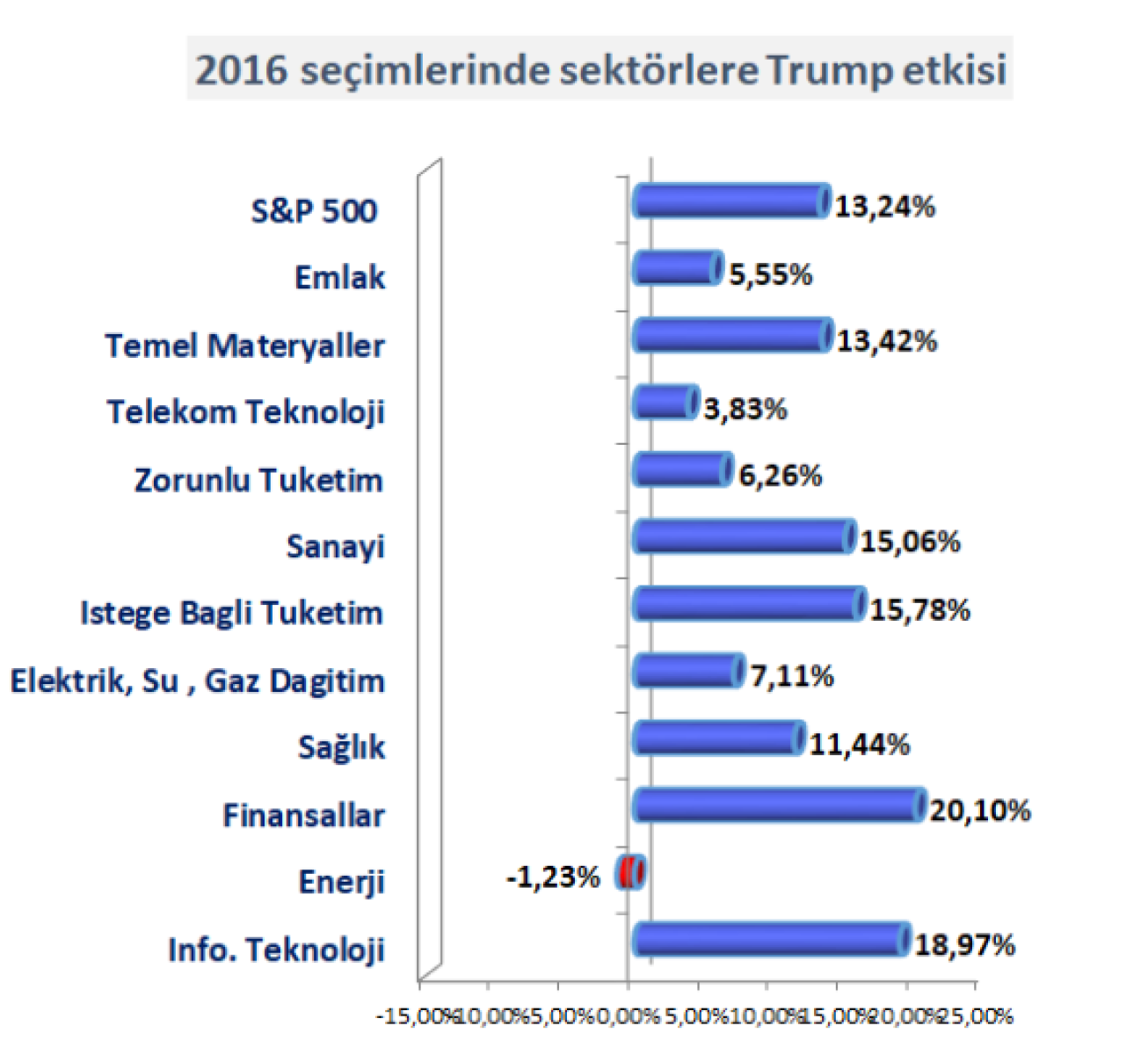

Aşağıdaki grafik, Yapı Kredi Yatırım raporunda yer alan, Trump’ın seçilmesinin ardından SP500 endeksindeki çeşitli sektörlerin kazanç oranlarını göstermektedir.

Kaynak: Euronews