Borsa

YORUM: Gelişmekte Olan Piyasalarda Yatırımcı Hataları

Yatırımcıların gelişmekte olan piyasalara yönelik yaklaşımlarında iki temel hata yapıldığı araştırıldı.

Gelişmekte Olan Piyasalarda Yatırımcı Hataları: Hindistan ve Çin Örneği

Yatırımcıların gelişmekte olan piyasalara yönelik yaklaşımlarında iki temel hata yapıldığı araştırıldı.

İlk hata, ekonomik büyümeye odaklanılması ve büyüyen ekonominin hisse senedi getirileri ile pozitif bir korelasyonu olduğuna dair kanıt bulunmamasıdır. İkinci hata ise, değerlemelerin getiri tahminlerinde güvenilir bir gösterge olarak kabul edilmesidir.

2008 finansal krizinden bu yana Hint hisse senetlerinin Çin’e kıyasla güçlü performans sergilemesi, bu yaklaşımların yanlış olduğunu göstermektedir.

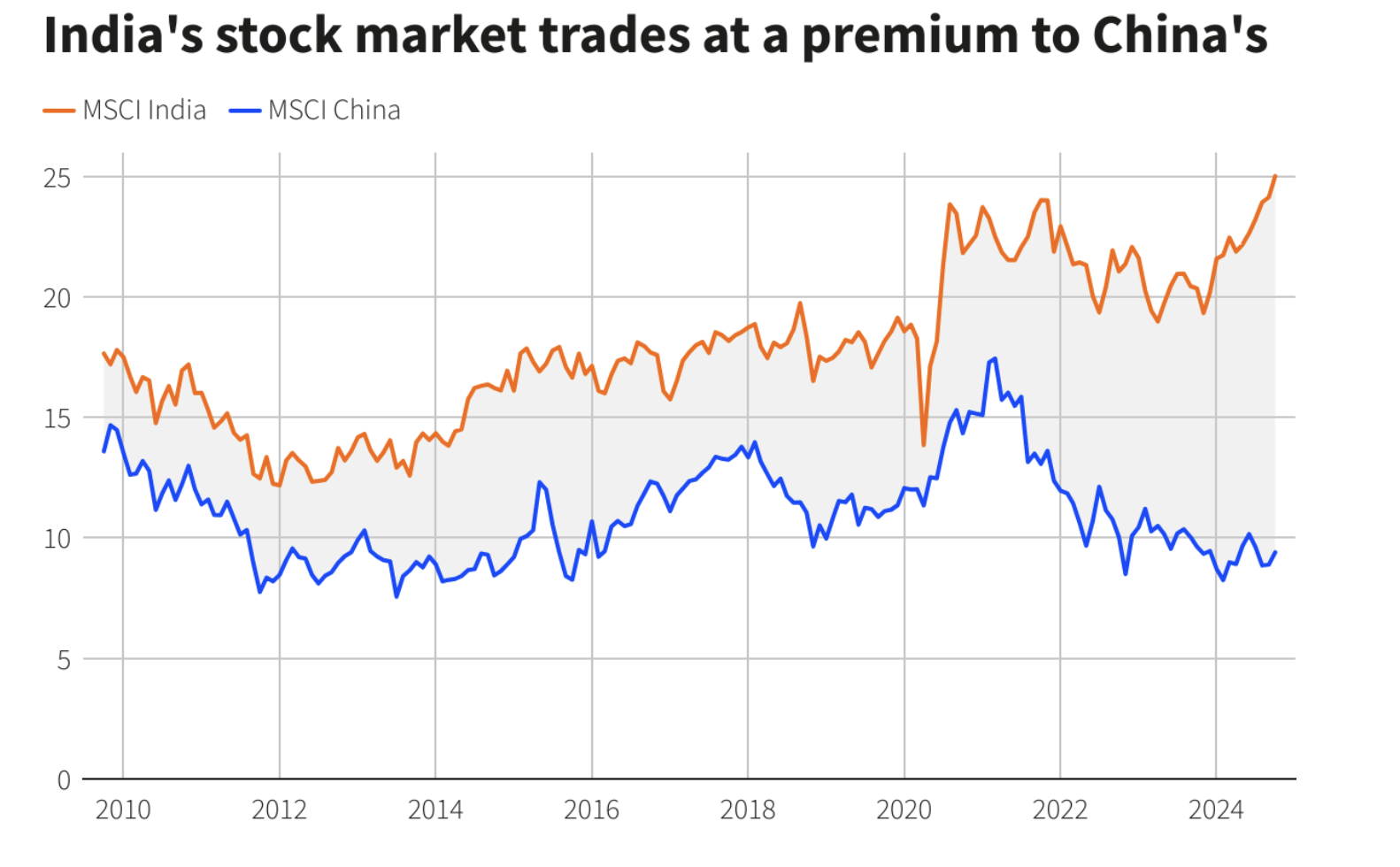

Son 15 yılda, Çin ve Hindistan ekonomileri hızla büyümüştür. Sabit ABD doları cinsinden ölçüldüğünde, Çin’in GSYİH’si yılda yaklaşık %2 daha fazla artmıştır. Eylül 2009 itibarıyla MSCI Çin Endeksi’nin fiyat-kazanç oranı, MSCI Hindistan Endeksi’ne göre %25 daha düşüktü. Buna rağmen, 2014’ten bu yana Çin hisse senedi piyasası yıllık toplam getiri olarak sadece %2,5 artış göstermiş, Hindistan hisse senetleri ise Jefferies’e göre bu oranın dört katı oranında bileşik getiri elde etmiştir.

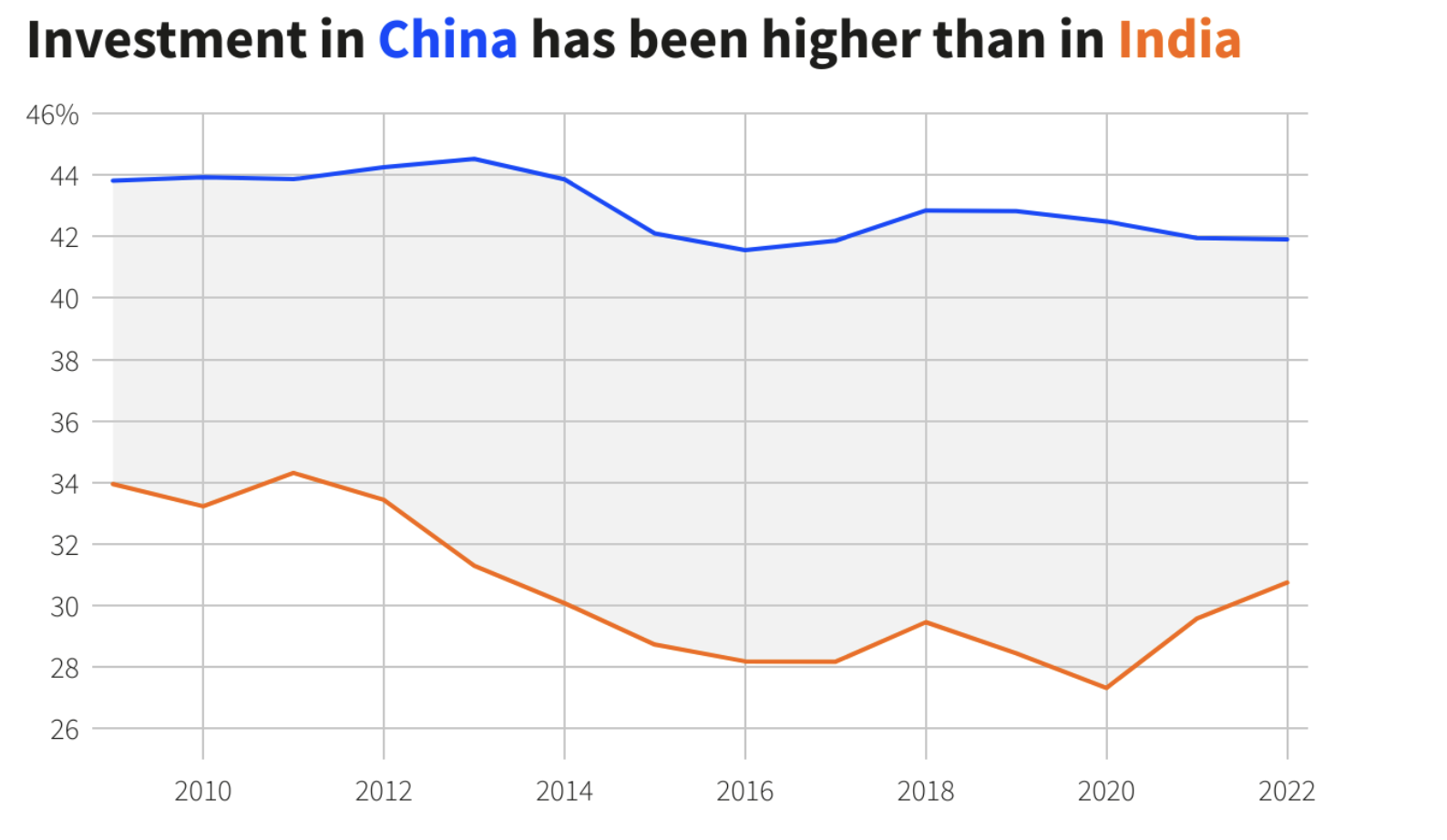

Bu farkın basit bir açıklaması bulunmaktadır. 2008’in sonunda, Çin hükümeti küresel finansal krizi önlemek amacıyla büyük bir teşvik paketi başlatmıştır. Ülkenin geniş iç tasarrufları kullanılarak olağanüstü bir yatırım patlaması finanse edilmiştir. Gayri safi sabit sermaye oluşumu GSYİH’nın %38’inden %44’üne yükselmiş ve bu seviyede kalmaya devam etmiştir. Yatırım patlaması hızlı kredi büyümesi ve kolay para politikalarıyla desteklenmiştir. Buna karşılık, Hindistan’da tasarruf ve yatırım oranları düşüktü. 2009 ile 2020 arasında yatırım, GSYİH’nın %34’ünden %27’sine gerilemiştir. Hindistan’ın ortalama faiz oranları Çin’in iki katı seviyededir. Aşağıdaki grafikte iki ülkedeki yatırımların GSYİH’e oranı bulunmaktadır.

Mavi: Çin, Turuncu: Hindistan simgelemektedir.

Ekonomik teoriye göre sermayenin getirisi, maliyetine eşitlenmelidir. Çin’in düşük sermaye maliyeti, düşük getirilerle sonuçlanmıştır. Ekonomide kronik aşırı kapasite seviyeleri, sermayenin yanlış tahsis edildiğinin göstergesidir. 2020’de konut balonunun patlamasının ardından Çin, borç deflasyonu ile mücadele etmektedir. Hindistan ise emlak, kredi veya yatırım patlaması yaşamamış ve dolayısıyla bu tür bir gerilemeden kaçınmıştır. Yüksek sermaye maliyeti, yüksek yatırım getirileri sağlamıştır.

Bu makroekonomik analiz, Çin ve Hindistan’da listelenen şirketlerin rapor ve hesaplarında kendini göstermektedir. Bir şirketin yatırımlarını temkinli yapıp yapmadığını ölçen göstergelerden biri, yeni sermaye harcamalarının geçmiş yatırımların amortismanına oranıdır. Hong Kong merkezli GMT Research kurucusu Gillem Tulloch, en az 10 yıllık veriye sahip Çin ve Hintli şirketlerin getirilerini incelemiştir. 2014 yılında Çinli kamu şirketlerinin ortalama sermaye harcaması amortismanın 2,3 katı iken, Hintli şirketler için bu oran 1,5 kat olarak kaydedilmiştir. O zamandan beri Çinli firmalar, Hintli firmalara kıyasla sürekli daha fazla yatırım yapmaktadır.

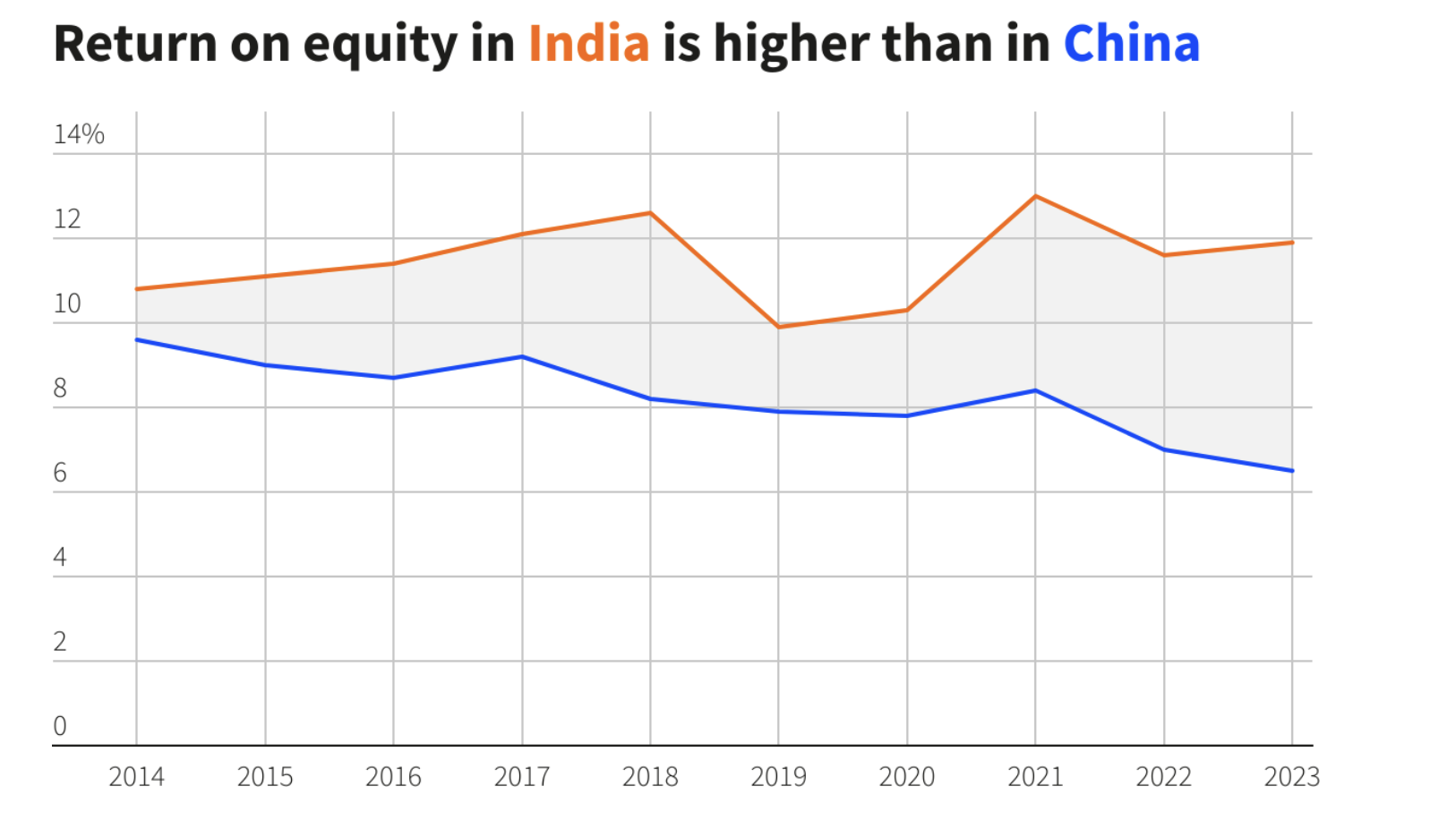

Karlılık, bir şirketin satışlarının toplam varlıklarına oranıyla ölçülür. Daha verimli işletmelerin varlık devir hızı daha yüksektir. Tulloch, Hindistan’da bu oranın son on yılda ortalama 1 kat olduğunu, Çin’de ise ortalamanın yarısı seviyesinde olduğunu bulmuştur. Bu durum, 2014 ile 2023 yılları arasında Hint şirketlerinin özkaynak karlılığının (ROE) %10 ile %13 arasında sabit kalırken, Çin’de ortalama ROE’nun aynı dönemde %10’dan %6’ya düştüğünü göstermektedir.

Grafik: Çin ve Hindistan ROE kıyaslaması

Mavi: Çin, Turuncu: Hindistan simgelemektedir.

Yatırım getirilerinin ekonomik büyümeyi geride bırakması nedeniyle Çinli firmalar daha fazla sermaye artırmak zorunda kalmış ve mevcut hissedarlar seyreltilmiştir. MSCI Çin Endeksi’ndeki toplam hisse sayısı 2014’ten bu yana 2,5 kat artarken, hisse başına kazanç neredeyse sabit kalmıştır. Bu durum yatırımcıların dikkatini çekmiş, Çin benchmark’ının değerlemesi 2020’de defter değerinin 2,5 katından bu yıl 1,3 katına gerilemiştir. Öte yandan, MSCI Hindistan Endeksi’nin fiyat-defter değeri oranı son on yılda ortalama 3 kat iken, bu oran 4,5 kata yükselmiştir.

Marathon Asset Management’dan gelişmekte olan piyasa uzmanı Alex Duffy, Hindistan’ın sermaye disiplini bozma eğiliminde olduğunu belirtmektedir. Hintli şirketler, çelik, çimento ve enerji üretimi gibi çeşitli sektörlerde yeni kapasite eklemektedir. Jefferies, Hindistan’ın yatırım payının önümüzdeki üç yıl içinde %28,5’ten %33’e yükselmesini beklemektedir. Yüksek hisse senedi değerlemeleri, birçok halka arzı çekmiş, bankalar ve diğer finansal kuruluşlar tarafından yapılan özel yatırım fonlamaları 2022’den bu yana neredeyse iki kat artmıştır. Perakende yatırımcılar, Hint orta ölçekli hisse senetlerinin değerlemelerini uzun vadeli ortalamalarına göre %70 primle 35 kat seviyelere çıkarmış, büyüme oranları veya temel karlılıkta belirgin bir artış gözlemlenmemiştir.

Hindistan’ın hisse senedi piyasasında spekülatif bir balon işareti görülürken, Çin’in sermaye döngüsünün bir dip noktasına yaklaştığı belirtilmektedir. Çinli şirketlerin sermaye harcama-amortisman oranı 1,5 kata gerilemiş, bu da Hindistan seviyeleriyle uyumlu hale gelmiştir. Özel piyasa sermaye artırımları, Covid-19 öncesi döneme göre %98 azalmıştır. Menkul kıymetler düzenleyicisi, listelenen firmalara hissedarlara dağıtımlarını artırmalarını talep etmiştir. Hisse geri alımları, toplam ödemelerin neredeyse %40’ını oluşturmakta ve hisse geri alımlarının artması, dolaşımdaki hisse sayısının azalmasına neden olmaktadır. Azalan hisse sayısı, hisse başına kazançlarda büyüme artışı sağlayabilir.

Beijing’in yeni bir teşvik paketi açıklamasının ardından Çin hisse senetleri yükselişe geçmiştir. Çin Halk Bankası, şirketlerin daha fazla hisse geri alması için kredi sağlayacağını taahhüt etmiştir. Ancak, Çin endüstrisinin aşırı kapasiteyi kaldırması gerektiği vurgulanmaktadır. Başkan Xi Jinping’in bu mesajı alıp almadığı belirsizdir. Çin yatırımları GSYİH payı olarak azalmış olsa da %42 seviyesinde kalmaktadır. Çin hisse senetleri her değerleme ölçütünde hâlâ ucuz görünse de, arz tarafında net bir daralma kanıtı ortaya çıkana kadar gelişmekte olan piyasa yatırımcılarının temkinli olması önerilmektedir.