Borsa

Yapı Kredi Yatırım Ekim hisse stratejisi: Üç kırılganlık

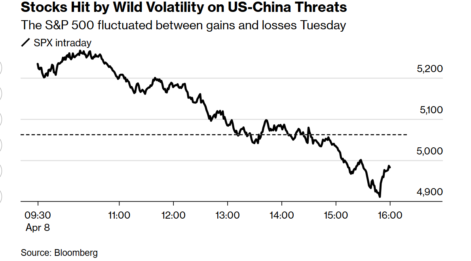

S&P500; riskli varlıkların barometresi ve bu endekste, yeni zirveler bekliyorduk, bunlar gerçekleşti. Tabii kısa vadede her zaman düzeltmeler mümkün fakat bundan sonra da yeni zirveler görebileceğimizi düşünüyoruz. Borsa'da düzeltme sürecek, ama seçici olarak fırsatlar var....

S&P500; riskli varlıkların barometresi ve bu endekste, yeni zirveler bekliyorduk, bunlar gerçekleşti. Tabii kısa vadede her zaman düzeltmeler mümkün fakat bundan sonra da yeni zirveler görebileceğimizi düşünüyoruz.

- Verilerin toplamına baktığımızda, ufukta bir resesyon olduğuna dair yeterince emare yok. Tam tersi bir durumda yani daha güçlü bir ekonomi, sonunda daha sıkı bir iş gücü piyasasına ve tahvillerin yeniden faiz oranlarının yükselmesine neden olabilecek yapışkan enflasyona yol açması ve hisse senetleri için olumsuz bir rüzgar yaratabilir olması olası. Piyasada fiyatlanandan daha az faiz indirimi görebiliriz, bu da potansiyel olarak Fed’in, 2025 yılının ikinci yarısında gevşeme döngüsünü duraklatmasına yol açabilir.

- Şu an itibariyle, FED açıkça risk yönetimi modunda ikili görev alanlarından istihdam tarafına ağırlık veriyor artık. Büyüme/istihdam, yavaşlamayı yansıtıyor ancak resesyon resmi yansıtmıyor. Bu ortamda ABD faiz oranlarını kademeli olarak düşürmesinin genel olarak risk iştahını desteklemeye devam ettiğini görüyoruz.

- Piyasalar açısından en büyük risk faktörü, ABD ekonomisi gibi duruyor. İş gücü piyasası olumsuz sürprizler yapmaya devam ettiği sürece, Fed muhtemelen güvercin tavrını sürdürecek. 50 baz puanlık kesintiler masada kalacak ve bu da doların düşüş eğiliminde olmasını sağlayabilir. Fakat ABD ekonomisindeki resesyona yönelik veriler artarsa, bu küresel risk iştahını olumsuz etkileyebilir.

Önümüzdeki haftalarda ABD başkanlık seçimlerinin de piyasa gündeminde üst sıralara çıkacağını tahmin ediyoruz.

- Üç kırılganlık diye saydıklarımızı arasında, ABD ekonomisinde son durum böyle. İkincisinde yani Yen carry trade’de ise Yen’in yeni başbakana ilk tepkisi olumlu oldu çünkü özellikle BoJ’nin faiz artırımlarına destek olacağı beklentisi hakim görünüyor. Fakat bu şahince algılanan duruş nedeniyle, Japon hisse senetleri satış baskısı altına girdi. Dolar ve USDJPY çaprazını, global piyasalara etkisi nedeniyle tekrar yakın takibe almak gerekiyor. Yen’in hızlı değer kazanması küresel piyasalar açısından bir risk olarak görülüyor.

- Kurumların hisse senedi pozisyonlarını artırmaları için bir borç verme olanağı ve kurumsal hisse geri alımlarını finanse etmek için bir kredi olanağı da dahil olmak üzere, özellikle Çin hisse senetlerini yeniden canlandırmaya yönelik politikaları agresif bir şekilde aldılar.

- 2008’den bu yana en iyi haftasında Shanghai Composite yüzde 12,8, CSI300 yüzde 15,7 ve büyüme odaklı ChiNext Endeksi yüzde 22,7 arttı. Biz kısa vadedeki bu performanslara rağmen, Çin borsasının olumlu bir performans göstermeye devam edeceğini düşünüyoruz.

Ya Borsa?

Bizim piyasalar için uzun vadeli olumlu ama seçici olmaya devam ediyoruz. Piyasa hala düzeltme sürecinde ama bu düşüş orta uzun vadeli fırsatlar da yaratıyor.

- Ekonomik veriler açısından: 2024 yılı Eylül ayında, imalat sanayi genelinde mevsimsel etkilerden arındırılmış Kapasite Kullanım Oranı bir önceki aya göre 0,2 puan artarak, yüzde 75,9 seviyesinde gerçekleşti. Mevsimsel etkilerden arındırılmamış Kapasite Kullanım Oranı ise bir önceki aya göre 0,5 puan azalarak yüzde 74,9’a geldi.

- 2024 yılı Eylül ayında mevsimsellikten arındırılmış Reel Kesim Güven Endeksi, bir önceki aya göre 1,2 puan artarak 99,2 oldu. Endeksi oluşturan anket sorularına ait yayılma endeksleri incelendiğinde, gelecek üç aydaki ihracat sipariş miktarı, son üç aydaki toplam sipariş miktarı, mevcut mamul mal stoku, mevcut toplam sipariş miktarı, gelecek üç aydaki toplam istihdam ve sabit sermaye yatırım harcamasına ilişkin değerlendirmeler, endeksi artış yönünde etkilerken, gelecek üç aydaki üretim hacmi ve genel gidişata ilişkin değerlendirmelerin ise endeksi azalış yönünde etkilediğini görüyoruz.

Mevsimsellikten arındırılmamış Reel Kesim Güven Endeksi ise bir önceki aya göre 0,3 puan artarak, 98,8 seviyesinde gerçekleşti.

Türkiye’de ana makro konu, enflasyon ve cari açık üzerinde geniş kapsamlı sonuçları olan büyüme ve özellikle iç tüketimin hızı olmaya devam ediyor.

- Ekonomik Güven Endeksi ise Eylül ayında yüzde 2,0 oranında artarak, 95,0 değerini aldı. Aylık bazda Eylül ayında Tüketici Güven Endeksi yüzde %2,4 oranında artarak 78,2 değerini, reel kesim yani (imalat sanayi) Güven Endeksi %1,2 oranında artarak 99,2 değerini, Hizmet Sektörü Güven Endeksi yüzde %0,6 oranında artarak 112,6 değerini, Perakende Ticaret Sektörü Güven Endeksi yüzde %2,5 oranında artarak 110,6 değerini, İnşaat Sektörü Güven Endeksi ise yüzde %0,2 oranında azalarak 87,8 değerini aldı.

- Yukarıdaki verilerin tamamına baktığımızda, ekonomide ciddi bir ivme kaybı net bir şekilde gözükmüyor. Hatta Eylül ayında, PMI saymazsak, bir toparlanma olmuş olabileceğini gösteriyor.

- Bizim piyasaların bir sonraki teması veya hikayesi muhtemelen faiz indirimleri olacak. Ekim ayında faiz indirimi beklemesek de önümüzdeki dönem açıklanacak veriler ve yabancı merkez bankalarından özellikle, Fed ve ECB’nin atacağı adımlar ile birleştiğinde bizde faiz indirimi fiyatlaması, piyasalarda başlayabilir. Yani faiz indirimi Kasım veya Aralık gelecek olsa bile piyasa, bu fiyatlamaya yukarıda bahsettiğimiz koşullarda Kasım ve Aralık dönemini beklemeden başlayabilir.