Borsa

İş Yatırım hisse stratejisi: BIST’de yükseliş sonrası düzeltme orta vadeli yatırımcı için fırsat olabilir

Ekonomi ekibi Türk lirasına güveni yeniden tesis edip, enflasyon beklentilerini dizginleyerek alçak dallardaki meyveleri büyük ölçüde topladı. Sırada ekonomide yeniden dengelenme, dezenflasyon hedefinin tutturulması ve yapısal reformlar gibi yüksek dallardaki meyveler var.

Yatırım Özeti

MSCI Türkiye sene başından beri %25 dolar bazlı getiri ile, Tayvan’ın (%26) ardından en çok kazandıran gelişmekte olan ülke endeksi. Endeks Mayıs ayında gördüğü zirveye göre yaklaşık %14 daha aşağıda.

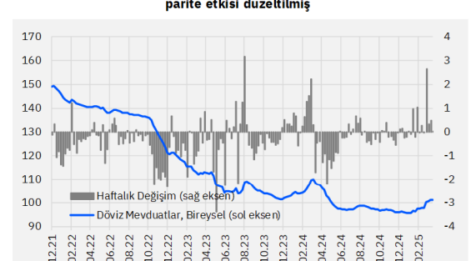

Söz konusu yükselişte etkili olan küresel yatırımcıların hisse senedi piyasasındaki payı Nisan ayında gördüğü yıl içi zirve sonrasında 12 ay önce gördüğü seviyelere geriledi.

Haziran 2023 sonrası ekonomi politikasında rasyonele dönüşü satın alan küresel yatırımcı Mayıs ayı sonrası ‘programın uygulamasına yönelik’ belirsizlikler nedeniyle kar satışına geçti.

Ekonomi ekibi Türk lirasına güveni yeniden tesis edip, enflasyon beklentilerini dizginleyerek alçak dallardaki meyveleri büyük ölçüde topladı. Sırada ekonomide yeniden dengelenme, dezenflasyon hedefinin tutturulması ve yapısal reformlar gibi yüksek dallardaki meyveler var.

Önümüzdeki dönem piyasaları tedirgin edecek temel risk enflasyonun düşme eğiliminde olduğuna emin olmadan yapılacak bir faiz indirimi. Bu karar, yeniden zayıf Türk lirası, yüksek faiz, yüksek enflasyon sarmalına girmemize neden olabilir.

Kamu zamları nedeniyle Temmuz-Ağustos aylarında mola veren dezenflasyon süreci Eylül ayında kısmen yeniden başlayacak. Dezenflasyonun hızı Ağustosta hızlanan kur artışının ne derece kontrol altına alınacağına ve gıda enflasyonundaki pozitif şokun devam edip etmeyeceğine bağlı olarak belirlenecek.

Baz senaryomuzda, Merkez Bankası Aralık ayında 250 baz puan ile faiz indirim döngüsünü başlatıyor ve 2025 yılı içinde faizleri %27,5’e kadar indiriyor. Faiz indirimleri Borsa İstanbul’daki yükselişin devamı için kritik bir öneme sahip.

Yatırım Özeti ve Model Portföy

Model portföyde bankacılık ağırlığımızı holdinglerden gelen dolaylı katkı ile birlikte %16’dan %22’ye yükselttik. 2025 yılında enflasyon muhasebesine geçişi bankalar için pozitif bir gelişme olarak görüyoruz. Yatırımcılar net parasal kayıp nedeniyle karın düşmesinden çok ödenen verginin azalmasına odaklanacaklar.

GARAN.IS güçlü bilançosu ve yüksek karlılığı ile bankacılık sektöründe öne çıkardığımız isim. Akbank ve Yapı Kredi’de holdingler vasıtasıyla dolaylı pay alıyoruz.

Cazip değerlemeleri ve kaliteli iştirakleri nedeniyle holdinglere (SAHOL.IS, AGHOL.IS, KCHOL.IS) model portföyümüzde %34 ağırlık veriyoruz. Sabancı Holding ve Anadolu Grubu Holding net aktif değerine göre %45 ve %40 iskonto ile işlem görüyor. Koç Holding’in iskontosu döngüsel iştiraklerindeki, değer kaybı nedeniyle %24’e geriledi. Koç Holding döngüsel sektörlerde, Sabancı Holding banka ve enerjide, Anadolu Grubu Holding gıda perakendesi ve içecek sektöründe iskontolu pozisyon alınmasını sağlıyor.

MGROS.IS gıda perakendesinde tercih ettiğimiz isim. Cazip değerlemesi, geniş müşteri tabanı nedeniyle hisseyi tercih ediyoruz. Dezenflasyon programı başarıya ulaşırsa şirketin karlılığının düşeceğini öngörmemize rağmen portföyde tutuyoruz.

ARCLK.IS ve SISE.IS portföyümüzdeki iki döngüsel isim. İki şirketin ortak özelliği son yıllarda yaptıkları yatırımlarla küresel şirkete dönüşmeleri. Üçüncü çeyrek itibariyle her iki şirket içinde en kötünün geride kaldığına inanıyoruz. Whirlpool satın almasının pozitif etkileri önümüzdeki dönemde Arçelik için katalizör olabilir.

TCELL.IS model portföyümüzdeki en korumacı hisselerden biri. Cazip değerlemesi ve güçlü 2024 ve 2025 karlılığı ile öne çıkıyor.

MAVI.IS ekonomideki yavaşlamaya rağmen karlılığını koruyabilen bir hisse. Güçlü bilançosu ve küresel markalardan pazar payı kazanarak ekonomideki yavaşlamayı asgari hasarla atlatıyor.

ENJSA.IS yüksek enflasyon döneminde aktif bazını %12 reel getiri ile hızla büyüttü. Dezenflasyon döneminde faizlerin gerileyeceği bir ortamda finansman maliyetlerindeki gerilemeden yararlanacak.

Raporun tamamını bilgisayarınıza indirebilmek için tıklayınız