Prof.Dr. Evren Bolgün

Prof. Evren Bolgün: Hazine $2.5 Milyarlık Dış Borçlanmasına $1.6 Milyar Faiz Ödeyecek

Hazine bu hafta içerisinde 2030 vadeli %9.30 faiz ile 2.5 milyar $ tutarında bir tahvil ihracı gerçekleştirdi. Yapılan dış borçlanma…

Hazine bu hafta içerisinde 2030 vadeli %9.30 faiz ile 2.5 milyar $ tutarında bir tahvil ihracı gerçekleştirdi. Yapılan dış borçlanma neticesinde T.C.Hazinesi her yıl yurtdışındaki yatırımcılara $232.5 Milyon tutarında faiz ödemesi yapacaktır. Böylece 7 yılın sonunda ise, toplam $1.6 Milyar tutarında faiz ödemesi yapılacaktır. Neticede Hazine $2.5 Milyarlık dış borçlanmasının karşılığında vade sonunda ana para ve faiz toplamı şeklinde $4.1 Milyar bir geri ödeme yapacaktır.

T.C.Hazinesi 2030 Vadeli Dış Borçlanma İhale Sonucu

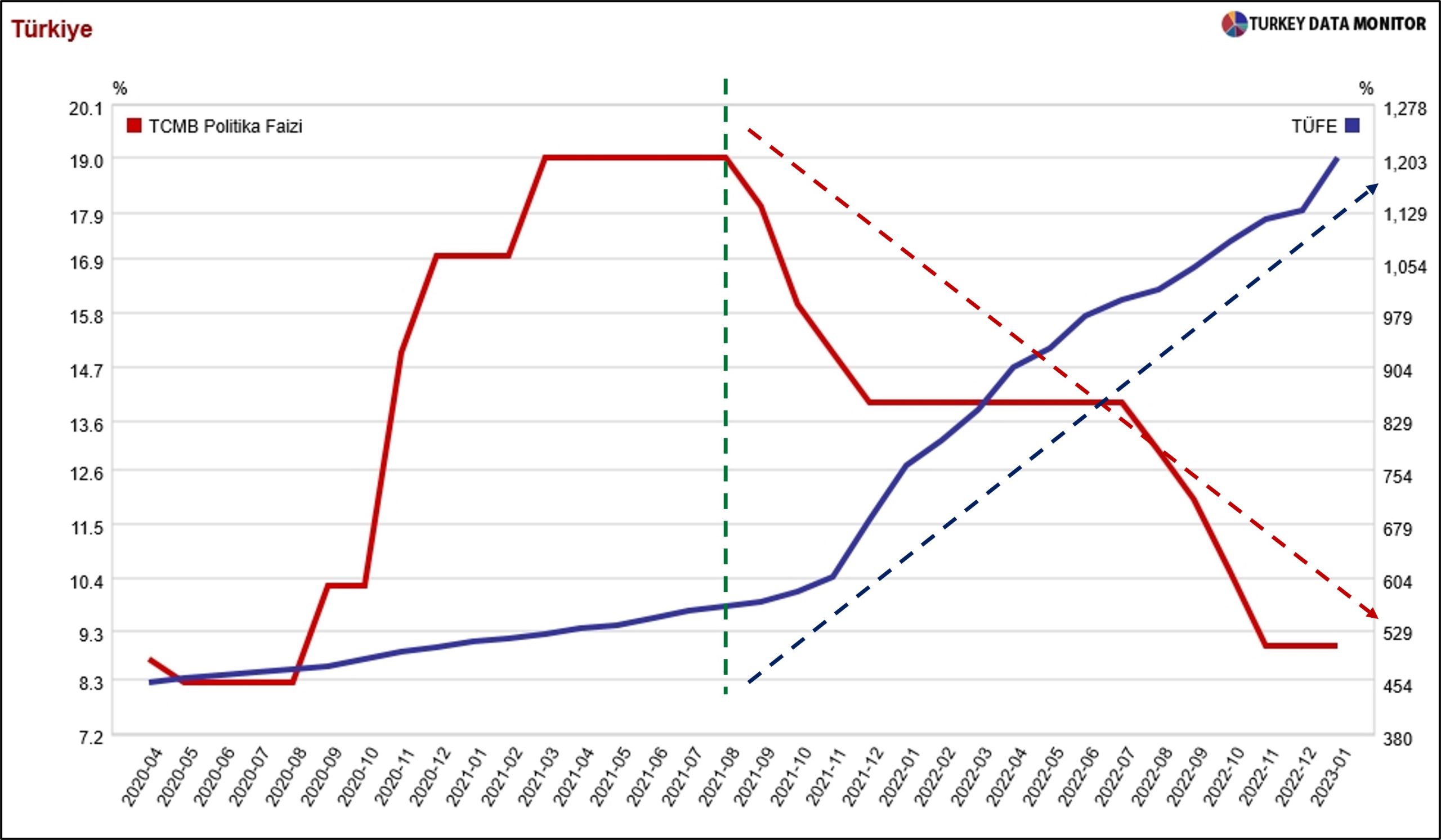

2 sene öncesinde Cumhurbaşkanının faiz konusunda sürekli tekrarladığı şöyle bir açıklaması olmuştu. Erdoğan 19 Aralık 2021’de Dolmabahçe Sarayı’nda düzenlenen “İlim Yayma Akademi Ödülleri Töreni”nde yaptığı açıklamada, “Neymiş efendim, faizleri düşürüyormuşuz. Benden başka bir şey beklemeyin. Bir Müslüman olarak naslar neyi gerektiriyorsa onu yapmaya devam edeceğim. Hüküm budur” dedi. İki gün sonra bu sefer de partisinin TBMM Grup Toplantısı’nda, faiz oranlarına dair tartışmalara yorum yapan Erdoğan, “Faizle mücadelemi sonuna kadar sürdüreceğim ve enflasyonla mücadelemi de sürdüreceğim. Şunu bir defa bilmemiz lâzım: Bu konuda nas ortada. Nas ortada olduğuna göre, sana bana ne oluyor?” ifadelerini kullandı.

Erdoğan’ın o dönemde kullandığı bu ifadelerden sonra TCMB’nın faizleri %19 seviyesinden başlayarak hızla tek haneye doğru indirmesi ile hatırlanacağı üzere tüketici enflasyonu da 2021 yılında %18 seviyesinden 2022 son çeyreğinde %85.51 seviyesine kadar yükselmişti! Yıllarca iktidarın “Faiz Sebep, Enflasyon Sonuçtur” şeklindeki dayatmalarının neticesini 2021-23 yıllarında gerçekleşen aşırı yüksek enflasyon ve derin yoksulluk ile toplum olarak ödemeye devam etmekteyiz.

“Faiz Sebep, Enflasyon Sonuç” İnadı

Yıllardır her alanda “Akıl ve Bilim” çizgisi dışında bir yönetim anlayışı içerisinde idare edildiğimiz için artık yaşadıklarımıza hiç şaşırmıyorum. Birçok alanda olduğu gibi ekonomi bilimi içerisinde bilinen temel yaklaşımların tersine hareket etmekte sürekli ısrar ettiğiniz için karşılaşacağınız en iyi durum artık bugünkü gibi olacaktır. Yani bu anlayışla kararlar alınmaya devam edildiği taktirde Haziran Mayıs’dan, Eylül Ağustos’tan daha kötü olacaktır. Ancak unutmamak gerekir ki hayatta kötünün de daha kötüsü her zaman bulunmaktadır!

Günümüzde faiz her ne kadar insan yapımı bir araç olsa da ve merkez bankaları tarafından belirleniyor olsa da, ekonomik büyümenin sonuçları, büyümenin yüksek veya düşük gerçekleşiyor olması piyasa faizini ve merkez bankasının kararlarını derinden etkilemektedir. Dolayısı ile finansal piyasalarda her zaman akılcı kararlar vermek, rastgele kararlar almaktan çok daha mantıklı olacaktır.

Genel olarak yatırım yapmak isteyenler gerek üretim amacıyla, gerekse finansal piyasalara yatırım planlıyor olsunlar, bütünü parçalarından ayırmak mümkün olmadığı için, makro ekonomik verilerden bağımsız bir şekilde akılcı kararlar almak mümkün olmamaktadır. Makro ekonomik verilerde Türkiye’de siyasetin çok etkin olduğunu ve siyasetin de, makro verileri anlamsız kıldığını söyleyenlere verilecek en iyi cevap, siyasetçilerin de makro ekonomik verilerden bağımsız bir şekilde karar almayı, uzun süre sürdüremeyecekleri olacağıdır! (malum 14 Mayıs hesap kesim tarihi geliyor)

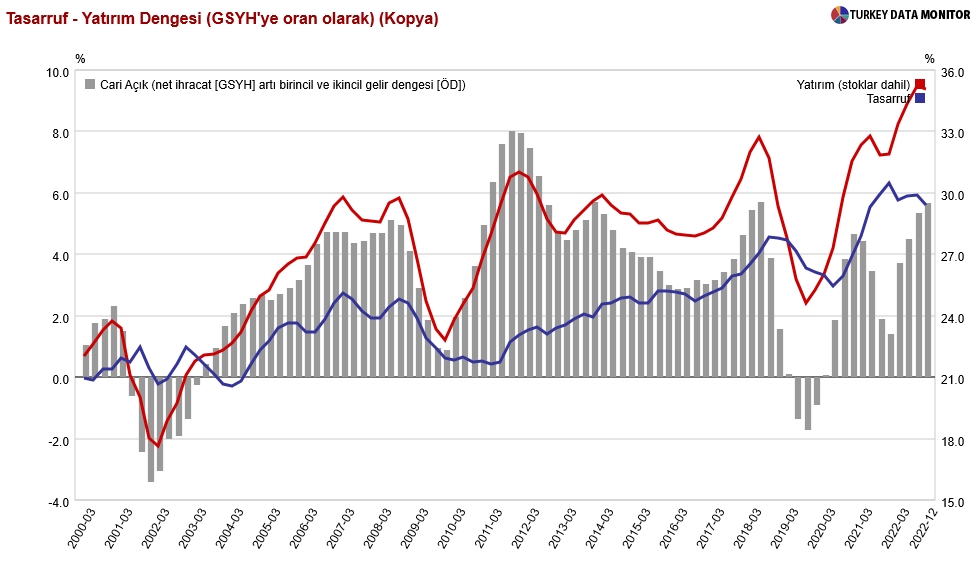

Bu hafta madem Hazine’nın dış borçlanması ile yazıya başladım, devletin harcamaları ve finansmanı konusunda bir kaç açıklamalar ile yazıya kaldığım yerden devam edeyim. Devletin harcamaları ve finansmanı kavramları, gerek bütçe dengesi gerekse dış ticaret dengesi ile ilintili kavramlardır ve genel olarak ekonomideki trendler üzerinde yönlendirici bir etkisi olmaktadır. Devletin borçlanmasının amacı, esasında ekonomideki yatırımları arttırmak gibi gözükür ancak çoğu zaman ekonomide daha fazla tüketim sağlamak amacına hizmet eder. Aslında bu iki dengenin toplamı da “Tasarruf Dengesi” olarak ifade edilebilir.

Tasarruf-Yatırım Dengesi (GSYH %)

Bütçe dengesizlikleri ve dış ticaret akımları hükümetler tarafından sıklıkla etkilenebilen değişkenler olduklarından, aslında ekonomiye müdahale araçlarıdır ve piyasalardaki oynaklıkların da en temel sebeplerindendir. Devletin gelirleri vergiler ve çeşitli zorunlu harçlar ile oluşur. Bu kapsamda devletin özelleştirme gelirleri de bir kereye mahsus bir gelir kalemi olarak düşünülebilir.

Devletin harcamalarını ise, personele ödenen maaş ve devletin piyasadan aldığı mal ve hizmetler için yaptığı ödemeler oluşturur. Ayrıca devletin sosyal güvenlik kurumlarına yaptıkları destekler de önemli bir devlet harcaması kalemidir. Devlet harcamalarının gelirlerinden fazla olması durumu yani bütçenin açık vermesi ise, devletin borçlanması ile gerçekleşmektedir.

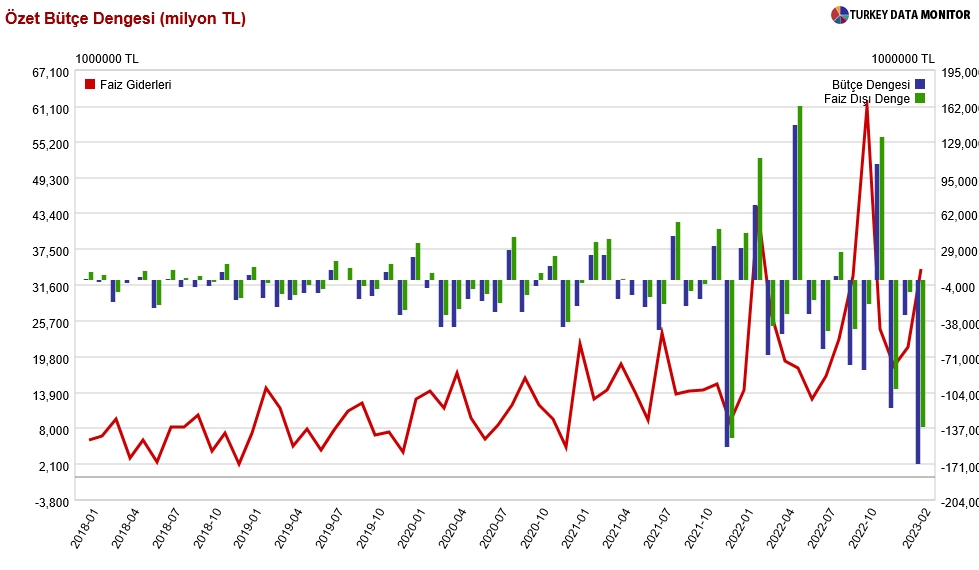

Fakat devletin borç geri ödemeleri yeniden piyasalardan borçlanılarak karşılanabildiğinden bunların ayrı bir hesap ve denge olarak takip edilmesi gerekmektedir. Aksi taktirde devletin aldığı borcu da gelir olarak kabul etmek gerekir ki bu doğru bir yaklaşım olmayacaktır. Diğer taraftan devletin borç anapara geri ödemesini de bu yaklaşımla bütçe gideri olarak görmemek gerekir. Ancak faiz yeniden borçlanılmadığında bir gider kalemidir ve bu sebeple devlet bütçesi giderleri arasında yer alır. Bu işlemlerde faizin ne kadarının borçlanıldığının tam anlaşılmaması bütçe giderlerinin cari büyüklüğünün anlaşılmasını zorlaştırmaktadır. Bu problemi aşmak için ve açıkcası hadiseyi borç dinamiklerinden bağımsız olarak bütçe performansını ölçmek amacıyla izlemek üzere bütçe dengesi faiz dahil ve faiz hariç olarak iki şekilde hesaplanmaktadır.

Bütçe Dengesi (özet, milyonTL)

Ekonomide vergiler esasında toplumun ürettiği kaynakların kendileri tarafından harcanmayarak devlet tarafından harcanması anlamına gelmektedir. Devlete vergi olarak aktarılan kaynakların alternatifi, devletin piyasadan borçlanması ise, borç almak için de faiz ödendiği göz önünde tutulacak olursa, devletin topladığı vergilerin maliyetinin “sıfır” değil, “piyasa faizi” kadar olduğu da unutulmamalıdır.

Hükümetlerin harcamalarının doğal olarak vergilerle karşılanması gerçeği ve vergilerin ne kadar olacağının önceden %100 bilinmemesi, bütçe dengesi kontrolünün ancak harcamaları kısmak veya borçlanmayı arttırmak yöntemiyle olmasını zorunlu kılmaktadır. Devlet harcamalarının artması esasında iç talebin canlanması tercihi anlamına gelebilir, bu özellikle tasarruf eğiliminin arttığı, faizlerin çok düşük olduğu ancak ekonomide yatırımların yeterince artmadığı dönemlerde geçerlidir.

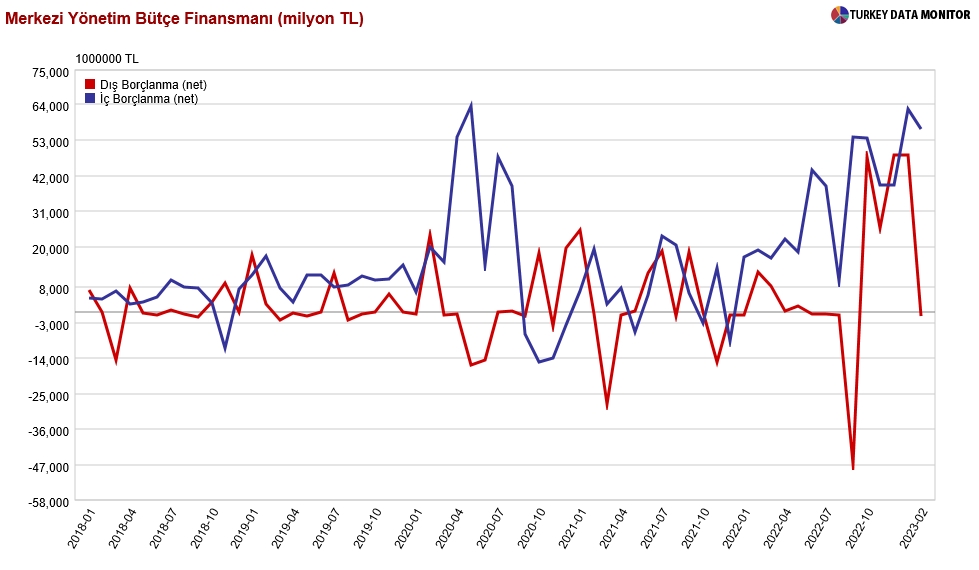

Merkezi Yönetim Bütçe Finansmanı (milyonTL)

Ekonomiler bazı dönemlerde küçülme eğilimine girebilir. Toplumun tükettiği miktar azalmasa bile ekonomi daralabilir. Bu durumlarda genellikle yatırımların bir önceki seneye göre çok sert düşmesi halinde görülebilir. Böylesi durumlarda da iktidarlar bütçe açığını göze alarak altyapı ve üstyapı bazlı inşaat yatırımlarını arttırmak suretiyle ekonomik büyümeyi hızlandırmaya çalışırlar. (Örn.2016,2018,2020 yılları)

Ekonomide toplanan vergilerin üzerinde bir harcama yapmak, ancak devletin halktan veya yurtdışından düzenli olarak yeni borç alması ile mümkün olabilir. Bir diğer borç alma yöntemi ise «sıfır» maliyetle merkez bankasından borç almaktır. Hazine’nin Merkez Bankasından borç alması, karşılığında bir faiz ödese bile neticede karşılıksız bir borçtur. Hazine bu durumda borçlarını geri ödemek için Merkez Bankasına kendisinin ihraç ettiği DİSB’lerden vermektedir. Merkez Bankası ise, bunların faizinden elde ettiği kârı yıl sonlarında tekrar Hazine’ye geri ödemektedir.

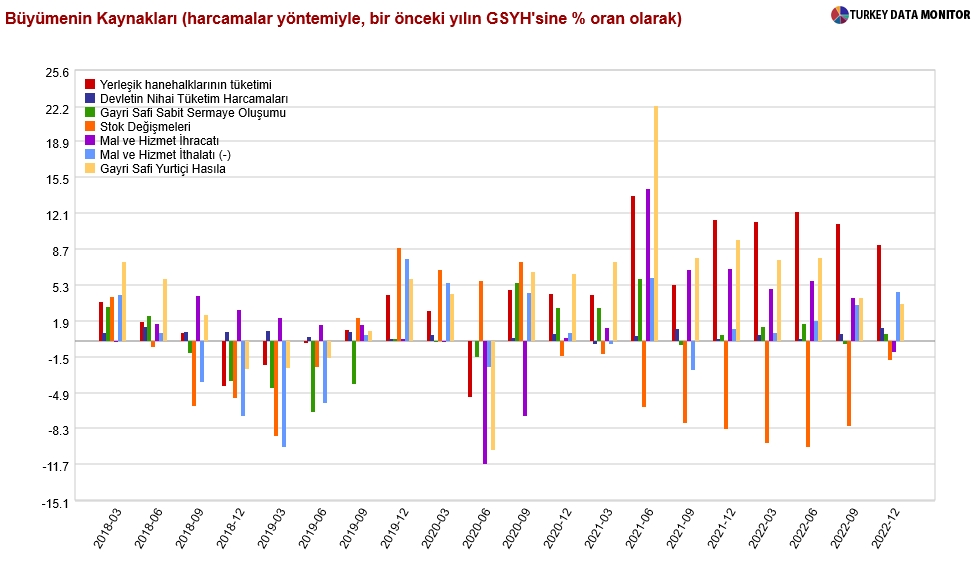

Büyümenin Kaynakları (harcamalar yöntemiyle, bir önceki yılın GSYH’sına oranı)

Ekonomik büyümenin uzun dönemli ortalama büyüme oranına yakın bir performans gösterdiği zamanlarda Merkez Bankasından borç alma yöntemine başvurulması enflasyonda artışlara sebep olmaktadır. Böyle dönemlerde enflasyona sebep olmayacak yöntem ise, devletin yurtdışından borçlanmayı tercih etmesi olacaktır. Ancak bu tercihte de orta/uzun dönemde ülkenin aldığı ilave kur riski nedeniyle ülke risk priminin de artış gösterdiğini gözlemlemekteyiz. Devletin ekonomiye büyüme hızını arttırmak adına yapacağı bir türlü müdahale şekli de vergileri indirmek vasıtasıyla bütçe açığını arttırmak olabilir. Neticede hayatta her tercih bir vazgeçişi içermektedir. Bu yöntem devlet borçlarının düşük olduğu ve ekonomik büyüme oranının iyi olduğu dönemlerde tercih edilebilir. Ancak unutmamak gerekir ki devletin ekonomik büyümeyi hızlandırmak adına yaptığı müdahaleler çoğunlukla eninde sonunda enflasyona sebep olacaktır.

Devlet harcamalarının ne kadarının yatırıma ve ne türde yatırımlara ayrılacağı en önemli ayrımdır. Maaş ve cari harcamalara ayrılan kaynaklar ise, çoğunlukla tüketime yönelecek kaynaklar olacaktır. Örneğin devletin seçim öncesinde olduğu gibi devlet memuru sayısını arttırması veya sosyal güvenliğe ayrılan desteklerini arttırılması, tüketim talebini ve enflasyonu arttıracak gelişmeler olarak değerlendirilebilir.

Ekonomide özellikle gelirler tarafında yapılan vergi artışları mali piyasalar üzerinde olumsuz bir etki yaratır. Perakende satışlar üzerinden alınan ilave ÖTV/KDV gibi vergi artışları, enflasyonu arttırdığı gibi aynı zamanda geliri düşük geniş halk yığınlarının tüketim gücünü de gerileterek ekonomik büyümeyi düşürmektedir. Üreticilerin girdileri üzerinden alınan vergi artışları ise, nihayetinde maliyet enflasyonuna neden olacaktır.

Kurumlar vergisindeki artışlar şirketlerin yatırım istekliliğini düşürmektedir, bu sebeple şirketlerden alınan kurumlar vergisi diğer vergilere kıyasla olabildiğince düşük tutulmaya çalışılır. Hanehalkının gelirleri üzerinden alınan gelir vergisi ise, maliye politikasında kullanılmak için en elverişli ve yan etkileri en az olan vergi türüdür.

Fakat bu vergi türü de, Türkiye gibi kişisel vergilerin beyannameye dayalı olmadığı, işverenler tarafından toplanılan sistemlerde istenilen sonuçları genellikle vermemektedir. Vergi kayıp/kaçağının oldukça düşük olduğu ülkelerde bile gelir vergisi oranları ile oynamak, iç talep üzerinden faiz değişikliklerinin yarattığı şekilde benzer sonuçları üretmektedir.

Ekonomilerde bütçe açıkları azaltılmak istendiğinde ilk akla gelen doğal olarak vergi artışlarıdır, çünkü harcamaları kısmak söz konusu olduğunda, hükümetlerin değişik bakanlıklarının çıkarları birbirleriyle çelişmektedir. Vergi arttırmak ise, çoğunlukla beklenen gelir artışını getirmemektedir. Türkiye gibi vergi gelirlerinin devletin maaşlar ve cari harcamalara ancak denk geldiği gelişmekte olan ülkelerde vergi indirimleri, vergi toplama etkinliğini arttıracak olsa bile genel kabul görmemektedir, çünkü devletin gelir kaybetmeye kesinlikle tahammülü yoktur.

Devletin borçlanma maliyetlerinin artması her zaman piyasalar için en kötü haberlerden birisidir. Çünkü devletin en sağlam borç ödeyicisi varsayımıyla düşünüldüğünde devlet borçlanması faizleri piyasadaki en düşük referans faizi temsil eder. Devletin borçlanma faizlerinin artması tüm sistemdeki faiz oranlarının bir sonraki dönemde artacağı anlamına gelmektedir.

Devletin borçlanma faizinin artması enflasyon artışı beklentisiyle şekillenir ve genellikle enflasyon artışından da devletin kendisi sorumludur. Devlet sebep olduğu bütçe açığını kapatmak için o bütçe açığının yarattığı enflasyon yüzünden daha yüksek bir faiz ödemesinde bulunur. Bu durumda da daha yüksek faiz ödemesi de daha fazla bir bütçe açığına sebep olacaktır.

Neticede enflasyon artışına rağmen devlet borç stoğunu arttırmaya devam ederse, bu sefer de borç verenler daha yüksek bir faiz talep etmeye başlarlar. Zira borç stoğu arttıkça enflasyonda öngörülemeyen artış riski de yükselecektir. Bu kısır döngü ancak devletin bütçe açıklarını kısıcı ciddi tedbirleri gündeme getirmesiyle aşılabilir.

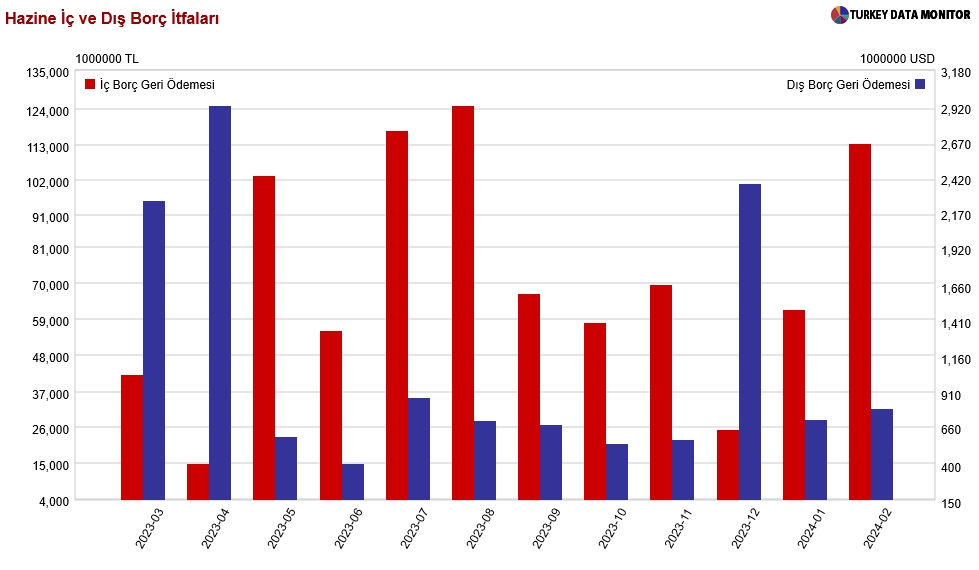

Hazine İç ve Dış Borç Geri Ödemesi (2023-2024, aylık, $, mioTL)

Sonuç olarak Hazine’nin bu hafta gerçekleştirdiği dış borçlanma ihalesinden yola çıkarak hazırladığım yazının kapanış cümlesini “FAİZ burada ise, peki NAS nerede?” diyerek bitirmek istiyorum.

Son Söz: “Sorunları Sorun Olarak Görmezsek Ortada Bir Sorun Yok Değildir!”

Prof.Dr.Evren Bolgün | Beykoz Üniversitesi Öğretim Üyesi