FÖŞ yazdı: Dolar/TL 25, 30, 35 olur mu?

11 Nisan 2023Türkiye demokrasi tarihinin en kritik seçimine yaklaşırken, Kemal Kılıçdaroğlu (KK) ve Millet İttifakı’nın (Mİ) 20 yıllık Erdoğan rejimini devirmesi olasılığı yüksek. Erdoğan rejimi geriye enkaz değil, zehirli bir miras bırakacak. Toplumun yarısının ekonomik hayattan dışlanmasından, Sosyal Güvenlik Sistemi’nin çökertilmesi ve insan onurunun yobazlığa-ataerkilliğe kurban edilmesine kadar çok geniş bir yelpazede onarım şart. Maalesef, kıymetli milletim yalnız kendileri değil 3 sülalelerini etkileyecek bu konularda hasbi bir tartışmaya girmek yerine, dolar/TL kaç olur derdine düşümüş. Etrafta tahminden geçilmiyor. Dünyaca bilinen yatırım bankalarının araştırma birimleri dolar/TL’ye yıl sonunda 25-35 arasında değer biçerken, görebildiğim tek istisna Wells Fargo’nun Mİ kazanırsa dolar/TL = 15 öngörüsü.

YouTube’de ise adeta açık artırma var, 30-40-50 bol keseden tahminler havada uçuşuyor. Bir günde 5 değişik dolar başlıklı video çeken bir kanal var ya! Bu kalabalık, yüksek kar marjı sunan ve genişlemeye fevkalade müsait pazara girmeyeceğim. Bu konuda son sözümü söyleyip, mağrur, yüzümde istihzalı bir gülümsemeyle kollarımı kavuşturup, geleceğin beni madara etmesini bekleyeceğim.

Dolar/TL’nin yükselmesi için neden var mı, sorulması gereken ilk soru. İkincisi, halen kur baskılanıyor, bu gerçek, Erdoğan veya KK iktidarlarında bu baskı sürebilir mi sorusuna cevap verelim. Üçüncüsü seçim sürecinde veya devir teslimi öncesi yaşanabilecek şokları göz önüne alalım. Son olarak da Mİ kazanırsa izleyeceği ekonomi politikasının döviz kuruna yansımalarını tartışalım.

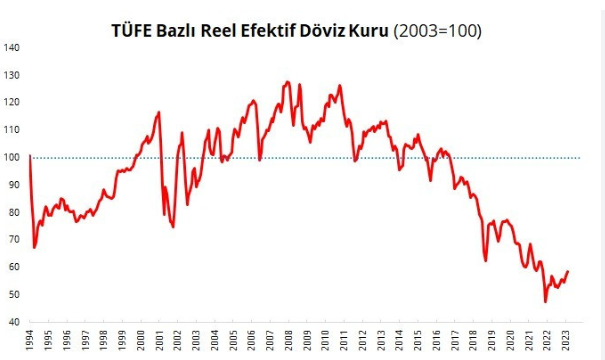

Dolar/TL nereye kadar yükselmeli sorusunu “TL aşırı değerli midir?” olarak da sorabiliriz. Ekonomistler bu soruya iki türlü cevap verir. İlkin, IMF tarafından da kullanılan adil değer (denge değeri, sürdürülebilir cari açık ve enflasyonla tutarlı kur düzeyi) türü modeller. Döviz tahminleri basında manşet olan hemen her global yatırım bankasının patentli bir modeli olduğunu görürsünüz. İkinci yaklaşım ise, Reel Efektif Döviz Kuru’nun (REDK) tarih içinde seyrine bakmak. REDK, kur tahmini yapmak için çok yetersiz bir çerçeve, teslim ederim. Fakat, kurda adil değer ölçen modellerin gerçekle hiç bir alakası yok. Açıkçası, sermaye hesabı açık, orta ölçekli bir ekonomide kuru hissiyat mı, dış ticaret dengesi mi, yoksa dolar ve TL tutanların zaman içinde değişen para birimi seçenekleri mi belirliyor, karar vermek zor.

Ben REDK açısından bakıyorum, TL hiç de değerli değil. Diyeceksiniz ki, aşağıdaki grafikte TÜFE kullanılmış, kim inanır ki?

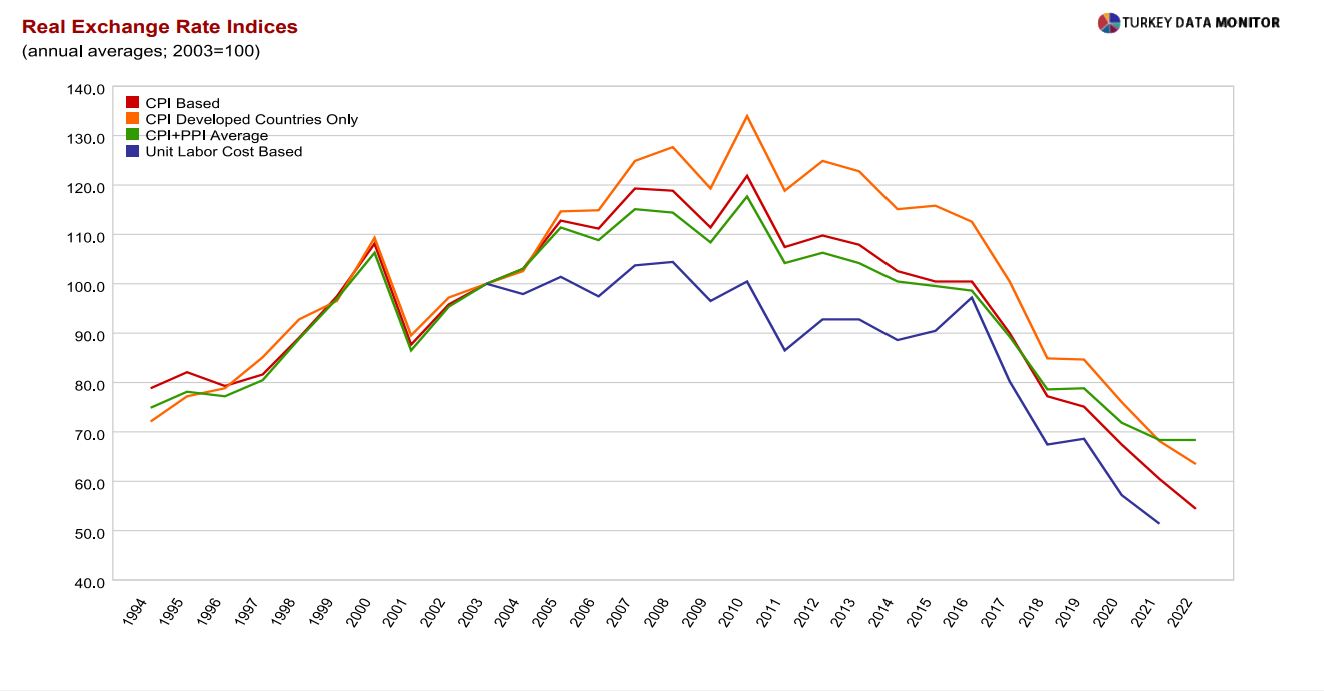

Peki, ikinci bir grafik sunayım. Bunda İstanbulAnalytics’deki takım arkadaşlarım değişik enflasyon ve birim işçilik maliyetleri ile ölçüm yaptı. TL kesinlikle değerli değil. Yani, farzedelim dolar/TL yılı 20 seviyesinde kapattı, cari denge üzerinde çok büyük bir etkisi olmaz.

Kurun baskılandığı kesin. Bu konuda en somut örnek, Kapalıçarsı’da paralel döviz fiyatı peydah olması. Bloomberg’e göre Kapalıçarşı-bankalararası kotasyon farkı %2’ye çıktı ki, çok tehlikelidir. Bu iki kur arasındaki makasın açılması döviz krizlerinin en belirgin öncü göstergelerinden biri. Fakat, kurda baskı kalkarsa TL değer kaybedecek anlamını çıkartmayalım hemen. Döviz kurunu kontrol etmek için parasal sıkılaştırma uygulanabilir. Özetle kur suni olarak piyasa fiyatından uzaklaştıysa, bunun telafisi SADECE devaluasyon değil, yüksek faiz de olabilir. Dolar/TL’nin orta vadeli değerini REDK değil, seçimlerden sonra uygulanacak ekonomi politikaları bütünü belirleyecek.

Üçüncü konu hissiyat şokları. Yani, siyaset-ekonomi veya global düzlemde yaşanacak bir vakanın kullanıcıların dolar-TL tercihini TL aleyhine etkilemesi. İşte, bu başlıkta, doların seçim süreci veya sonrasında hızla yükseleceğine dair senaryolar ciddiye almaya değer. İncelemeye de buradan başlamakta fayda var.

Seçim öncesinde kurun zıplaması çok zor

Cari açık ve (bence) bireylerin dövize dönmesi nedeniyle TCMB sürekli rezerv yiyor. Öte yanda, DTH’tan KKM’ya dönen vatandaş ve Kapalıçarşı’dan toplanan dövizin yanında, Hazine’nin sık sık Euro-tahvil ihracına çıkması rezervi tahkim ediyor. Saray, seçime kadar kuru tutmakta kararlı, başarılı olur.

Seçim ve geçiş dönemi

Bu dönemi tarif edeyim önce. 15 Mayıs sabahından, eğer ikinci tura kalırsa başkanlık seçimlerinin sonucunun alınacağı 29 Mayıs sabahına kadar bir “belirsizlik dönemi” var. Eğer iki taraftan biri hem başkanlığı hem de TBMM’de çoğunluğu kazanırsa, geçiş dönemi burada biter. Yok, iki mevki rakip güçlerce paylaşılırsa, çok sıkıntılı günler yaşayacağız. Her an döviz şoku gözlenebilir, çünkü birinin yaptığını öteki sabote edecek.

Eğer temel senaryomda öngördüğüm gibi KK başkan, Mİ da TBMM’de en kalabalık grup olarak çıkarsa, geçiş dönemi bir kaç günde biter. Mİ şimdiden kabine ve TCMB, BDDK, TMSF gibi kilit bürokratik mevkilere atamaları kararlaştırıyor. Kurda hissiyattan kaynaklanan çalkantı yeni rejimin görevi resmen devir alması ile sona erer.

Velakinnnnnnnnnn

Bu geçiş döneminde döviz kurunu çok, çok yukarı zıplatacak bir kaç “habis senaryo” var.

- Başkanlık seçimi 2ci tura kalır, iki taraf da TBMM seçim sonuçlarına itiraz eder. Belki YSK seçimin yenilenmesi kararı alır.

- Daha şimdiden muhalefete fiziki saldırılar başladı. TBMM’yi Mİ alır, Erdoğan ve Bahçeli taraftarları cumhurbaşkanlığını elden kaçırmamak için sokaklara iner.

- Başkanlık ikinci tura kalır, TBMM’yi Mİ kazanır. Erdoğan, seçmeni korkutup ikinci turu kazanmak için Kavcıoğlu’na kuru serbest bırakması direktifi verir.

- Başkanlık seçimini ikinci turda az farkla KK kazanır, Erdoğan itiraz eder, seçim yenilenir, ya da YSK uzun süre seçimin galibini ilan etmez.

Bu senaryolarda, TCMB istese dahi, bireylerden spot döviz talebi o denli yoğunlaşabilir ki, kur alır başını gider. Belki Saray resmen kapalı kambiyo rejimine geçme kararı alır.

KK ve Mİ dönemi

Benim temel senaryom, KK’nın 2ci turda başkan seçilmesi ve Mİ’nın Emek ve Özgürlük İttifakı ile birlikte, ya da tek başına 301 sandalyeyi geçmesi. Bu durumda Türkiye istikrarlı bir hükümet ve yasa çıkartacak bir Meclis’e kavuşur.

İşte bu dönemde kur şoku ihtimali %10. Çünkü, enflasyonla mücadele etmek için sıkı para politikası uygulanacak. Yüksek faiz döviz talebinin baş düşmanıdır. Ek olarak, bütçe istikrarını 1-3 yıl vadede sağlayıp, aklı başında bir deprem finansmanı paketini da içeren bir Orta Vadeli Mali Program yayınlanacak. Sıkı para politikası ve bütçede dengenin sağlanacağına dair beklentiler iç talebi baskılar. Hem enflasyon yavaşlar, hem de cari açık.

Mİ’nın bir avantajı daha var. İktidara gelişi turist gelirinin yoğunlaştığı yaz aylarına denk gelecek. Geçen sene brüt $47 milyar hasılat üreten turizm, bu yıl $55 milyara çıkabilir. Yani, dış açıktan kaynaklanan kur baskısı bir süreliğine ortadan kalkacak.

En son olarak da, şimdiceğin Londra’da “Ben dolar/TL 25’i görmeden Türkiye’ye ayağımı atmam” diyen traderlar hızlı ve fırsatçı fonların swap ve DİBS’e koştuğunu görünce, peşlerine takılacak. Türkiye önce sıcak para girişi sonra da yapısal değişimin cezbettiği kaliteli yabancı sermayeye kavuşacak. Cari açık kapanmaz, ama daha rahatlıkla finanse edilir. TCMB’nin swap hariç net FX rezervi de artıya gçer. TCMB rezervinin yeterli olduğu algısı topluma yansırsa, ters dolarizasyon, yani harbi Liraizasyon başlar.

FÖŞ