Para-banka-finans

Murat Şenol: Yüksek enflasyon, düşük faiz ortamında kredi kullandırılmaması

Ülkemizde özellikle son 2-3 yılda uygulanan ekonomi politikaları, bankaların kredi verme istekliliğini azaltmıştır. Önceki 10 yılda ekonomideki büyümenin motoru, banka…

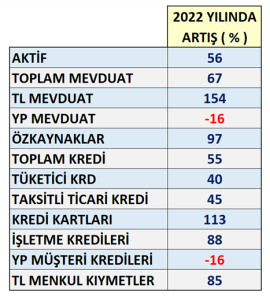

Ülkemizde özellikle son 2-3 yılda uygulanan ekonomi politikaları, bankaların kredi verme istekliliğini azaltmıştır. Önceki 10 yılda ekonomideki büyümenin motoru, banka kredileri idi. Bankalar enflasyonun çok üzerinde kredi vererek iç talebi körüklüyor, artan iç talep nedeniyle büyüme oranları yüksek gerçekleşmekteydi. Ancak 2018 ve 2021 yıllarındaki kur artışlarıyla birlikte daha çok ihracat odaklı büyüme modeli üzerinde durulmaya başlanmıştır. TL’deki değer düşüklüğü ihracatın rekabet gücünü arttırırken, bankaların kullandırdığı kredi miktarlarındaki göreceli düşüş iç talep kaynaklı büyümede yavaşlama meydana getirmiştir. Nitekim 2017 yılında 177 milyar $ olan ihracat, 2022 yılında 254 milyar $’a çıkmıştır. Bu dönemde ihracat %44 artışmıştır. Aynı dönemde 238 milyar $ olan ithalat ise 365 milyar $’a yani %53 artmıştır. 2017-2021 arası İhracat artış oranı %37 iken ithalat artışı sadece %14 olmuştur. 2022 yılında ihracat %12.9, ithalat ise %34.3 artmıştır. İthalattaki patlamanın esas sebebi dünyada ve ülkemizde artan enflasyon beklentisi nedeniyle mal ve hizmet fiyatlarındaki artıştır. Dış ticaretteki bu artış sebebiyle ekonomide 2022 büyüme beklentisi %5.3 civarındadır. Ekonomi iç talep kaynaklıdan daha çok, dış talep kaynaklı büyümüştür keza bankalar kredi verme konusunda isteksiz olup enflasyonun çok çok altında artış miktarında kredi büyümesine izin vermektedirler.

2021 yılı Toplam Mevduat/ GSMH %74 iken, 2022 yılında bu oran %66’ya düşmüştür. Toplam Kredi/GSMH oranı ise 2021’de %68 iken, 2022 yılında %56’ya düşmüştür. Mevduat faiz oranlarının enflasyona göre çok düşük olması nedeniyle mevduat sahipleri tasarruflarını mevduatta tutmak yerine başka alanlarda değerlendirmiştir. (Borsa, G.menkul alımı, mal ve hizmet alımı vb) bunun sonucu mevduatın GSMH içindeki payı %8 oranında düşmüştür. Kredi faiz oranlarının da enflasyonun çok çok altında olması nedeniyle, bankalarda kredi vermemeyi tercih etmişler ve kredinin GSMH içindeki payı mevduattan daha fazla yani % 12 düşmüştür.

Öte yandan, bankaların kullandırdığı kredi miktarını, toplam mevduat ile karşılaştırılan Kredi/Mevduat oranı 2018 yılında TL’de % 154.4 iken, 2022’de %103.3’e, YP’de 2018’de % 109.9 iken 2022’de %52.5’e düşmüştür. Bankalar 2018’de topladığı TL mevduattan %50 daha fazla kredi verirken, 2022’de topladığı mevduat kadar TL kredi vermiş, 2018’de topladığı YP’den%10 daha fazla kredi verirken 2022’de topladığı YP’nin yarısı kadar YP kredi vermiştir. Bankalar artık eskisi kadar kredi vermek istememektedirler. Peki bunun nedeni nedir?

TCMB verilerine göre Aralık 2022, toplam TL vadeli mevduat ortalama faiz oranı %18.33 iken aynı dönemde ticari kredilere uygulanan faiz oranı ortalaması %13.80’dir. Bu durumda hiçbir rasyonel tüccar bir malını 18.33’ten alıp 13.80’a satmaz. Böyle bir yapıda neden ticari kredi versin ki, nitekim %98 oranında enflasyon(TÜFE-ÜFE ortalaması) artarken bankalar 2022 yılı sonu itibari ile toplam kredilerdeki artış oranı %54.5 tir .

Bankaların asli görevi mevduat toplayıp kredi satmaktır. Bir şekilde kredi vermek durumundadır. Ancak toplam maliyetin, satılan fiyatın üzerinde olduğu bir durumda kredi vermek zor olduğu kadar, kısa vadeli mevduat toplayıp uzun vadeli tüketici kredi ya da taksitli kredi vermek de zordur. O halde bankalar kısa vadeli vade ve faiz riski taşımayan Rotatif krediler ve kredi kartı risklerini arttırmışlardır. Nitekim toplam kredi artış oranı %54.30 iken, kısa vadeli işletme kredileri %87.6, kredi kartları %112.7 artmıştır. Öte yandan uzun vadeli tüketici kredileri %39.5, taksitli ticari krediler ise %44.7 ancak artabilmiştir. Sonuçta bankalar ucuza uzun vadeli taksitli ticari, yatırım ve tüketici kredi vermek yerine, masraf ve komisyon adı altında bir takım bankacılık tekniklerini de kullanarak kısa vadeli kredi vererek karlıklarını artırmayı başarmışlardır.

Bankalar, önceki yıllarda topladığı mevduatın üzerine kredi verirken, artık topladığı mevduattan da düşük kredi vermek durumunda/zorunda kalıp krediye dönüşmeyen kaynaklarını da devletten iç borç senetleri almak durumunda /zorunda kalmışlardır. Keza TL menkul kıymet artış oranı 2022 yılı içinde %85.2 olmuştur. Burada kamu otoritesinin bankaları devlet iç borçlanma senetlerini almak zorunda bırakmasını da unutmamak gerekir.

Toplam krediler içinde büyük işletmelere kullandırılan kredi payı %58’den %53’e düşmüşken, KOBİ’lere kullandırılan kredi payı %22’den %27’ye yükselmiştir. Bunun bir sebebi kamu tarafından yapılan düzenlemelerin KOBİ kredilerine sağladığı avantajdır.

Buna rağmen hem KOBİ ve büyük işletmelerde hem de tüketici kredilerinde krediye ulaşım sorunu herkes tarafından dile getirmektedir. Gerek hükümetin bankacılık sektörü ile ilgili aldığı bir çok kararın etkisi, gerekse mevduat kredi faiz ilişkisinin bozulması nedeniyle bankaların kredi verme konusunda isteksiz davranmaları sonucu son dönemlerde hemen hemen tüm iş adamları, sanayici ve ticaret oda başkanları ve ihracatçılar tarafından KREDİYE ERİŞİM SORUNLARININ yaşadığı belirtilmektedir.

Hükümet tarafından yaratılan bu de facto durum, yüksek enflasyon ortamında eskiye göre firmaların işletme sermayesi ihtiyacını daha çok da artmasına rağmen, bankalarda kullandırılan kredi miktarları enflasyonun çok altında kalmıştır. İş aleminin bu haklı talep ve şikayetlerine karşın hükümetin uygulamaya çalıştığı sistem devam ettikçe bankaların bu ortamda iştahlı kredi vermesi beklenemez. iktidarın kamu bankaları yoluyla ya da özel bankaları zorlayarak enflasyon üzerine kredi vermelerini sağlamaları 2022’de mümkün olamamıştır. Mevcut politikaların devamı durumunda 2023 yılı içinde de enflasyon oranının çok altında kredi kullanımı görmemiz mümkündür.

Seçim dönemi yaklaşırken büyümenin sağlanması bakımından, iç talebin yaratılması için asgari ücret artışı EYT yasasının çıkarılması, vergi affı ve benzeri popülist politikalarla bir nebze iç talep canlandırmaya çalışılmaktadır. Ancak bunun etkisi de en fazla 3-5 ay olabilecektir, sonrası ülkemizdeki yapısal SORUNLAR giderilmediği taktirde gerçeklerle tekrar yüz yüze kalmamız kaçınılmazdır.

Murat ŞENOL – Ekonomist, Bankacılık Uzmanı

www.bankavitrini.com