Erol TAŞDELEN yazdı: YILIN SON ÇEYREĞİNE BANKACILIK SEKTÖRÜ VE 4 BÜYÜKLER NASIL GİRDİ?

19 Kasım 20232022 yılı bankacılık sektörü açısında çok sıkıntılı başlamıştı. 2023 yılını ise “seçimden önce, seçimden sonra” diye iki devreye ayırmak gerekir… Seçimden önce ekonomi kurmayları Kur Korumalı Mevduatı merkeze koyarak mevduatta “Liralaştırma Stratejisi” uygularken; Reel Piyasada da TCMB düzenlemeleri ve Bankalar aracılığı ile kendi deyimleri ile “Liralaşma stratejisi” uyguladıklarını iddia etseler de sonuçlar istendiği gibi olmayıp, sürdürülemez aşamaya geldiğinde seçim sonrası sert bir “U dönüşü” yaşandı. Hazine ve Maliye Bakanı Mehmet Şimşek ve TCMB yeni Başkanı Hafize Gaye Erkan ismi ile özdeşleşen “rasyonelleşme” dönemi için kısa vadede sonuç beklenmemesi gerektiği 2024’ün ikinci yarısında iyileşme süreci sinyalleri alınacağı ve 2026 yılında hedefe ulaşılacağı direkt yeni ekonomi kurmaylar tarafından dillendirildi. Bu süreçte Bankacılık sektörünün üçte birini oluşturan dört özel bankayı değerlendirmek sektörü de yakından ilgilendirdiği gibi ileriye yönelik stratejiler için de ip ucu veriyor. Zira doğru strateji uygulayan bankaların nasıl fark yaratarak öne geçtiğini de gösteriyor veriler.

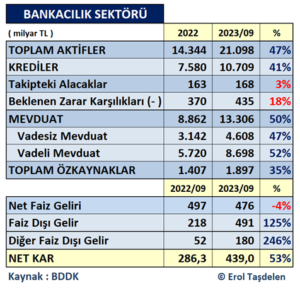

2023 ÜÇ ÇEYREKTE BANKACILIK SEKTÖRÜ NE YAPTI?

Bankacılık sektörü 2023 üçüncü çeyreğinde (3Ç) büyümeye devam etti. 2022 sonundaki 14,3 trilyon TL’lik Aktiflerini 2023/3Ç’de %47 büyüterek 21 trilyon TL üzerine çıkarmayı başardı. Sektör 7,6 trilyon TL olan brüt Nakdi Kredilerini %41 büyüterek 10,7 trilyona taşırken; 163 milyar TL’lik Kredi Takip hacmini ise 168 milyar TL seviyesine yükseldi. Yapılandırılan Zombi firma kredileri ile birlikte Sorunlu Kredi hacmi 700 milyar TL seviyesini aşması ise sektör açısından ciddi tehdit olarak ortada duruyor. Sektörün Özkaynaklarının 2023 Eylül itibarıyla 1,9 milyar TL düzeyinde olduğu dikkate alındığında Sorunlu Kredileri özkaynakların %40’lara ulaştığı görülüyor. 2021 sonunda 258 milyar TL olan Beklenen Zarar Karşılıkları; 2022 sonunda 370 milyar TL yükselirken; 2023 yılın 3. çeyreğinde, 435 milyar TL seviyesine çıktı.

Sektör 2022 sonunda 8,8 trilyon TL olan Mevduatını 13,3 trilyon TL seviyesine çıkarırken; Vadesiz Mevduat ortalamasını da %35 seviyesinde bulunuyor. Faizlerin yükseldiği dönemde vadesiz mevduat bankalar için bulunmaz nimet konumunda. 2022/3Ç’de 286,3 milyar TL Net Karlılık yakalayan sektör 2023 aynı dönemde %53 artış ile 4392 milyar TL Net Karlılığı yakaladı. Net Faiz gelirinin düştüğü görülen bankacılık sektörü çareyi faiz dışı ücret ve komisyonları artırarak buldu. Faiz Dışı Gelir Net Faiz gelirleri aşarken artış oranını da %125 olarak 491 milyar TL düzeye ulaştı. 2022 aynı dönemde 44 milyar TL olan Net Kambiyo karlılığı 2023 3Ç’de 126 milyar TL’ye ulaştığı görülüyor. 2023’de banka Hazineleri kendilerine göre iyi iş çıkardı.

DÖRT BÜYÜKLER NE YAPTI?

Kısa sektörel özetten sonra, değerlendirdiğimiz sektörün kamu bankaları dışında amiral gemileri konumdaki dört bankanın ( AKBANK, GARANTİ BBVA, İŞBANK, YAPI KREDİ ) 2023 üçüncü çeyrekte açıkladıkları ve KAP’a bildikleri faaliyet raporları; mali veriler ve bilanço dipnotlarına göre karşılaştırmalı verilerine yakından bakalım.

Değerlendirmeye alınan dört büyük banka 7 trilyon TL Aktif Büyüklüğü ile sektörün %34’ünü; 3,6 trilyon TL kredi hacmi ile sektörün %33’lik kısmını; 4,7 trilyon TL’lik mevduat hacmi ile sektörün %36’lık kısmını oluştururken 210 milyar TL’lik Net Kar ile sektör Net Karlılığının yarısını oluşturuyor. Önemleri de buradan geliyor. Hadi ana kalemlerden yola çıkarak dört büyüklerin fotoğrafını çekelim:

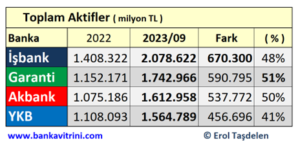

AKTİF BÜYÜKLÜKTE İŞBANK açık ara lider

Dört büyükler arasında geçmiş yıllarda olduğu gibi İŞBANK Aktif Büyüklükte açık ara liderliği devam ediyor ve 2 trilyon TL büyüklüğü aşmış durumda. Dört büyüklerden 2 trilyon TL Aktif büyüklüğünü aşan ilk banka oldu. İŞBANK Aktif büyüklüğünü 670 milyar TL büyütürken en yakın rakibi olan Garanti BBBVA 1,7 trilyon TL Aktif Büyüklüğe sahip. YAPI KREDİ BANKASI 1,6 trilyon TL Aktif büyüklüğe ulaşırken; dört büyükler arasında 1,5 milyar TL büyüklük ile AKBANK son yıllarda yerleştiği dördüncü sıradaki yerinden kurtulamadı. AKBANK’ta 13 yıldır Genel Müdürlük yalan Hakan BİNBAŞGİL’in 1.lik hayali dört büyükler içinde dramatik şekilde sondan 1.liğe yerleşmesi ile sonuçlandı ve koltuğunu üçüncü çeyrek sonunda Kaan GÜR’e bırakması ile sonuçlandı. Hakan BİLBAŞGİL’in son yıllarda rekabetin gerisinde kalması banka hissedarlarında huzursuzluk yaratmıştı.

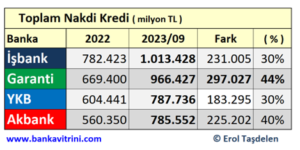

Toplam NAKDİ NAKDİ Kredilerde İŞBANK liderliğe devam etti

İŞBANK 1 trilyon TL’yi aşan nakdi kredi hacmi ile ilk sıradaki yerini korurken, aynı zamanda dört büyükler arasında 1 trilyonu aşan ilk banka oldu. 2023/3ç’de GARANTİ BBVA 966 milyar TL; YAPI KREDİ 787 milyar TL Kredi hacmine ulaşmış durumda. Dört büyükler arasında en az nakdi kredi hacmine sahip banka ise 785 milyar TL ile AKBANK oldu.

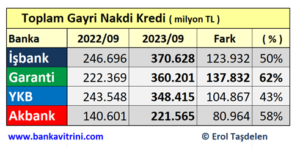

GAYRİ NAKDİ Kredilerde İŞBANK liderliğini korudu

GAYRİ NAKDİ Kredilerde bankalar arasında fark hızla kapanırken AKBANK Rekabetin oldukça gerisinde kamış durumda. Son yıllarda olduğu gibi İŞBANK ulaştığı 370 milyar TL hacim ile liderliğini korurken; YAPI KREDİ 360 milyar TL hacim ile GARANTİ BBVA 348 milyar TL kredi hacmine ulaşmış durumda. AKBANK 221 milyar TL’lik hacmi ile dört büyükler arasında rekabetin oldukça gerisinde kalmış durumda. Gayri Nakdi kredileri içinde yer alan ve Bankaların Dış Ticaretteki hacimleri için de ciddi gösterge olan AKREDİTİF Kredilerde İŞBANK 75 milyar TL ile açık ara öndeyken; YAPI ve KREDİ 45 milyar TL; GARANTİ BBVA 39 milyar TL hacme sahipken AKBANK’ta AKREDİTİF Kredi hacmi sadece 26 milyar TL düzeyinde kaldığı görüldü.

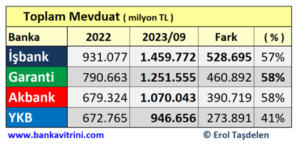

MEVDUAT sıralamada İŞBANK arayı açmaya devam etti

Dört büyüklerin Mevduat hacim sıralamasında 1 trilyon 459 milyar TL hacmi geçen İŞBANK ilk sıradaki yerini korurken; GARANTİ BBVA 1 trilyon 251 milyar TL Mevduat hacme ulaştı. AKBANK 1 trilyon 70 milyar TL ile üçüncü sırada yer aldı. YAPI KREDİ mevduat hacmi ise 946 milyar TL seviyede kaldı.

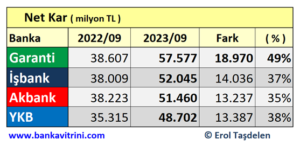

Net Karlılıkta da GARANTİ BBA tekrar lider

Net Karlılıkta 57,5 milyar TL ile en fazla karlılık açıklayan banka GARANTİ BBVA olurken karlılıkta son yıllarda liderliği kaptırdığı İŞBANK’tan da tekrar yerini aldı. GARANTİ BVBA %49 artış oranı ile aynı zamanda bir yıl önceki aynı döneme göre en fazla karlılığını artıran banka oldu. İŞBANK 52 milyar TL Net Karlılık ile ikinci sırada yer aldı. AKBANK 51 milyar TL kar ederken; YAPI KREDİ 48,7 milyar TL karlılık açıkladı.

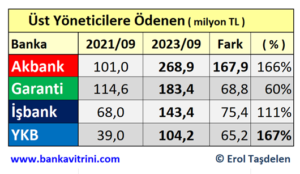

AKBANK Üst Yönetim Giderlerinde lider

Dört banka içinde Üst Yönetime 268,9 milyon TL ödeme yaparak AKBANK en fazla ödeme yapan banka olurken son yıllardaki üst yönetim ödeme liderliğini de korudu. GARANTİ BBVA 186,4 milyon TL ödeme yaptı. İŞBANK 143 milyon TL ödeme yaparken; YAPI KREDİ rekabete göre düşük kalarak 104 milyon TL ödeme yaptı. Banka üst yönetim ödemeleri son yıllarda özellikle BDDK’nın da yakından takip ettiği giderler içinde yer aldığı biliniyor.

Banka genel performansları

Dört büyük bankanın yıl içindeki hacimsel büyüklükleri, hacimsel gelişme performansları, piyasaya verdikleri destek, profesyonel yönetim yapısı, personel memnuniyeti, müşteri hizmet kalitesi, Dijitalleşme, gelen şikayetlere çözüm odaklı hızlı geri dönüşleri dikkate alındığında dört banka arasında bir sıralama yapılır ise en başarılı Banka İŞBANK, sonra sırası ile GARANTİ BBVA, YAPI KREDİ ve AKBANK olarak kendini göstermekte.

GARANTİ BBVA ve YAPI KREDİ son yıllardaki Genel Müdür değişikliği olumlu etkisini gösterirken 2023 son çeyreğine girerken AKBANK’taki çok geciken CEO değişikliğinin etkilerini ise önümüzdeki dönemlerde görmüş olacağız. AKBANK aynı zamanda üst yönetimdeki uyumsuzluğunu personele ve piyasaya yansıtan banka konumunda olurken banka yönetimindeki değişikliğin devam etmesi sürpriz olmayacak. AKBANK yeni Genel Müdürü Kaan GÜR‘ün işi hem kolay hem de zor. Kolay; bankaya yabancı biri değil, yıllardır Ticari Segment’ten sorumlu GMY olarak AKBANK’ta çalıştı ve sahada personel tarafından da kabul gören biri. Zor, zira kendi ekibini oluşturmaya izin verilip verilmeyeceği hala netlik kazanmış değil; banka üst yönetimde son yıllarda, bölge müdürlüklerine varana kadar liyakattan uzaklaşma, adam kayırmacılık ve kendi ekibini yaratma anlayışı kendini net gösterir hale gelmişti.

Erol TAŞDELEN – Ekonomist www.bankavitrini.com