Döviz

Merkez bankalarının miktarsal genişlemesi hesabı masaya geliyor

Hükümetler, çok düşük faizli uzun vadeli hükümet tahvili satışı yapabilir, elde ettikleri fonlarla da temiz enerji dönüşümü veya altyapı harcamaları aracılığıyla ekonomiyi desteklemek için kullanabilirdi. Merkez bankalarını kenarda bırakabilirdi. Ancak bu şimdi bir sonraki tartışma konusu.

Fed ve dünya çapındaki meslektaşları büyük ölçekli hükümet tahvili alımları ile devasa miktarlarda parayı piyasalara enjekte ettiklerinde – yani miktarsal (nicel) genişleme QE-Quantitative Easing) yaptıklarında – ekonomiye destek sağlamanın maliyeti sıfıra yakın gibi görünüyordu.

QE işlemlerinin muhasebesi basit değil ve faiz oranları neredeyse sıfıra yakın, enflasyon çok düşükken, bu tür genişlemenin tam olarak nasıl sonuçlanacağını tahmin etmek zordu. Bugün, QE’nin gerçekten de önemli maliyetleri olduğu ve mali sonuçlara odaklanan önde gelen isimlerin, politika yapıcılarını etkili bir şekilde hata yaptıkları için açıkça eleştirdikleri dönemdeyiz.

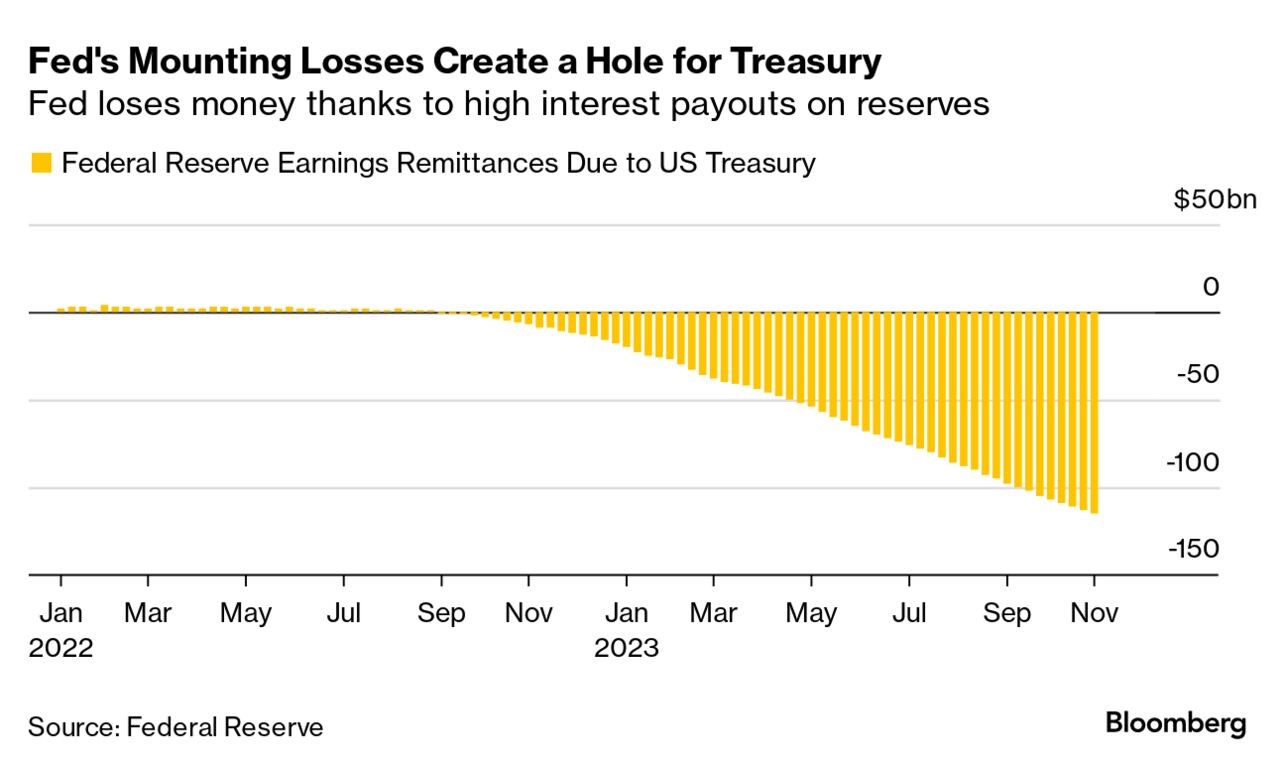

Milyarder yatırımcı Stanley Druckenmiller geçen hafta federal yetkilileri, Kovid krizi sırasında borçlanmayı sıfır faiz seviyesine kilitlemek yerine esnek faizle yapılan borçlanmayı eleştirdi. Keza, hanehalkları ve şirketler tam tersini yaptı. Druckenmiller, ortalama mortgage vadesinin 3,5 yıldan 8 yıla çıktığını belirtti. “Şimdi bu faiz artışlarından yara almıyorlar ancak ABD Hazinesi alıyor” dedi. Fed ve diğerleri pandemi sırasında hükümet tahvillerini alırken, bankalara rezervler vererek para yarattılar. Bugün, bu rezervlere yüksek faiz ödüyorlar. Ancak faizler tarihsel olarak düşük olduğunda aldıkları tahvillerden neredeyse hiç faiz almıyorlar.

Bu, zarar yazdığı anlamına gelir. Geçen yıla kadar Fed, işlemlerinden gelen “kâr” olan yaklaşık 100 milyar doları Amerika Birleşik Devletleri Hazinesine gönderirdi. Ancak şimdi sıfır ve önümüzdeki yıllarda da sıfır kalma olasılığı yüksektir. Avrupa’da da benzer bir sorun yaşanıyor. Merkez bankası kârlarını bütçelerini desteklemek için kullanan maliye bakanlıkları artık bu olmadan yönetmek zorundalar. Bazı para kurumları hatta büyük açıklarla çalışıyor. Almanya’nın Merkez Bankası olan Bundesbank’ta ekonomist Cedric Gemehl’in Gavekal araştırma grubunda yaptığı hesaplamalara göre yıllık net faiz kayıpları 48 milyar avro (52 milyar dolar).

İngiltere Bankası, İngiltere Hazinesi’nden büyük transferler alarak, QE’nin ömrü boyunca devlete net 170 milyar sterlin (211 milyar dolar) maliyet getireceğini hesapladı. İsveç’te, Riksbank Başkanı Erik Thedeen geçen ay neredeyse 80 milyar İsveç kronuna (7.4 milyar dolar) kadar sermaye enjeksiyonuna ihtiyaç olabileceğini söyledi. Merkez bankaları, faiz ödemelerini basitçe durdurarak kayıpları önleyebilirler. Aslında geçen pazartesi, İsviçre Ulusal Bankası bunu ticari bankaların rezervlerinin bir kısmı için yaptı. Ancak bu, bankaların rezervleri diğer yollarla kullanmalarına neden olur, örneğin Hazine bonosu satın almak gibi. Bu da para piyasalarında faiz oranlarını daha da düşürür.

Ve bu, merkez bankalarının şu anda enflasyonla mücadele etmek için yapmaya çalıştıklarının tam tersi. Fed ve diğerlerinin faiz ödeme nedeni, politika yapıcıların ekonomiyi yavaşlatmaya ve fiyatları kontrol altına almaya çalışırken bu parayı kilitlemeyi amaçlamalarından kaynaklanıyor.

Bu yüzden şimdi işleri yeniden kurgulamak için çok geç. Hükümetler, çok düşük faizli uzun vadeli hükümet tahvili satışı yapabilir, elde ettikleri fonlarla da temiz enerji dönüşümü veya altyapı harcamaları aracılığıyla ekonomiyi desteklemek için kullanabilirdi. Merkez bankalarını kenarda bırakabilirdi. Ancak bu şimdi bir sonraki tartışma konusu.

Eski Hazine Bakanı Lawrence Summers, QE’nin değişken faizlere mahkumiyet yarattığına dikkat çekiyor. Hükümet borçlarının son birkaç yılda iyi yönetilmediğini belirterek, “Borç yönetimi hakkında birçok açıdan yeniden düşünmemiz gerektiğini düşünüyorum,” diyor.

Bloomberg