Borsa

Dünya borsaları tatsız, bizde yön yukarı, TCMB rezerv biriktiremiyor

ABD’de üretici fiyatları Temmuz’da bir önceki aya göre piyasa beklentisi olan %0.2’nin üzerinde %0.3 yükseldi. Diğer yandan, 12-aylık üretici fiyatları…

ABD’de üretici fiyatları Temmuz’da bir önceki aya göre piyasa beklentisi olan %0.2’nin üzerinde %0.3 yükseldi. Diğer yandan, 12-aylık üretici fiyatları enflasyonu da %0.2’de %0.8’e çıkarak %0.7 seviyesindeki piyasa beklentisinin üzerinde açıklanmış oldu.

Çin’de yarın açıklanacak kritik Temmuz ayı sanayi üretimi, perakende satış ve yatırım verileri öncesinde Asya hisse senedi piyasaları bu sabah geriliyor. S&P 500 vadeli endeks kontratı, Euro/dolar paritesi ve ons altın Cuma günkü kapanış seviyelerinde yatay seyrediyor.

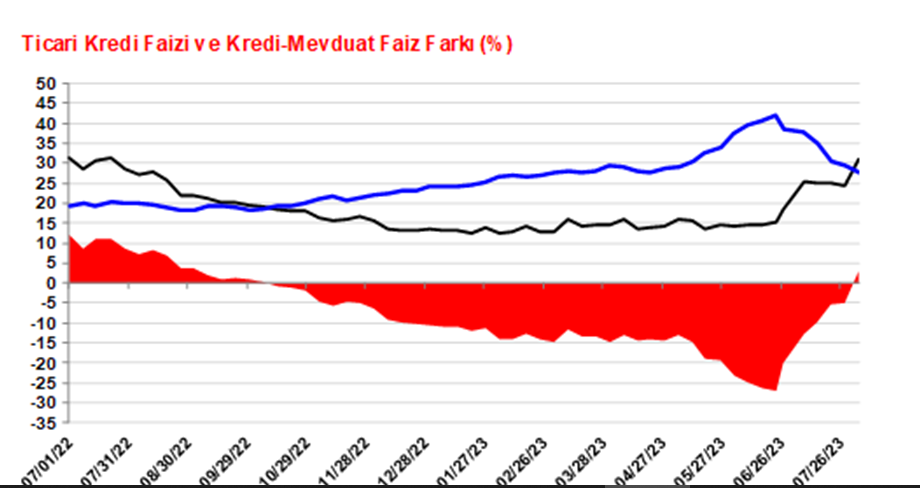

Türkiye’de enflasyonun yükselmeye devam edeceği ve bankaların kredi faizlerinin mevduat faizlerinin üzerine çıktığı bir ortam hisse senedi piyasasını endeksler bazında desteklemeye devam edebilir görünüyor. 4 Ağustos itibariyle tüketici ortalama tüketici kredisi faizi 3-ay vadeli TL mevduat faizinin önemli ölçüde üzerinde seyrederken, ticari kredilerde faiz mevduat faizini geçmiş durumda.

Bununla birlikte, hisse senedi piyasasında zaman zaman kar realizasyonları amaçlı satışlar gelebileceği konusunda hatırlatmada bulunmak istiyoruz.

ABD’de üretici fiyatları Temmuz’da bir önceki aya göre piyasa beklentisi olan %0.2’nin üzerinde %0.3 yükseldi. Diğer yandan, 12-aylık üretici fiyatları enflasyonu da %0.2’de %0.8’e çıkarak %0.7 seviyesindeki piyasa beklentisinin üzerinde açıklanmış oldu. Gıda ve enerjiyi dışarıda bırakan çekirdek üretici fiyatları 12-aylık artış hızı %2.4’ten %2.3’e düşmesi beklenirken %2.4’te sabit kaldı. Petrol fiyatlarında son haftalarda görülen yükselişin ABD’de enflasyonda düşüşü sınırlaması yüksek olasılık olarak görünüyor.

Dolar geçen hafta hem gelişmiş hem gelişmekte olan piyasa para birimleri karşısında değer kazandı. Doların altı gelişmiş piyasa para birimi karşısında değerini ölçen dolar endeksi %0.8 yükselerek 102.8’e çıkarken Euro/dolar paritesi geçen haftayı %0.5 düşerek 1.0950 civarında tamamladı. ABD 2-yıllık tahvil faizi Cuma günü 5 baz puan, geçen hafta 13 baz puan yükselerek haftayı %4.89’da bitirirken ons altın haftanın tamamında %1.5 düşerek 1914 dolara geriledi. S&P 500 hisse senedi endeksi ise geçen hafta %0.3 geriledi.

Çin’de yarın açıklanacak kritik Temmuz ayı sanayi üretimi, perakende satış ve yatırım verileri öncesinde Asya hisse senedi piyasaları bu sabah geriliyor. S&P 500 vadeli endeks kontratı, Euro/dolar paritesi ve ons altın Cuma günkü kapanış seviyelerinde yatay seyrediyor.

Yarınki Çin verileri dışında Çarşamba akşam TSİ 21:00’de açıklanacak son Fed toplantısına dair tutanaklar da küresel piyasalar açısından birinci derece önemde görünüyor.

Haziran ayında Türkiye’nin cari dengesi 0.3 milyar dolarlık piyasa beklentisinin üzerinde 0.7 milyar dolar fazla verdi. Geçen yıl aynı ayda cari denge 2.6 milyar dolar açık vermiş olduğu için 12-aylık birikimli cari açık 3.3 milyar dolar düşerek 56.5 milyar dolara (GSYİH’nin %5.8’i) geriledi. Diğer yandan, Şubat-Mayıs döneminde gerileyen 12-aylık birikimli enerji ve altın dışı cari fazla Haziran’da 41.8 milyar dolardan 42.2 milyar dolara çıktı. Cari dengede Haziran’da görülen iyileşme ana olarak mal ticareti dengesinin Haziran 2022’ye göre 2.7 milyar dolar iyileşmesinden kaynaklandı. Haziran cari denge verisi TL için olumlu görünse de Ticaret Bakanlığı öncü dış ticaret verilerini kullanarak Temmuz’da aylık cari açığın 3 milyar dolara yakın gerçekleştiğini hesaplıyoruz.

Finansman tarafında, Haziran’da portföy yatırımları tarafından net 1.8 milyar dolar, diğer yatırımlar altında 3.1 milyar dolar giriş görüldü. Merkez Bankası rezervleri cari fazla görülmesi ve finansman tarafında girişlerle Haziran’da 11.2 milyar dolar artarken, net hata ve noksan kalemi altında seçimlerden sonraki ilk ayda 5.5 milyar dolarlık giriş görülmüş oldu.

Türkiye’nin 5-yıllık CDS’i 400 baz puana yakın seyrini sürdürürken dolar/TL kuru bankalararası piyasada 27.05 civarında yatay seyretmeye devam ediyor. Merkez Bankası’nın swaplar düşülmüş net rezervlerinin bir önceki hafta 1.4 milyar dolar arttığını geçen haftanın ilk dört gününde ise 1.5 milyar dolar düştüğünü ve -62.5 milyar dolara gerilediğini hesaplıyoruz. Yaptığımız hesaplamalar Merkez Bankası’nın dolar/TL’nin 27.00 civarında seyretmesine zaman zaman döviz arzıyla katkıda bulunduğuna işaret ediyor. Bu durum seçimlerden önce de uzun süre görülürken ihracatçıların maliyetlerinin arttığı bir durumda bunun sürdürülemediği ve nihai olarak TL’de değer kaybına izin verildiğini gördük. Mart’ta yapılacak yerel seçimlere kadar TL’de sınırlı da olsa kademeli değer kayıplarına izin verileceğini değerlendiriyoruz. Bununla birlikte, yerel seçimlere kadar ihracatçıların maliyetleriyle kıyaslandığında TL’nin olması gereken değerin üzerinde tutulabileceği görüşündeyiz.

Hisse senetlerinin yüksek enflasyona karşı bir koruma olarak görülmesi, TL mevduat faizlerinde son haftalarda görülen düşüş ve düzenlemelerin kademeli olarak geri alınmasının olası karlar açısından banka hisselerini desteklemesiyle BİST 100 endeksi geçen hafta %4.2, bankacılık endeksi %9.3 yükseldi. BİST 100 endeksi bu sabah %1.6 yükselerek 7840 puan civarında işlem görüyor. Enflasyonun yükselmeye devam edeceği ve bankaların kredi faizlerinin mevduat faizlerinin üzerine çıktığı bir ortam hisse senedi piyasasını endeksler bazında desteklemeye devam edebilir görünüyor. 4 Ağustos itibariyle tüketici ortalama tüketici kredisi faizi 3-ay vadeli TL mevduat faizinin önemli ölçüde üzerinde seyrederken, ticari kredilerde faiz mevduat faizini geçmiş durumda. Bununla birlikte, hisse senedi piyasasında zaman zaman kar realizasyonları amaçlı satışlar gelebileceği konusunda hatırlatmada bulunmak istiyoruz.

HSBC Portföy Bülteninden alıntıdır

Yazar: Baş Ekonomist İbrahim Aksoy