Döviz

Doç. Dr. Evren Bolgün: NAS Oradaysa 23 Yılın En Yüksek Faizi de Burada

Geçtiğimiz yılın son haftasında İstanbul’da yapılan Anadolu Aslanları İş Adamları Derneği (ASKON) 12.Olağan Genel Kurulu’nda konuşan Sayın Cumhurbaşkanı Erdoğan, faiz’e…

Geçtiğimiz yılın son haftasında İstanbul’da yapılan Anadolu Aslanları İş Adamları Derneği (ASKON) 12.Olağan Genel Kurulu’nda konuşan Sayın Cumhurbaşkanı Erdoğan, faiz’e yönelik olarak yaptığı açıklamasında, “Bizim silahımız Nas Türkiye’nin ekonomik beka mücadelesi verdiğini ve yaşanan krize dış mihrakların” neden olduğunu savunan bir açıklama yapmıştı. Erdoğan konuşmasında ayrıca döviz kuru üzerinden bize silah göstermeye kalktılar ama başaramayacaklar bizim silahımız daha güçlü, bizim silahımız “Nas” söyleminde bulunmuştu.

Ekonomik değerlendirmelere geçmeden önce Nas Suresini bir hatırlamamızda yarar var. Nas suresi Kur’an-ın 114. ve son suresidir. Sure 6 ayetten oluşmaktadır. Nas Suresi adını ayetlerin sonunda yer alan nas kelimesinden almaktadır. Nas kelimesi “insan” demektir. Namaz’da okunan bu sure nazara ve korkulara karşı da okunur. Felak Suresi ile birlikte bu iki sure ‘Muavvizeteyn’ olarak adlandırılmaktadır. Bu surede Allah, kötülüğe sürükleyen cinlerin ve insanların şerrinden Allah’a sığınılması konusunda öğütler vermektedir.

Nas Suresi;

Bismillahirrahmânirrahîm.

1- Kul e’ûzü birabbinnâs

2- Melikinnâs

3- İlâhinnâs

4- Min şerrilvesvâsilhannâs

5- Ellezî yüvesvisü fî sudûrinnâsi

6- Minelcinneti vennâs

Nas Suresi Türkçe Meal’i;

- De ki: Sığınırım ben insanların Rabbine,

- İnsanların Melikine (mutlak sahip ve hakimine),

- İnsanların İlâhına.

- O sinsi vesvesenin şerrinden,

- O ki insanların göğüslerine (kötü düşünceler) fısıldar.

- Gerek cinlerden, gerek insanlardan (olan bütün vesvesecilerin şerrinden) Allah’a sığınırım!

Son aylarda Nas Suresinin Cumhurbaşkanının ekonomi ile ilgili açıklamalarında fazlasıyla yer alması sebebi ile bu haftaki yazının konuyu pekiştirmesi açısından ilgili sure’nin meal’ine yer vermenin uygun olduğunu düşünerek esas konumuza geliyorum.

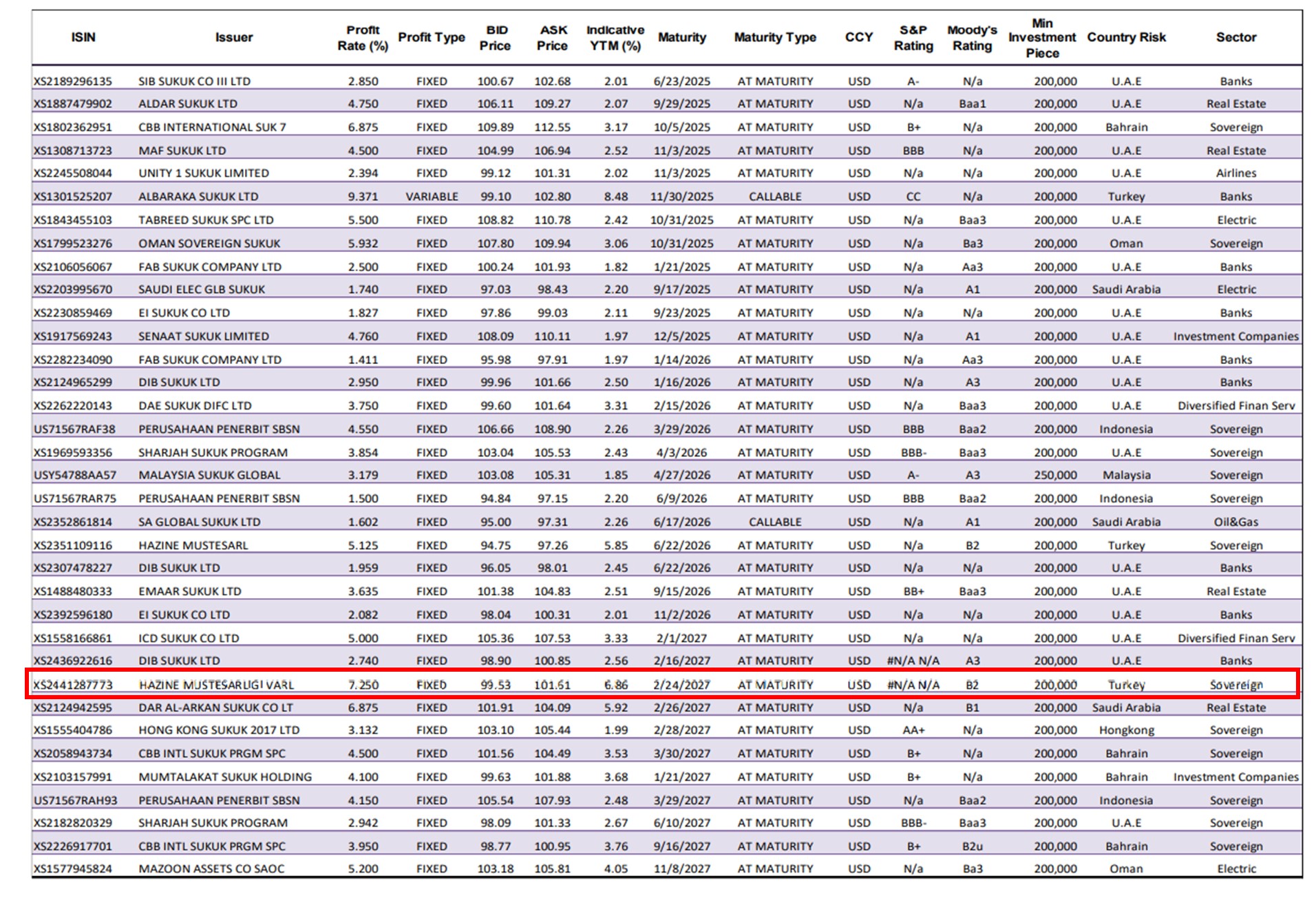

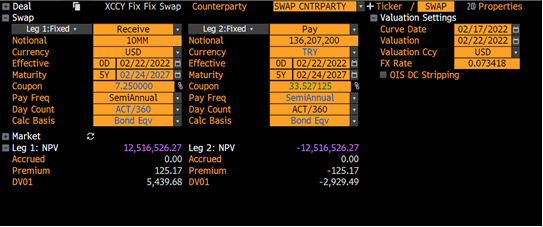

T.C.Hazinesi bu hafta 1999 yılından bugüne kadar en yüksek faiz üzerinden bir dış borçlanmaya imza atmıştır. Hazine hafta içerisinde 5 yıl vadeli sukuk ihracı ile $3 Milyar kadar borçlandı. İhraca, 11 milyar dolara yakın bir talep gelirken, bu rakam Türkiye’nin bugüne kadar gerçekleştirdiği sukuk ihraçlarında ulaştığı en yüksek talep miktarı oldu. Getiri düzeyi gelen yüksek talep ile birlikte yıllık yüzde 7,25 seviyesinde gerçekleşti. Böylece Hazine yurtdışı kurumsal yatırımcılara her yıl $217.5 Milyon tutarında bir faiz ödemesi gerçekleştirecektir. 5 yıllık vadenin bitiminde ise, Hazine’nin yapacağı toplam faiz ödemesi $1.087.500.000 olacaktır. ($1 Milyar’ın biraz üzerinde!) Bu kadar ballı bir faiz ödemesine yabancı yatırımcılardan 4 misline yakın talep gelmesine dolayısıyla pek de şaşırmamak gerekiyor. Hatırlanacağı üzere Hazine, 2021 yılında uluslararası piyasalardan 10 milyar dolar finansman sağlarken, 2022 yılında da uluslararası sermaye piyasalarından tahvil ihraçları yoluyla 11 milyar dolar finansman sağlayacağını kamuoyu ile paylaşmıştı. Diğer yandan Hazine’nin en son Eylül ayında ihraç ettiği Eurobond 1,5 milyar dolar 12 yıllık yüzde 6,5 kupon ve 750 milyon dolar 7 yıllık yüzde 6,125 kupon faizi ile gerçekleşmişti.

Bu arada hafta içerisinde gerçekleşen yurtdışı sukuk ihraç maliyetinin İslami tahvil piyasasındaki en yüksek maliyetli bir borçlanma olduğunu da hatırlatmak isterim.

Kaynak: Emirates Islamic Sukuk Prices & Yields

Yaklaşık $250 Milyar büyüklüğe sahip olan İslami Tahvil piyasasında mevcut işlem gören $190 Milyar civarındaki mevcut tahvillerin kupon faiz oranları %5 seviyesinin altındadır. Sadece Pakistan, Endonezya ve Maldivler dolar bazındaki sukuk ihraçlarında yüksek faiz ödemesi ile karşı karşıya kalmaktadır.

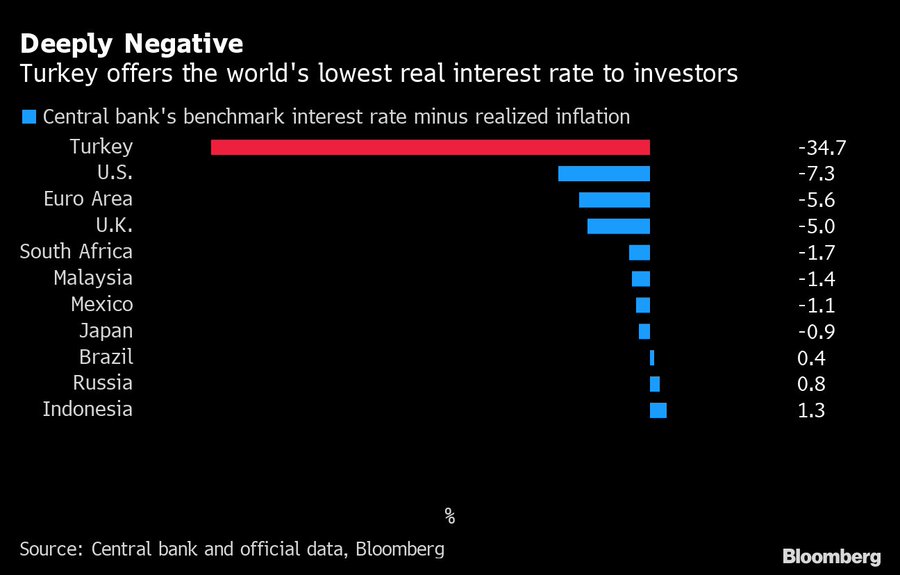

Kendi vatandaşlarına -%35 reel faiz karşılığında (ana paranın üçte birinden fazlasını yüksek enflasyon sebebi ile kaybediyorsunuz!) Dünya’nın en yüksek eksi faizini vermeyi uygun gören iktidar, iş yabancı yatırımcılara geldiğinde kesenin ağzını sonuna kadar açmaktadır.

Hazine’nin yurtdışı borçlanmasının daha da dramatik olan yanı ise, devlet vatandaşlarını %17 faiz üzerinden Kur Korumalı TL Mevduat hesabına (17 Şubat itibarıyla toplam KKM 369 Milyar TL) yönlendirirken, pek şanslı yabancı yatırımcılara yaptığı 5 yıllık döviz borçlanmasının TL faiz kupon ödemesi karşılığının %33.53 düzeyinde olmasıdır. Bu mantıkla ancak 2 Türk vatandaşının yatırımları 1 Yabancı yatırımcı kadar getiri elde edebilmektedir. Biz küçüklüğümüzden itibaren “1 Türk Dünya’ya Bedeldir” diyerek büyürken artık Yeni Türkiye’de “2 Türk 1 Yabancıya Bedeldir” sistemine geçmiş olduk. Ülke kredi notunun yatırım yapılabilir seviyenin 4-5 kademe altına inmesinin ardından daha cazip maliyetler üzerinden devletin borçlanabilmesi beklememiz haliyle mümkün değildir.

Madem bu hafta Nas-Faiz ilişkisini masaya yatırdık o zaman Hazinenin düzenli olarak kamuoyuna açıklamakta olduğu Borç Göstergeleri sunumundaki veriler üzerinden incelemelerimize devam edebilirim.

https://ms.hmb.gov.tr/uploads/2022/01/BORC-GOSTERGELERI_31.01.2022.pdf

En son açıklanan bültene göre kamu kesiminin net borç stoku, 2021 yılı Eylül sonu itibarıyla 2.3 Trilyon TL tutarına yükselmiş durumdadır. Covid öncesinde 2018 yıl sonu itibarıyla kamu net borç stokunun 1.1 Trilyon TL olduğunu dikkate aldığımızda 3 yıla yakın zaman zarfında %100 düzeyinde oldukça yüksek bir artış yaşandığını görmekteyiz.

Kamu Net Borç Stoku

Kaynak: Hazine ve Maliye Bakanlığı

Merkezi yönetimi brüt borç stokunun faiz dağılımına baktığımızda %70 Sabit Faiz, %30 Değişken Faiz şeklinde bir dağılımın olduğunu görmekteyiz. Brüt borç stokunun döviz dağılımına baktığımızda ise, %66 Döviz Cinsinden, %34 TL Cinsinden borçlanma yapılmış olduğunu ifade edebilirim.

Öte yandan iç borçlara ilişkin olarak verdiğim istatistiklerden sonra Türkiye’nin Brüt Dış Borç Stok değerlerine de birlikte bir göz atalım. AKP’nin iktidara geldiği 2002 yılı sonunda Türkiye’nin brüt dış borç toplamı $132 Milyar (2002) kadardı. 2021 yılı Eylül sonu itibarıyla aynı kalem $321 Milyar artarak toplam $453 Milyar tutara yükselmiş bulunmaktadır. 20 yılda yurtdışından $321 Milyar kadar bir borçlanma yapılarak bugün $453 Milyarlık (2021) dış borç stokunu teşkil eden tahvillerin faiz getirisi bugün vadesine göre değişmekle birlikte yaklaşık %7-%8 aralığından işlem görmektedir.

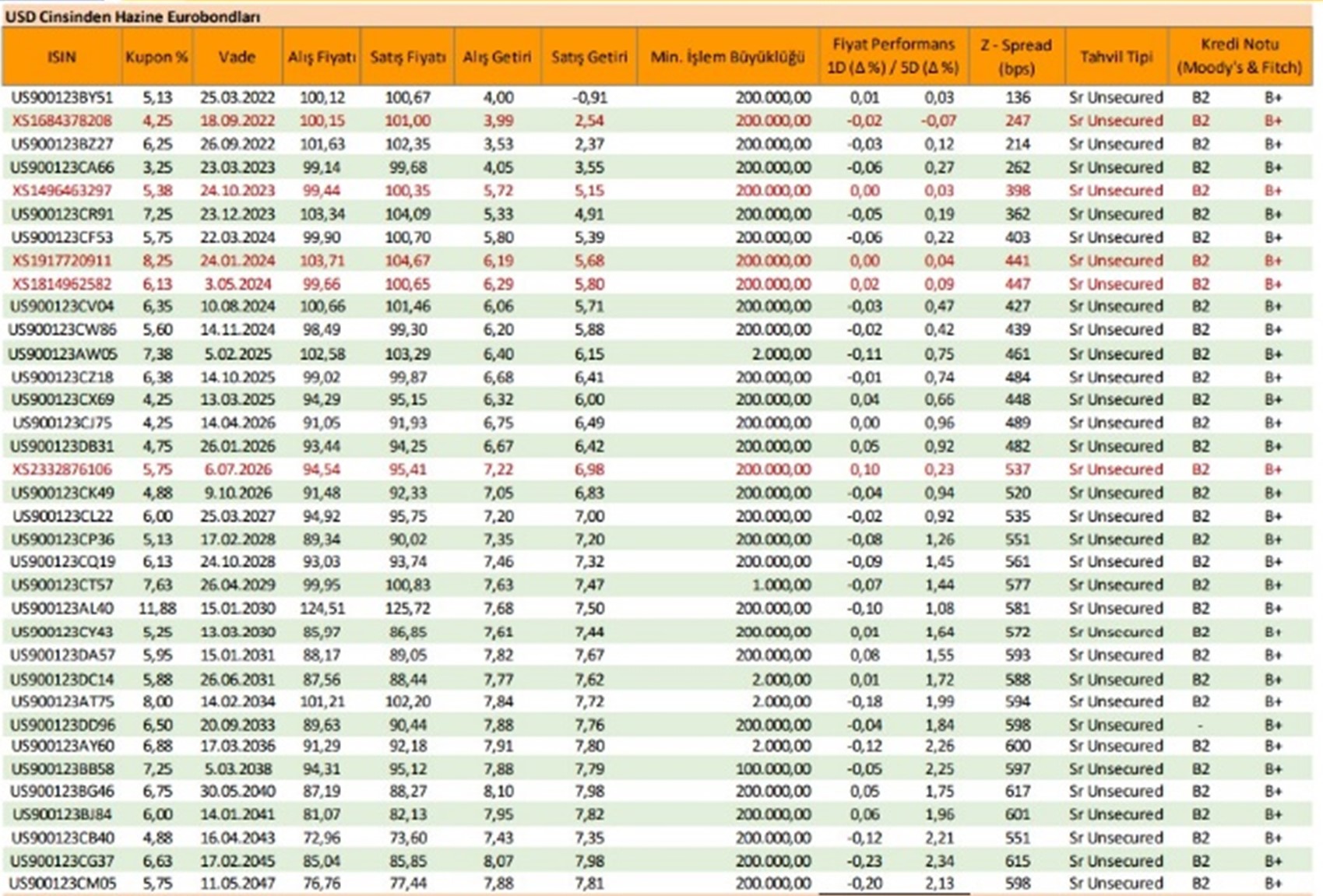

Dolar Cinsi Hazine Eurobond’larının Kupon/Getiri Değerleri

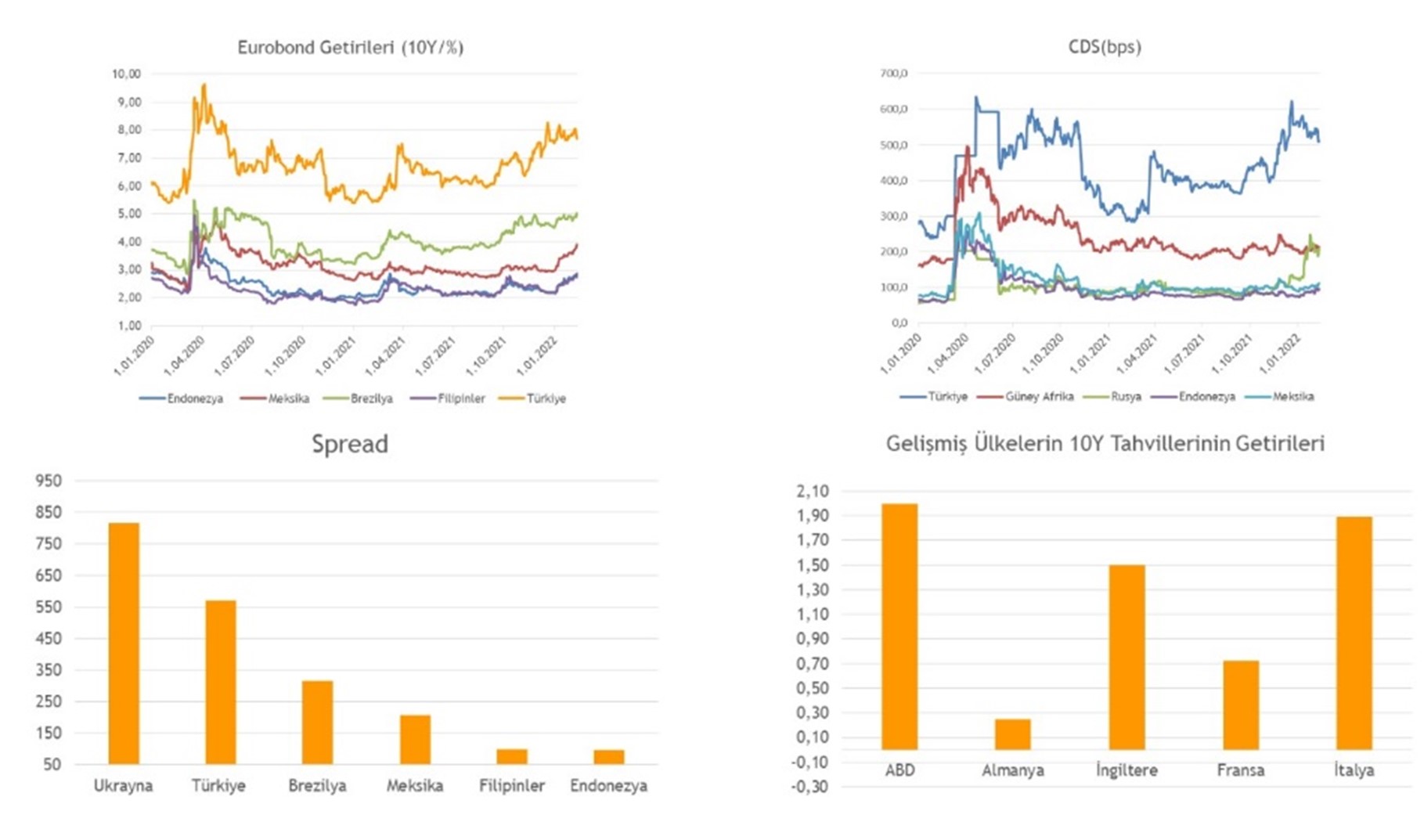

Venezüela ile Arjantin’i hariç tutacak olursak Ukrayna’dan sonra Türkiye 550 baz puan ile (%5.5) ABD tahvil getirisi üzerine en yüksek spread ödeyen ülke konumundayız.

Eurobond Piyasa Verileri

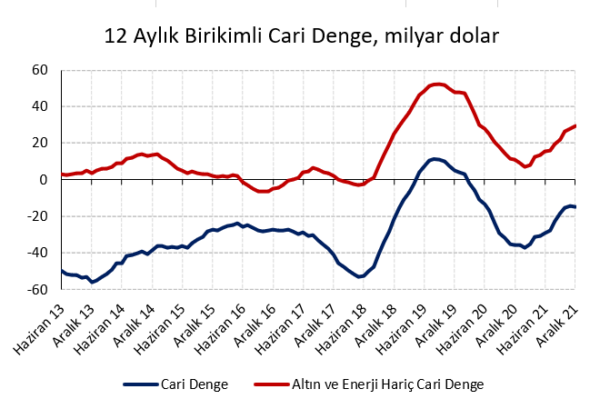

Türkiye’nin ülke risk primini aşağıya çekmeyi başaramaması durumunda bu düzeydeki yüksek borçlanma maliyetlerinin de aşağıya inmesi pek mümkün olmayacaktır. Özellikle 2016 yılından itibaren yükselen ülke risk primi 2021 yılı sonlarında tavan yapmıştı. Dış borç ortalama maliyetinin %5 düzeylerinde olduğunu varsayacak olursak toplam $453 Milyar brüt dış borç stokuna Türkiye $22 Milyar kadar bir faiz ödemesi yapmaktadır. Yabancılara aktarılan yıllık toplam borç faizi karşılığında cari açığımızı kapatmak (2021 $14.9 Milyar) için son yıllarda döviz kurunu 3-4 katına çıkarttığımız bedelin 1.5 katını her sene yurtdışına ödemekteyiz. Dış borç istatistikleri içerisinde yer alan bir diğer önemli ayrıntı da 2017 yılından bugüne kadar Özel sektörün döviz borcunu azaltıyor olmasına karşılık, devletin döviz borçlanmasına ağırlık veriyor olmasıdır. Geçtiğimiz 4 yılın sonunda özel sektör döviz borcunu $74 Milyar azaltırken, Devlet döviz borcunu $52 Milyar arttırmış bulunmaktadır.

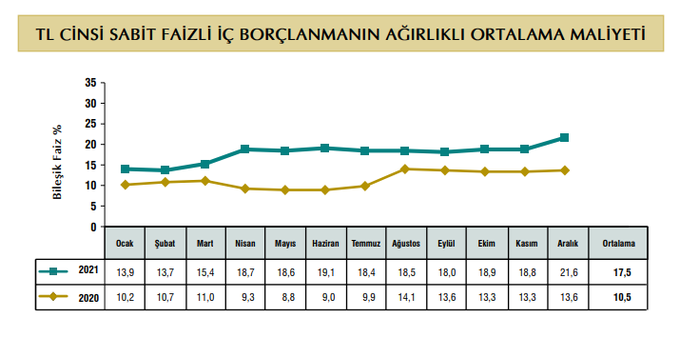

Ekonomi yönetiminde deneme yanılma yöntemleri ile yıllardır üst üste yapılmakta olan yanlışlıklar Hazine’nin görselinden de rahatlıkla anlaşılacağı üzere borçlanma maliyetlerini 1 yıl içerisinde %70’e yakın yükseltmiştir. Ekonomide yapılan 1 hatayı düzeltmek için bir sürü düzenleme, tebliğ, genelge, kararname çıkarmaya kalkışıldığında sebep-sonuç ilişkisi en baştan yanlış inanç yüzünden herhangi bir ekonomik düzelmeye yol açmamaktadır.

TL Cinsi Sabit Faizli İç Borçlanma Ortalama Maliyeti

Sonuç olarak AKP’nin iktidara geldiği 2002 yılında yaklaşık 52 Milyar TL civarında olan iç ve dış borç faiz ödemeleri 2017 yılından itibaren yükselen döviz kuru, yükselen faiz oranları ve başkanlık sisteminin arttırdığı ülke risk primi gibi unsurların birleşimi nedeniyle 2021 sonunda 180 Milyar TL’ye yükseldiğini görmekteyiz. Faiz maliyetlerini yükselten sebeplerde bugüne kadar belirgin bir değişiklik olmaması sebebi ile 2022 yılı sonunda iç ve dış borç faiz ödemelerinin en az 250 Milyar TL’ye yaklaşacağını beklemek mümkündür.

Son Söz: Nas Bahane Faiz Şahane