Erol Taşdelen: Bankalarda kar rekoru var ama huzur yok

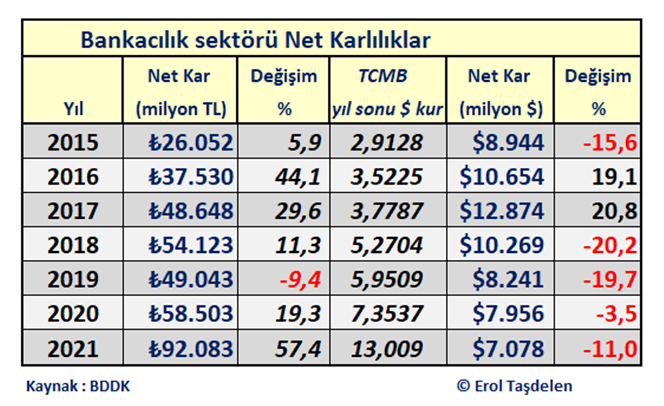

9 Mayıs 2022Bankacılık sektörünün dolar bazında bilanço ve karlılıkları hesaplandığında son dört yıldır kar artıramadığını daha önce yazılmıştı. Banka bilanço rakamlarında güncel kurların kullanması bilançoları daha gerçekçi ve güncel hale getirecektir. 2022’de uygulanmayan ve 2023’e ertelenen Enflasyon Muhasebesinin uygulanması ise bankalar için de daha gerçekçi bilançolar çıkaracaktır. Bankacılık sektöründe, 2015-21 döneminde yıl sonu kapanış kurlarına göre dolar bazlı karlılık esas alınsaydı aşağıdaki tablo ile karşılaşacaktık.

Pandemi döneminde banka kurlarının ortalama kur üzerinden düzenlemesi bilançoları rahatlatırken; 2022’de Bankaların imdadına Kur Korumalı Hesaplar ( KKH ) ve bu hesapların %17 faiz oranında sabitlemesi yetişti. KKH’lardan en çok karlı çıkan bankalar oldu.

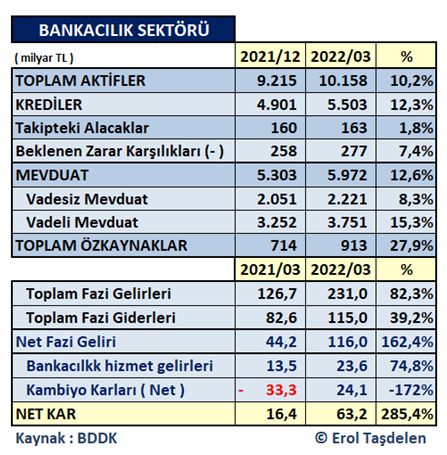

BDDK verilerine göre Bankacılık sektörü 2022 ilk çeyreğinde Toplam Varlıklarını 9,2 trilyon TL’den 10,1 trilyon TL’ye %10,2 büyüttü. 2021 sonunda 4,9 trilyon TL olan Kredileri %12,3 büyüyerek 5,5 trilyon TL’ye yükselirken; 5,3 trilyon TL olan Mevduatları da %7,4 büyüyerek 5,9 trilyon TL’yi aştı. Banka mevduatların %37’lik kısmı ise vadesiz mevduattan oluşuyor.

BANKALAR İLK ÇEYREKTE KAR PATLAMASI YAPTI

Bankacılık sektörü yukarıda verilen normal sayılabilecek büyüme sonucu Net Karlılıkta ise anormal şekilde kar patlaması yaptı. 2021 ilk çeyreğinde 16,4 milyar TL Net Karlılık açıklayan sektör 2022 ilk çeyreğinde % 285 büyüme ile 63,2 milyar TL karlılık açıkladı. 2021 yıllık bazda 92,9 milyar TL karlılık açıklandığı düşünüldüğüne 1 yılda ettiği karın % 68’ini üç ayda yapması dikkat çekti ve “bu nasıl oldu” sorusunu da kendiliğinden kafalarda oluşturdu.

BANKA KARLILIĞI NEREDEN GELDİ?

Bankacılık sektörünün 2022 ilk çeyrekteki karlığının nereden kaynaklandığına bakıldığında NET FAİZ GELİRLERİ’ndeki artış kendini gösteriyor. NET FAİZ GELİRİ kabaca bankaların kredilerden elde ettikleri gelirden ( ana gelir kredi faizleri ); mevduat için ödedikleri faizin mahsuplaştırılması sonucu arada kalan gelir demek. NET FAİZ GELİRİ’ndeki anormal artış da kredilerden elde ettikleri gelir artarken mevduat için ödedikleri maliyetin daha az artması anlamına geliyor. Bankalar 2021 ilk çeyreğinde 126,7 milyar TL Toplam Faiz Geliri elde ederken 2022 ilk çeyreğinde 231 milyar TL gelir elde etti. Karşılaştırılan döneme göre Faiz gelirlerini %82,3 artırmış oldular. Buna karşılık, Toplam Faiz Giderleri 2021 ilk çeyreğinde 82,6 milyar TL ilen 2022 de 115 milyar TL oldu ve % 39,2 arttı. Bu veriler sonucu, Faiz Gelir / Gider mahsuplaştırıldığında elde edilen NET FAİZ GELİRİ ise 2021 ilk çeyreğinde 44,2 milyar TL iken 2022 ilk çeyreğinde 116 milyar TL oldu. Başka bir ifade ile 71,8 milyar TL ve % 162,4 artmış oldu.

MENKUL DEĞERLERDEN ELDE EDİLEN FAİZ GELRİLERİ DİKKAT ÇEKTİ

Bankaların açıklamış Faiz Gelirlerinde içinde yer alan MENKUL DEĞERLERDEN elde edilen gelirler önemli yer tutuyor. 2021 ilk çeyreğinde Gelire Yansıtılan Menkul Değerlerden Alınan Faizlerden Gerçeğe Uygun Değer ( G.U.D ) faiz geliri 14,4 milyar TL iken 2022 ilk çeyreğinde 38,7 milyar TL’ye yükselmiş durumda. Ayrıca; bankaların İtfa Edilmiş Maliyeti Üzerinden Değerlenen Menkul Değerlerden Alınan Faiz gelirleri 2021 ilk çeyreğinde 10,9 milyar TL iken 2022 ilk çeyreğinde 31,6 milyar TL’ye yükselmiş durumda. Bankalar ana gelir artışının Net Faiz Gelirinden sağladılar ama ikinci gelir artışının da Menkul Değerlerden kazandığı anlaşılıyor. Medya’da sık sık Bankalar düşük faiz ile Merkez Bankasından para alıp Hazineye satıp yüksek ar ediyorlar söyleminin somutlaşmış hali de burada saklı.

BANKACILIK HİZMET GELİRLERİ NE KADAR ARTTI?

Bankacılık sektörünün ana gelir kalemlerinden olan Hizmet Gelirleri ise 2021 ilk çeyreğinde 13,5 milyar TL düzeyindeyken 10,1 milyar TL artarak 2022 ilk çeyreğinde 23,6 milyar TL seviyesine yükselmiş durumda. Bankaların Kredi Kartları aidat gelirleri, POS komisyonları, Sigorta ürünleri gibi gelirler bu bölümde yer alıyor.

KAMBİYO ZARARLARI KARLILIĞU DÖNÜŞTÜ, CEO’LAR HUZURSUZ

Bankalar 2021’de TL’nin değer kaybından ciddi Kambiyo zararı yazmışlardı. 2021 yılında ilk çeyreğinde sektör 33,3 milyar TL Kambiyo Zararı yapmıştı. 2022 yılı ilk çeyreğinde döviz kurlarının nispeten yatay gitmesi Kambiyo Karlılıklarında bankaların kontrolünü kolaylaştırdı ve 24,1 milyar TL Karlılık sağladılar.

ENFLASYON MUHASEBESİ ŞART OLDU

Enflasyon muhasebesi, parasal olmayan değerlerin, enflasyon düzeltmesinde dikkate alınacak tutarlarının düzeltme katsayısı ile çarpılması sonucunda, finansal tablonun ait olduğu tarihteki satın alma gücü cinsinden hesaplanması olarak tanımlanıyor.

2022 Nisan enflasyon oranları açıklandığında ÜFE’nin % 121,8 TÜFE’nin % 69,97’ye yükseldiği görüldü. Merkez Bankası 2022 yıl sonu Enflasyon tahminini %42,8 olarak revize etti. Demek ki kısa vadede enflasyon beklentisinde iyimserlik söz konusu değil. Enflasyonun yüksek olduğu dönemlerde firma dolayısı ile Banka Bilançolarının daha gerçekçi olması için ENFLASYON MUHASEBESİ ile düzeltilmesi gerekir. Türkiye’de 2001 krizinden sonra en son 2004 yılında bu yapılmıştı. Geldiğimiz noktada bunun tekrarlanması kendini dayatmaya başladı. Enflasyon Muhasebesi 2023’de uygulanması beklenmekte.

Banka bilançoların gerçek fotoğraflarının görülmesi için Enflasyon Muhasebesine tabi tutulması yerinde olacaktır. Yoksa açıklanan rakamların Enflasyondan arındırılmadan verilmesi kağıt üzerinde sanal rakamlar dışında bir ifadesi olmayabiliyor.

KARLILIK RASYOLARI DÜŞTÜ

Her sektörde olduğu gibi Bankacılık sektöründe de Karlılık Rasyoları çok önemli. 2021 sonunda Bankacılık sektörünün Dönem Net Karının / Toplan Ortalama Aktiflere oranı %1,32 idi. Bu oran 2022 ilk çeyreğinde yüksek karlılığa rağmen % 0,66’ya gerilemiş durumda. Dönem Net Karı / Ortalama Özkaynaklara oranı ise %15,48 ‘den %8,10’a düşmüş durumda. Açıklanan yüksek karlılıklarına rağmen Banka CEO’larının yüzünün niçin gülmediğinin nedeni de bu zaten.

ENFLASYON ve NPL KARLILIĞA TEHDİT

Bankalar TÜFE Endeksli Tahvillerden ciddi kar sağlıyor. Fakat Negatif Reel faiz orta uzun vadede banka karlılığını da tehdit eder. Orta uzun vadede yüksek enflasyon dönemlerinde bankalar da kaybedenler kulübüne dahil olur. Kamu otoritesinin ekonomiyi dengelemek için ortaya attığı Kur Korumalı Hesaplarda ( KKH ) %17 olarak sabitlenen faiz oraları daha önce de yazdığımız gibi bankaların işine geldi. Zira Nisan sonunda 800 milyar TL seviyesine gelen KKH’lar toplam vadeli hesapların %20 seviyesine ulaşmış durumda. Bu da bankaların faiz giderlerini ödemli ölçüde düşürmüş durumda. Bu mevduatlar %17’de sabitlenmemiş olsa bankalar en az %5 daha fazla faiz ödeme zorunda kalacaktı ve bu bankalara ilk çeyrekte aylık ortalama 2,5 milyar TL faiz gideri avantajı sağlıyor. İkinci çeyrekte bu avantaj aylık 3,5 milyar TL olacak; mevduatların ortalamada %37’lık kısmının vadesiz hesaplarda olduğu; mevduat kredi makasını bankalar lehine daha da açıldığını düşündüğümüzde bankalara kar avantaj 10 milyar TL’leri bulacak. Mevduat faiz maliyeti KKH’ler sayesinde ortalama faiz giderleri baskılanırken; Kredi Faiz oranları üzerinde bir yaptırım olmadığı için faiz gelir makası açıldı ve bu durum da banka karlılıklarının artmasına önemli katkı sağladı. Buna karşılık Takipteki Kredi Rasyosu ( NPL ) 2022 ilk çeyreğinde sektörde %2,86 olmasına rağmen yüzdürülen krediler sayesinde bu oranın baskılandığı biliniyor; zira, yapılandırılan sorunlu kredilerin oranının %15’leri geçmesi sektör için önümüzdeki süreçte en önemli tehditlerden olmayı sürdürüyor.

S&P Global Ratings bu yönde yayınladığı Raporda Türkiye için 2023’e kadar NPL oranının %9 olarak öngörüde bulunuyor. Bankacılık sektöründe vergi oranının %20’den %25’e çıkarıldığını da unutmayalım. Yıl sonunda bu karların ne kadarı bankalarda kalacak göreceğiz.

Erol TAŞDELEN – Ekonomist www.bankavitrini.com