Prof.Dr. Evren Bolgün

Doç. Dr. Evren Bolgün Yazdı: “Ekonomide Her Tercih Bir Vazgeçişi İçerir”

Faiz sebep enflasyon sonuç teorisini hatırlayacak olursak Sayın Cumhurbaşkanı Erdoğan Mayıs 2018 tarihinde İngiltere'ye gerçekleştirdiği üç günlük bir resmi ziyaret kapsamında Bloomberg International TV’de verdiği röportaj ile ilk ağızdan Dünya’ya ilan etmişti...

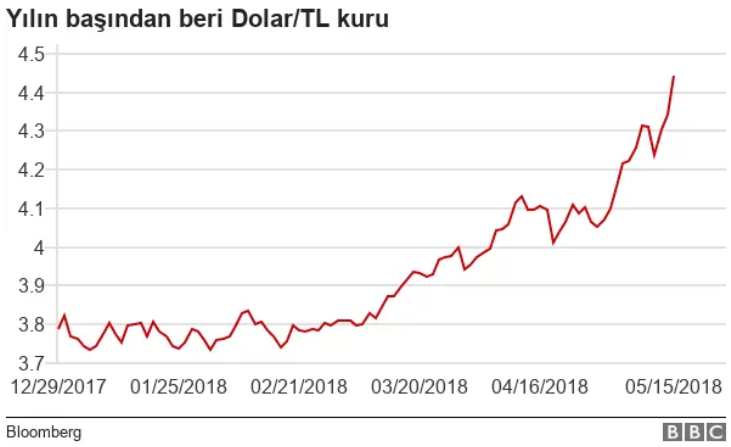

Faiz sebep enflasyon sonuç teorisini hatırlayacak olursak Sayın Cumhurbaşkanı Erdoğan Mayıs 2018 tarihinde İngiltere’ye gerçekleştirdiği üç günlük bir resmi ziyaret kapsamında Bloomberg International TV’de verdiği röportaj ile ilk ağızdan Dünya’ya ilan etmişti. 2018 yılına $/TL 3.70-3.80 aralığından başlamış iken röportajın yayınlandığı 18 Mayıs 2018 tarihinde $/TL 4.40 seviyesinin üzerine çıkarak yılbaşına kıyasla %20’ye yakın düzeyde bir yükseliş kaydetmişti.

A Conversation With Recep Tayyip Erdogan (Bloomberg International)

Sayın Erdoğan’ın konuşmalarının döviz kuru üzerindeki etkisi 2018 Mayıs-Haziran döneminde ortalama 40 kuruş civarında iken, sonrasındaki 2018 Temmuz-Ağustos döneminde ABD ile Türkiye arasında yaşanan Rahip Brunson krizi sırasında o dönemki ABD Başkanı Trump’ın Türkiye ekonomisini mahvefederiz ve Cumhurbaşkanına gönderdiği küstah mektup içerisindeki ifadelerinin de etkisi ile birlikte 90 kuruşun üzerine çıktığını gördük.

2019 Ocak – 2021 Ocak arasında geçirilen 2 yıllık dönemde ise, Cumhurbaşkanının beyanatlarının döviz kuru üzerindeki etkilerinin 2018 yılına kıyasla oldukça gerilediğini görmekteyiz. Şöyle ki 2019 Mart ayında yapılan ilk Belediye Seçimleri döneminde ekonomi ile ilgili olarak yapılan açıklamalar döviz kurunu 20 kuruşa yakın etkilemiştir. Ancak ikinci Belediye Seçimlerinden sonra döviz kuru üzerindeki etkinin 5-10 kuruş arasında hareket ettiğini söylemek mümkündür.

Fakat özellikle Mart 2021 tarihinde TCMB Başkanı Naci Ağbal’ın görevden alınması akabininde Cumhurbaşkanının yaptığı açıklamalar ile birlikte TCMB’nın bağımsızlığının fiilen ortadan kalkması ve politika faizine yönelik yapılan açıklamalar döviz kurlarında 60 kuruşun üzerinde bir hareket ile 2018 Ocak – 2021 Eylül arasında en yüksek döviz kuru hareketinin yaşandığını görmüştük.

2021 yılına $/TL 7,40’lardan başlayıp 18.00’i zorlayan ve yıl sonunda 12 seviyelerine inen Dolar/TL kurunun 1 yıllık seyrini, hangi açıklamalarla yükselip, hangi adımlarla düştüğünü geçtiğimiz günlerde BBC NEWS Türkçe servisi hazırladığı kısa bir video ile gayet net bir şekilde açıklamıştır.

Dolar/TL Kurunun 2021 Yılı Seyri

https://twitter.com/bbcturkce/status/1478413414368169984

Sayın Cumhurbaşkanının son 4 yıldır müteakip seferlerde söylemeye devam ettiği “Faiz Sebep Enflasyon Sonuçtur” düşüncesine geleneksel iktisat teorisi çerçevesinde katılmadığımı ifade etmek isterim.

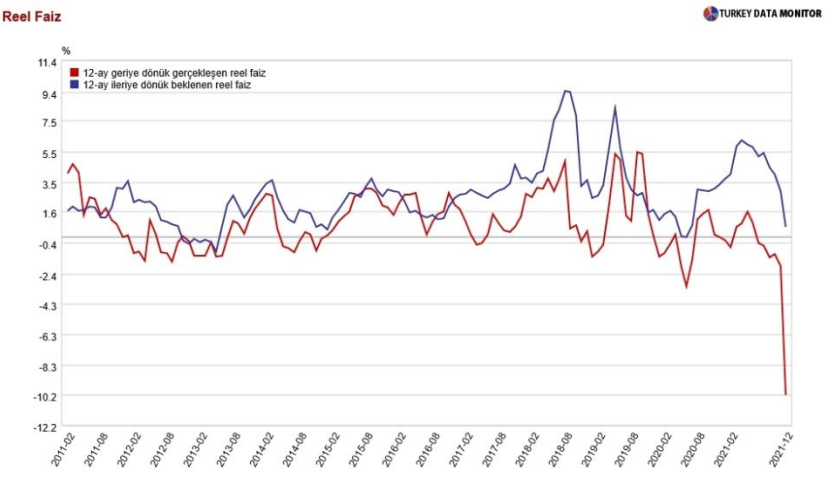

Geleneksel Faiz/Enflasyon teorisi 1940’lı yılların başlarında Amerika’lı iktisatçı Irving Fisher tarafından geliştirilmiştir. Teoriye göre nominal faiz oranını, reel faiz ve beklenen enflasyon oranı belirlemektedir. Yani Nominal Faiz oranı; Reel Faiz Oranı ile Beklenen Enflasyon Oranının toplamına eşittir. Uzun dönemde Reel Faiz Oranının sabit varsayılması yanlıştır. Zira Türkiye de son 10 yıl içerisinde yıllık gerçekleşen (ex-post) – %10.2 ile +%5.5 ve beklenen reel faiz (exante) oranlarının da -%0.3 ile +%9.4 seviyeleri arasında değiştiğini görmekteyiz.

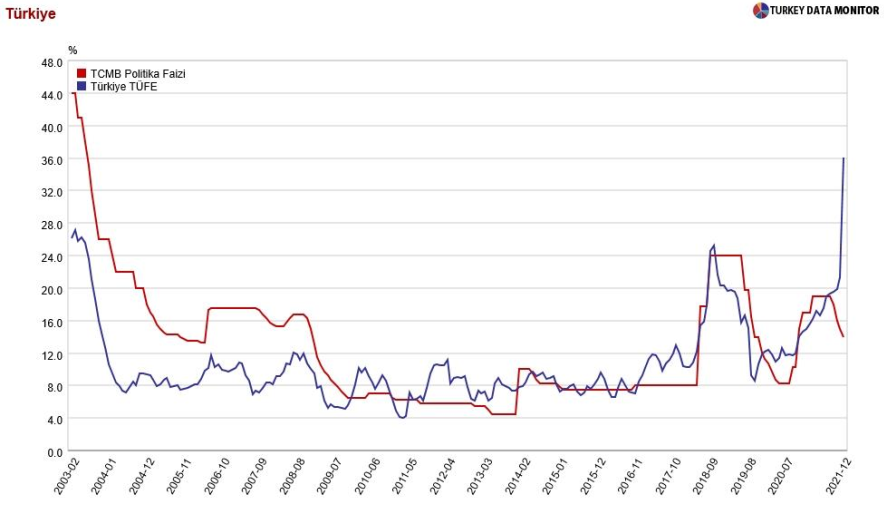

Reel faiz grafiğinden rahatlıkla anlaşılacağı üzere 2013 yılna kadar düşüş sergileyen reel faizler daha sonrasındaki dönemlerde birbirlerine yakın aralıklarda iniş çıkışlı bir seyir içerisinde hareket ettikten sonra özellikle 2017 yılından itibaren beklenen reel faiz ile gerçekleşen reel faiz farkının belirgin ölçüde açıldığını görmekteyiz. TCMB’nın uzun vadeli %5’lik enflasyon hedefinin anlamını yitirdiği bu dönemler içerisinde gerçekleşen enflasyonun ileriye dönük beklenen enflasyonun sürekli üzerinde olması sebebiyle yatırımcılar cezalandırılmakta olup, gerçekleşen enflasyonun altına çekilen politika faizi ile birlikte 2021 Eylül ayından itibaren gerçekleşen reel faiz seviyesinin -%10 düzeyinin üzerine çıktığını görmekteyiz.

Ayrıca 2021 Eylül ayından itibaren TCMB’nın 1 haftalık repo faizini %19 düzeyinden %14 seviyesine 500 baz puan düşürmesi ile birlikte T.C.Hazinesinin ihraç etmiş olduğu uzun vadeli 10 yıllık tahvil faizinde +650 baz puan kadar yükseliş ile %24 seviyelerine çıktığını görmekteyiz. TCMB’nın gevşek para politikası izlediği dönemde piyasa faizlerinin tam tersi yönde hareket etmesi ile sonucunda Merkez Bankası faizi de gösterge faiz olma niteliğini yitirmiş bulunmaktadır.

Yukarıda resmi veriler üzerinden hazırlanan görseller eşliğinde açıklamaya çalıştığım üzere Sayın Cumhurbaşkanın iktisadi açıdan halen sürdürdüğü söylemlerinde çok temel bir hata bulunmaktadır. Günümüzde bir ülkede nominal faiz seviyelerinde artış yaşanması durumu ilgili ülkenin geleceğe yönelik olarak beklenen enflasyon oranında artış yaşanmasına bağlı olarak gerçekleşmektedir. Burada nedensellik ilişkisi enflasyon’dan faiz’e doğru yaşanmaktadır.

Türkiye’de malum çift kur sistemi bulunmaktadır. Yani ekonomide yaşanan yoğun dolarizasyon eğiliminin (%65) geldiği nokta %50 TL – %50 Döviz yatırımı dağılımının son yıllarda döviz lehine daha fazla bozmuş durumdadır. Bu nedenle Türkiye’de döviz kurlarında yaşanan artış sonrasındaki ilk 3-4 ay içerisinde artış oranının büyük bir kısmını diğer aylarda da azalan ölçüde kalan kısmının 8 ay içerisinde enflasyona yansıdığını görmekteyiz. Ekonomik faaliyetler içerisinde döviz kurunun da son yıllarda ağırlığının artmış olması kur- enflasyon geçişkenlik etkisinin %40-%50 seviyelerine kadar yükselmiş olduğunu teyit etmektedir. Bu sebeple kur artışı bir dönem sonra enflasyonu, enflasyon artışı da aynı dönem içerisinde faiz artışını beraberinde getirmektedir. Öte yandan kur düşüşü enflasyon düşüşünü o da faiz düşüşü ortamını sağlamaktadır. 2020 Kasım ayında Naci Ağbal’ın TCMB başkanlığına getirilmesi ile beraber TCMB’nın kısa vadeli faizleri arttırması ile birlikte enflasyon beklentilerini düşürmesi ve orta uzun vadeli TL cinsi tahvil faizlerinin düşürülebildiğini de hep birlikte gözlemledik.

Peki bu noktada sizce ABD merkez bankası neden enflasyonu düşürmek için kısa vadeli faizlerini yükseltir? Dolar neticede Dünya’da rezerv paradır, Türkiye’deki gibi ABD’de çift paralı bir ekonomik sistem bulunmamaktadır. Ancak ana kural burada enflasyon yükseliyor ve ileriye dönük olarak beklentiler de yükseliş hareketinin kalıcılığını destekliyor ise, merkez bankası kısa vadeli faizini yükseltmek suretiyle ekonomide yaşanan talep artışının önünü keserek ekonomik soğumaya geçişi tercih ederek paranın maliyetini yükseltmektedir. Kısa vadeli çıkarlar için uzun vadeli gelecekteki kazanımlar düzgün işleyen ülkelerde söz konusu olmamaktadır. Merkez bankasının resmi kısa vadeli faiz oranlarını indirerek enflasyonu düşüremezsiniz. Enflasyon düşmediği taktirde de piyasalardaki faiz oranlarında da düşüş göremezsiniz aynı zamanda ileriye dönük olarak enflasyon beklentileri de alınan yanlış kararlardan dolayı olumsuz etkilenerek yatırım, istihdam, büyüme gibi makro ekonomik trendler negatif etkilenir.

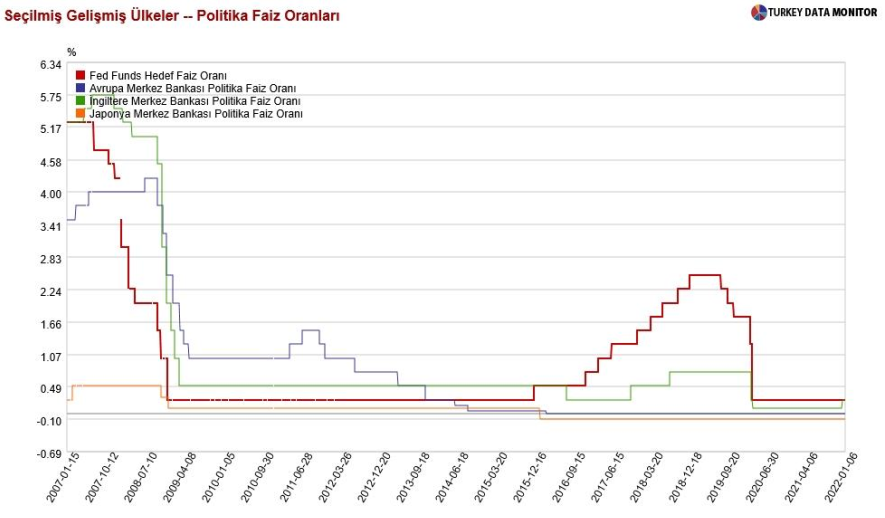

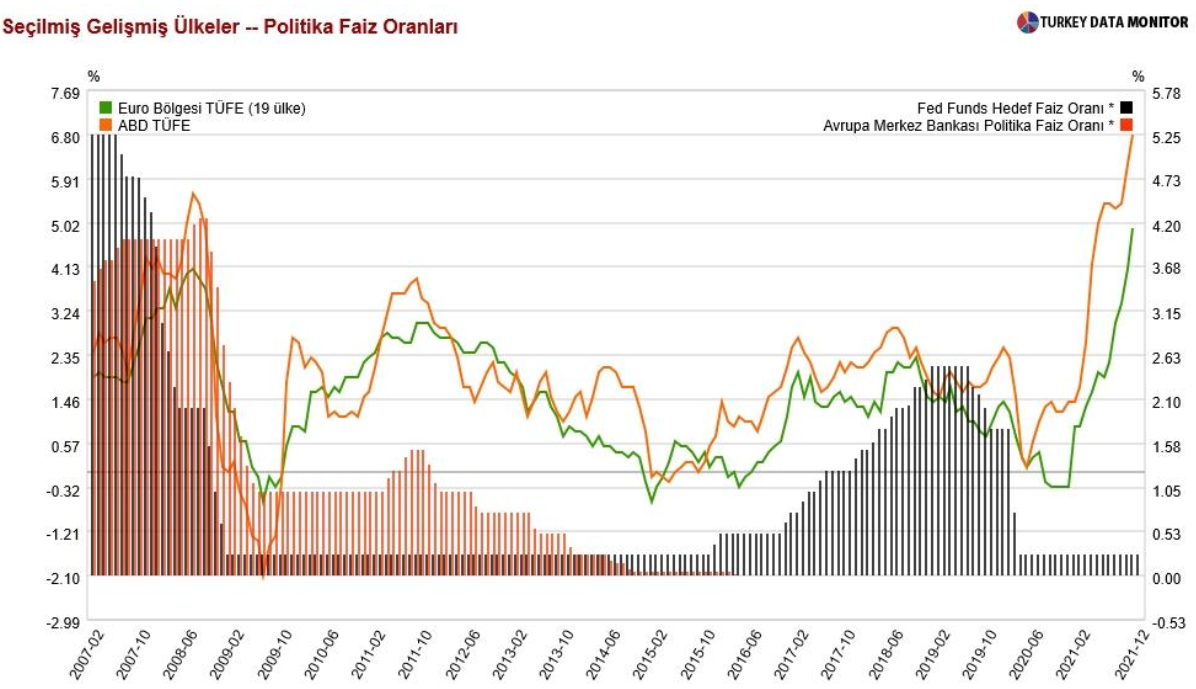

Cumhurbaşkanının “Faizi düşürürsek Enflasyon da düşecektir” şeklindeki Neo-Fisherian söylemin perde arkası 2008 yılındaki ABD kredi krizi süresince yaşanan iktisadi tartışmalara dayanmaktadır. O dönemde ABD ekonomisinde resesyon ve deflasyonist etkilerden ekonomiyi olabildiğince koruyabilmek için FED uzun bir süre “Negatif Reel Faiz” uygulamasına geçmiştir. Parasal gevşeme paketleri ile birlikte ABD’de reel faizler -%4 ile – %5 seviyelerine kadar geriye çekilmiştir. Aynı dönem içerisinde ABD Merkez Bankasının izlediği para politikası uygulamasına Avrupa Birliği, İngiltere Merkez Bankaları da katılarak ekonomilerini resesyonun yıpratıcı etkilerinden korumak üzere 2008-2015 yılları arasında yoğun mesai harcamışlardır. Hatta ABD Merkez Bankası FED 2017 yılında kısa bir süreliğine de olsa kısa vadeli faiz oranlarını %2.5 seviyelerine kadar yükselterek parasal sıkılaştırma hamlesine geçmeyi denemiş bulunmaktadır.

The Neo-Fisher Effect in the United States and Japan

https://www.nber.org/papers/w23977

2009 ve 2010 yıllarında birkaç uluslararası akademisyen nominal faiz oranları ile enflasyon oranları arasında pozitif bir ilişki olduğunu savunan makaleler yazmışlardır. İlgili akademisyenlerin tezlerine göre nominal faiz oranları “0” olduğunda (Türkiye’de nominal faiz hiçbir dönemde sıfır olmamıştır!) Faiz artışları Enflasyonu arttırmaktadır. Ancak burada nominal faizdeki sıfır denkliği, ilgili ülke ekonomisindeki beklenen enflasyon seviyesinin %1.5 – %2 arasında olması halinde reel faizin de -%1.5 ile -%2 arasında seyretmesi halinde faiz dengesi 0 seviyesi etrafında dolaşması hedefine göre işletilmiştir. Amerika’da enflasyon düştükçe FED enflasyon beklentilerini %2 hedef seviyesinde belirlemeye devam ederek yıllarca para politikasının enflasyon üretmediğini gözlemleyerek sürdürmüştür. Yani FED’in manşet enflasyonu %2’lik uzun vadeli enflasyon hedefine doğru gerçekleşmeyeceğine olan piyasanın inancı neticesinde FED faizleri düşürdükçe piyasa da enflasyon beklentilerini düşürmüştür. Böylelikle faiz ile enflasyon arasındaki doğrusallık ilişki varsayımını oluşturan iktisadi görüşler ortaya çıkmıştır. Dolayısı ile o tarihlerde bahsi geçen ülkelerde küresel kredi krizinin ekonomilerde yaratmış olduğu deflasyonist ortam içerisinde hareket edilirken FED’in kısa vadeli faizleri %0-%0.25 arasında uzun süre tutmasının deflasyona yol

açacağı Neo Fisherian görüşü savunan bir takım iktisatçılarca savunulmuştur. FED kısa vadeli faizlerini yükseltecek olursa enflasyonda yükselecek dolayısı ile ekonomide deflasyonist bir ortam oluşmayacak şeklinde bir tezi ortaya atmışlardır.

Böylece 2008/09 yıllarında ABD’de ve 2010/15 yılları arasında Avrupa Birliği ülkelerinde yaşanan küresel kredi krizinden kaynaklanan resesyonist ekonomik ortam neticesinde her iki küresel Merkez bankası bilanço genişleme hamleleri ile birlikte faizleri hızla sıfır seviyesinin altına indirmiştir.

Türkiye’de son yıllarda gerçekleşen manşet enflasyonun yüksek çift haneli seviyelerde %36.1olduğunu görüyoruz. Dolayısı ile son yıllarda konu sebep sonuç Türkiye’de edilen faiz enflasyon söyleminin halihazırda iktisadi hiçbir geçerliliği bulunmamaktadır.

Peki son yıllarda siyasilerden yapılan açıklamalar döviz kurunu neden bu kadar yüksek etkiliyor olabilir?

Çünkü Türkiye’de fiilen Türkiye Cumhuriyet Merkez Bankasının bağımsızlığı kalmamıştır. Türkiye’de Dünyanın enflasyonu en yüksek ilk 10 ülke listesi içerisinde ön sıralarda yer alıyor. Merkez bankasına yönelik faiz indireceğine dair yapılan baskı veya iletişim eninde sonunda önden yüklemeli veya yüklemesiz faiz indirim sonucunu da beraberinde getiriyor. Ancak faizlerin manşet enflasyonunda oldukça altına çekildiği 2020 yaz aylarındaki gibi dönemlerde döviz kurlarının yükselişi karşısında uzunca bir süre para politikası tepki vermemektedir. Döviz kurlarındaki artış kontrol çıktıktan sonra ancak bu sefer de Merkez Bankası faiz oranlarında tedrici bir şekilde yüklü faiz artışları ile kur artışının önünü kesmeye çalıştığını görmekteyiz.

Muhalefetin son 2 yıldır TCMB’nın döviz rezervlerindeki $128 Milyarın nasıl harcandığını sorgulayan söylem geliştirdiğini görüyoruz. Sayın Erdoğan’ın açıklamaları ile yükselen döviz kurlarına karşılık kamu bankaları ile TCMB’nın döviz kuru artış hızını törpülemek için gösterdikleri döviz satım müdahalelerini nasıl değerlendirmek gerekir?

2019 ve 2020 yıllarında TCMB’nın yaklaşık ortalama 6.30 TL döviz kuru üzerinden satış yapılan $128 Milyarlık döviz rezervinin $58 Milyara yakın bir kısmının döviz kurunun yükselmemesi için kur kontrolü amaçlı bir şekilde piyasaya döviz satışı için kullanıldığını biliyoruz. Reel sektör firmalarının döviz açık pozisyonlarını kapatmaları da bu dönemde hızla sürmüştür. $37 Milyarlık kısmının Cari Açığın finansmanı için kullanıldığını, $16.5 Milyarlık bölümünün Hazinenin Dış Borç Geri Ödemeleri için kullanıldığını ve Türkiye’den de yaklaşık $16,5 Milyar kadar da Portföy Yatırımı çıkışı (BİST & DİBS) olduğunu gördük.

Kamu Bankaları üzerinden geçtiğimiz yıllarda döviz kurunu kontrol etmek üzere yapılan bu müdahalelerin başarılı olmadığını 6.30 ortalama dolar satış maliyetlerinin bugün 14.00 seviyelere yaklaşan dolar kurundan görebilmekteyiz. İktisat literatüründe çok iyi bilinen “İmkansız Üçleme” (Impossible Trilemma) hipotezine göre; sermaye hareketlerinin serbestliği, sabit döviz kuru ve bağımsız bir para politikası uygulaması aynı anda var olamaz.

Şayet bir ekonomide sermaye hareketleri serbest ise, aynı zamanda sabit döviz kuru rejimi uygulanıyorsa o zaman da bağımsız para politikası uygulamak söz konusu olamaz.

Ancak bir ülke ekonomisinde sermaye hareketleri denetim altında ise, o ülke sabit döviz kuru rejimini uygulanabileceği gibi bağımsız para politikası da uygulayabilir.

Sonuç olarak iktisat tarihinde yıllar öncesinde denenmiş ve tez olmuş bu kaideleri yıllardır tekrar tekrar deneyerek farklı sonuç beklemek aptalca düşünce üretmekten başka bir şey olmamaktadır.

Negatif reel faiz yüksek enflasyon, yüksek döviz kuru, yüksek ihracat, yüksek büyüme, yüksek istihdam şeklinde son aylarda ifade edilen ekonomi politikasının ekonomi içerisinde kesimlere etkileri ne şekilde olacaktır?

Reel sektör bilançolarını açık döviz pozisyonları sebebiyle orta-uzun vadede olumsuz etkileyerek bilançolarındaki kambiyo zararlarının yükselmesine, hammadde ve ara mamül maliyetlerinin yüksek oranda döviz cinsinden (%70-%80) oluşması sebebi ile kredi kullanımlarının artmasına dolayısı ile finansman maliyetlerinin artmasına ve sonunda da işletme sermayelerinin erimesine yol açmaktadır.

Hanehalkının artan döviz kurlarının bir dönem sonrasında enflasyona yol açması sebebi ile alım güçlerinin düzenli olarak azalmasına sebep olmaktadır. (Bankalarda sınırlı sayıdaki DTH mudi sahipleri hariç)

Kamu kesimi son yıllarda iç piyasadan döviz cinsi borçlanma eğilimini yükseltti. Döviz kurlarındaki düzenli yükselişler kamu kesimindeki gelir-gider dengesini olumsuz yönde etkileyerek herhangi bir ekonomik sıkıntı durumunda mali gevşeme potansiyel seviyesini aşağıya çekmektedir. Ayrıca kur korumalı vadeli TL mevduat ürününün de Hazine’ye önümüzdeki dönemde ilave mali bir yük getireceği açıktır.

Türkiye’nin 2020 yılı sonu itibarıyla Brüt $450 Milyar tutarında Dış Borcu bulunmaktadır. Dolar kurundaki 100 kuruş’luk kalıcı bir artış dış borç maliyetinin 450 Milyar TL yükseltmektedir. 2021 yılı başındaki $/TL’nin 7.40 seviyesini göz önüne aldığımızda son 1 yıl sonunda dollar kurunda yaşanan artış 660 kuruş düzeyine çıkmıştır.

Döviz kurunun uzun vadedeli performansı ile ilgili olarak bundan sonrasında ne beklenebilir? Döviz kurunun performansı TCMB’nın kararlarını ne şekilde etkileyecektir?

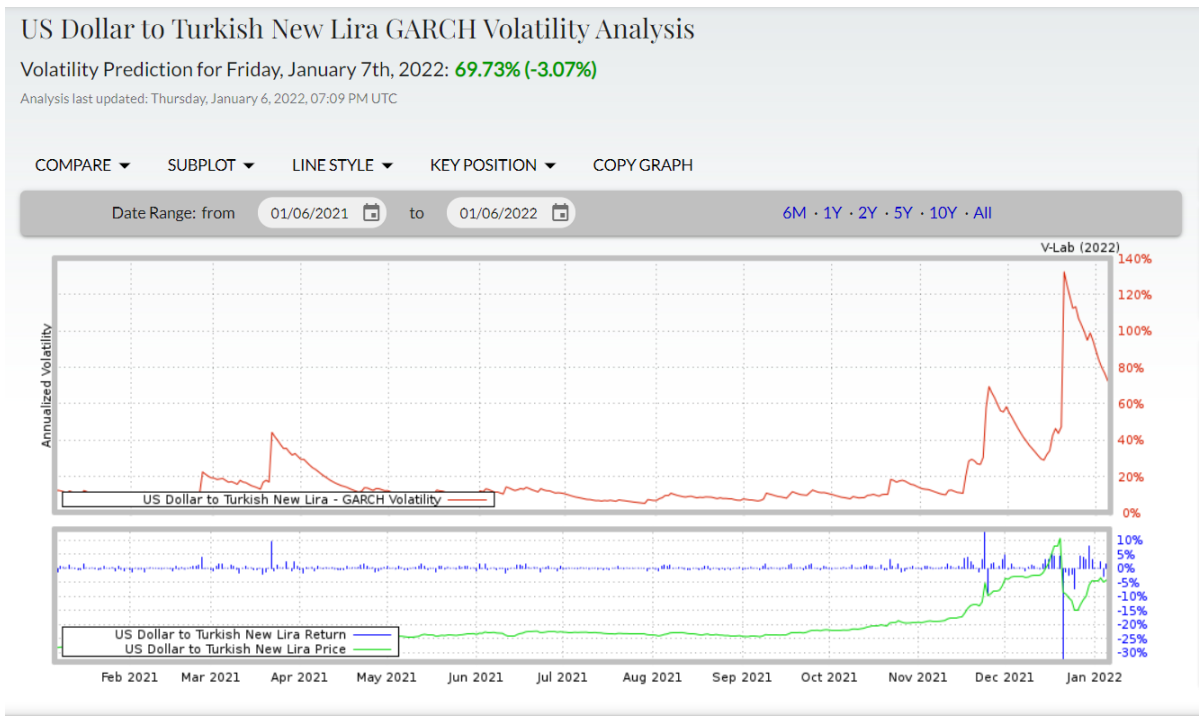

Halihazırda 1 aylık oynaklık seviyesi %70 olan bir para biriminde ileriye dönük seviye tahmini yapmak karanlık bir odada kara kedi aramak gibi olacaktır. Ancak oynaklık seviyesinin 20 Aralık’tan itibaren düşmekte olduğunu da söyleyebilirim. Türk Lirasındaki oynaklık seviyesinin düşüyor olması iyi bir gelişme olmakla birlikte geçmişteki ortalama %10-%15 seviyelerinden halen çok uzakta bulunmaktayız.

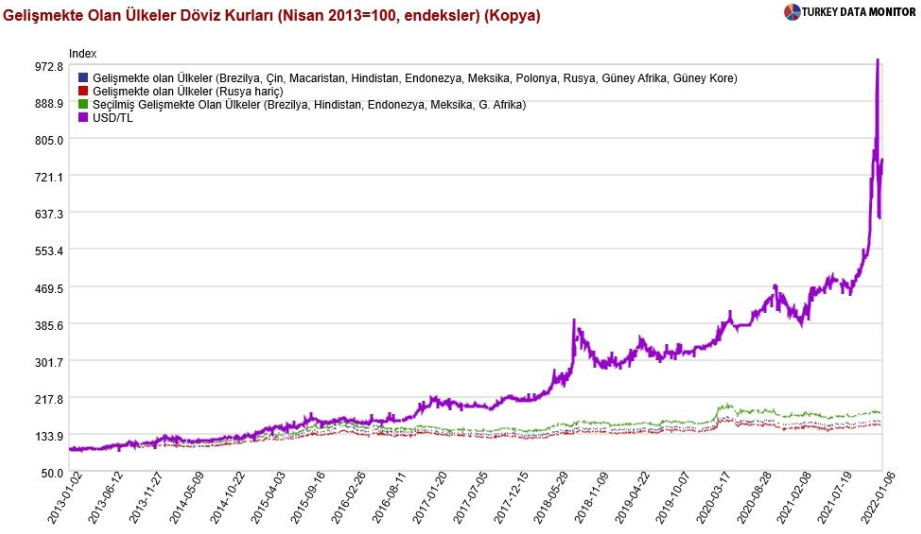

Son olarak 2016 yılının ikinci yarısından itibaren başlayan TL’deki değer kaybının 2018 yılı ikinci yarısından itibaren çok şiddetlendiğini gözlemlemekteyiz. 2003 = 100 şeklinde endekslenerek yıllardır hesaplanan Reel Efektif Döviz Kuru Nisan ayı itibarıyla 47.82 seviyelerine kadar 34 yılın en düşük seviyesine gerilemiştir. Ayrıca Türk Lirasının 2013 yılından itibaren yaşadığı düşüş trendi özellikle 2016 yılının ikinci yarısından itibaren gelişmekte olan ülkeler grubundan olumsuz yönde ayrışarak farklı bir patikaya doğru evrildiğini gözlemlemekteyiz. Bu eğilim 2018 Temmuz ayından itibaren serbest düşüş şeklinde enflasyonun 2 katına yaklaşan düzeylerde yıllık döviz kuru artışlarıyla bugünlere kadar gelmektedir.

Genel Seçimlerin 2023 yılı 18 Haziran’da yapılması durumunda TL’deki değer kaybındaki ana trendi değiştirecek çok olumlu bir gelişme görmüyorum. Dolayısı ile zaman zaman TL’de geçici değerlenmeler olabileceği gibi orta-uzun vadeli görünümün enflasyonu tek haneli seviyelere kalıcı bir şekilde düşüremediğimiz taktirde değişmesinin de mümkün olmadığını düşünüyorum.

Bu aşamada TCMB’nın elinde çok fazla yapabileceği bir araç kalmadığını görüyorum. Swap hariç net döviz rezervlerinin yaklaşık -$56 Milyar seviyesinde hareket ederken TCMB politika faizine göre gerçekleşen reel faiz seviyesinin %16 seviyesinde iken ve kısa vadede enflasyon yükseliş beklentisi söz konusu iken TCMB’nın piyasanın gerisinde kalmasını beklememiz çok doğal bir gerçektir.

Para Analiz platformunda yazmaya başladığım bu dönemde okuyucuların yeni yıllarını kutlar, sağlıklı ve huzurlu bir sene geçirmelerini temenni ederim.

Doç. Dr. Evren BOLGÜN