Genel

LOGO YAZILIM: Prim potansiyeli yüzde 44. Öneri: AL

LOGO için 12 aylık hisse başı hedef fiyatımızı 52TL’den 69TL’ye yükseltiyor ve hisse için AL tavsiyemizi yineliyoruz. Son üç ayda…

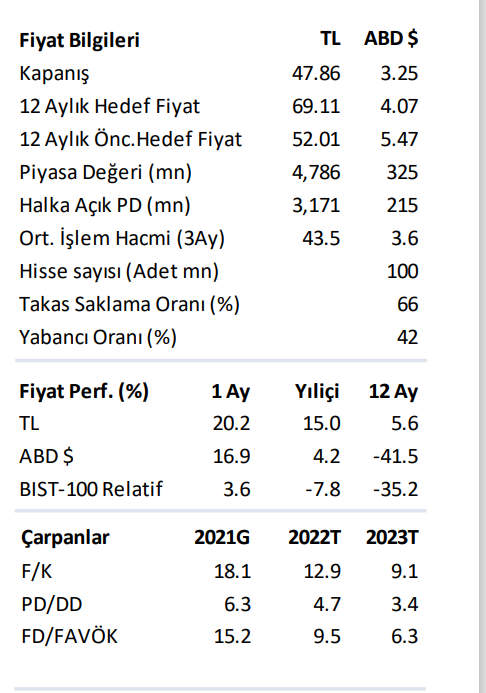

LOGO için 12 aylık hisse başı hedef fiyatımızı 52TL’den 69TL’ye yükseltiyor ve hisse için AL tavsiyemizi yineliyoruz. Son üç ayda piyasanın %5,4 altında performans gösteren hissenin, i) güçlü 2022 beklentileri, ii) yüksek tekrarlayan oranı, iii) yüksek görünürlük ve büyüme potansiyeli sunan kontör satışlarının devam eden güçlü ivmesi ve iv) hızlı büyüyen KOBİ’lere yönelik ERP çözümleri pazarındaki lider konumu düşünüldüğünde gözden kaçırıldığını düşünüyoruz. Hisse 2022 tahminlerimize göre 9.5x FD/FAVÖK ve 12,9x F/K çarpanları ile uluslararası benzerlerine kıyasla yaklaşık %41 ve %47 iskonto ile işlem görüyor.

Güçlü pazar konumlanması

Logo, penetrasyonun düşük olduğu KOBİ’lere yönelik Türkiye Kurumsal Uygulama Yazılımları pazarında lider oyuncudur. Logo, i) 35 yılı aşkın sektör deneyimi ile güçlü marka adı, ii) yerel piyasa mevzuatlarına ve KOBİ’lerin ihtiyaçlarına en uygun şekilde hitap eden kapsamlı/kullanıcı dostu ürün teklifleri, iii) geniş satış ağı ve yüksek karlılık sağlayan 800’den fazla iş ortağı ve iv) kanıtlanmış kurum içi Ar-Ge yetenekleri ile küresel rakiplerine kıyasla sahip olduğu maliyet avantajları ile cazip pazar dinamiklerinden yararlanmak için oldukça iyi bir konuma sahiptir.

Tekrarlayan gelirlerin toplam faturalı gelirler içerisindeki payını 2016’daki %48’den 2021’de %62’ye çıkarmayı başaran Logo’nun, işletmelerin bulut tabanlı çözümlere adoptasyonunun artacağı beklentisi ile önümüzdeki beş yıl içinde bu oranı daha da artırarak %66’ya yükselteceğini öngörüyoruz. Logo bu dönüşüme LEM, kullan öde, SaaS abonelik modelleriyle öncülük ediyor.

Buna ek olarak, Şirket’in dikeylerde genişleme stratejisi ile desteklenen çapraz satış fırsatlarının ve Romanya operasyonunun devam eden sağlam katkısının (EUR bazında %6-7’lik ciro büyümesini sürdürülebilir buluyoruz), ileriye dönük olarak Logo’nun karlı büyümesini destekleyeceğini düşünüyoruz.

Sürdürülebilir büyümeyi destekleyen e-devlet çözümleri segmentindeki en büyük oyuncu

Devletin 2013 yılından itibaren uygulamaya koyduğu zorunlu e-fatura gibi uygulamalar, Logo için yeni ve çekici bir büyüme alanı yarattı. Hatırlatmak gerekirse, E-defter, e-arşiv, e-irsaliye gibi uygulamaların zorunlu hale getirilmesi gibi birçok değişiklikle birlikte 2013 yılında 25 milyon TL olan e-fatura gelir sınırını, 2016 yılında 10 milyon TL’den 2020’de 5 milyon TL’ye düşürülmüştü. Böylece, Logo’nun kontör gelirleri, 2016 ve 2021 yılları arasında yıllık ortalama %56 büyüme kaydetti ve 2021 yıl sonu itibariyle bu gelirlerin tekrarlayan gelirler içerisindeki payı %37’ye ulaştı.

Yüksek enflasyonun reel olarak gelir eşiklerini etkin bir şekilde düşürdüğü dikkate alındığında, bu güçlü ivmenin orta vadede de devam edeceğini öngörüyoruz. Kontör tüketiminin aynı zamanda, enflasyona paralel fiyat artışları ve artan ekonomik aktivite ile desteklenmesini bekliyoruz.

Ayrıca, hükümetin devam eden e-dönüşüm girişimleriyle de bu alandaki büyüme desteklenmeye devam ediyor

Yeni tebliğe göre 1 Temmuz 2022 tarihinden itibaren geçerli olmak üzere e-fatura gelir eşiği 5 milyon TL’ye, belirli sektörlerdeki şirketler için ise 1 milyon TL’ye düşürüldü. E-arşiv zorunluluğu ise önceki 30 binin üzerindeki fatura sınırından 5 binin üzerindeki faturalara genişletildi. Ek olarak yıllık cirosu 10mn TL’yi aşan şirketlerin e-irsaliye düzenlemesi zorunlu hale getirildi (önceki limit 25mn TL ve üzeriydi).

Bu son düzenleme değişikliğinin konsolide bazda satışlara etkisinin önceki değişikliklere göre nispeten sınırlı olması beklense de, son 3 yılda kullanıcı sayısı önemli ölçüde artan mikro KOBİ segmentine yönelik bir saas çözümü olan Logo İşbaşı satışlarını destekleyebilir.

Güçlü 2022 beklentileri

Logo, 2022 için yıllık bazda %74 büyüme ile 1333mn TL ciro (Türkiye’den 860mn TL ve Romanya’dan 445mn TL), yıllık %59 büyüme ile 456mn TL FAVÖK ve 417mn TL vergi öncesi kar (+%39) beklentisi paylaştı. 2022’de Logo Türkiye’nin FAVÖK rakamının yıllık bazda %71 artarak 339mn TL’ye ulaşması bekleniyor. FAVÖK marjının ise 2021’deki %40 seviyesinden %39’a gerilemesi öngörülüyor.

Total Soft’un FAVÖK rakamının yıllık bazda %44 artarak 138mn TL’ye ulaşması hedefleniyor. Marj tarafında ise 2021’de ulaşılan %37’lik yüksek bazın, 2022’de %31 seviyesine düşmesi bekleniyor. Covid sonrası kurumların hızlanan dijitalleşme süreci, tekrarlayan gelirlerin yüksek payı, enflasyonun üzerindeki fiyat artışları, Romanya operasyonlarında TL’deki değer kaybıyla desteklenen sağlıklı proje kazanımları ve yeni kanallarının geliştirilmesi, ve güçlü bilanço yapısı sayesinde, Yönetimin 2022 beklentilerinin kolayca ulaşılabilir olduğunu düşünüyoruz.

Buna göre, Şirket’in 2022’de %59 FAVÖK ve %41 net kar büyümesi kaydedeceğini tahmin ediyoruz. Romanya kolunun marjlarındaki normalleşme ve enflasyonist baskıların Logo Türkiye marjları üzerindeki hafif olumsuz etkisi ile 2022’de beklenen marj daralmasının ardından, artan ölçek ekonomileri ve operasyonel kaldıraç ile marjların uzun vadede kademeli olarak artacağını öngörüyoruz.

Riskler

- i) ekonominin yavaşlaması , ii) rekabetteki artış iii) Romanya operasyonunun proje kazanımlarının azalması olarak sıralanabilir.

İş Yatırım şirket raporudur

Consus Enerji’nin halka arzına SPK’dan onay geldi!

Ak Yatırım: Borsa’da Nisan’ı seven sektörler

Gedik Yatırım’dan Yeni Hisse Önerileri…