Borsa

Kardemir Ukrayna Savaşından karlı çıkacak

Çelik fiyatları, Rusya’nın Ukrayna’ya karşı savaşından kaynaklanan arz sıkıntısı nedeniyle zirve seviyelerine yükseldi. 2021’deki yıllık %80 artışın ardından, çelik fiyatları Rusya-Ukrayna krizinin etkisiyle yılbaşından bugüne %35 arttı...

Çelik fiyatları, Rusya’nın Ukrayna’ya karşı savaşından kaynaklanan arz sıkıntısı nedeniyle zirve seviyelerine yükseldi. 2021’deki yıllık %80 artışın ardından, çelik fiyatları Rusya-Ukrayna krizinin etkisiyle yılbaşından bugüne %35 arttı. Rusya ve Ukrayna, dünyanın önde gelen çelik ve hammadde sağlayıcılarıdır. 2021 yılında, iki ülkeden yapılan çelik ihracatı, küresel çelik ticaretinin yaklaşık %10’unu oluşturarak yaklaşık 45 milyon ton seviyesinde gerçekleşti. Hammadde tarafında, Rusya dünyanın en büyük beşinci demir cevheri üreticisiyken, Ukrayna yedinci sırada gelmektedir.

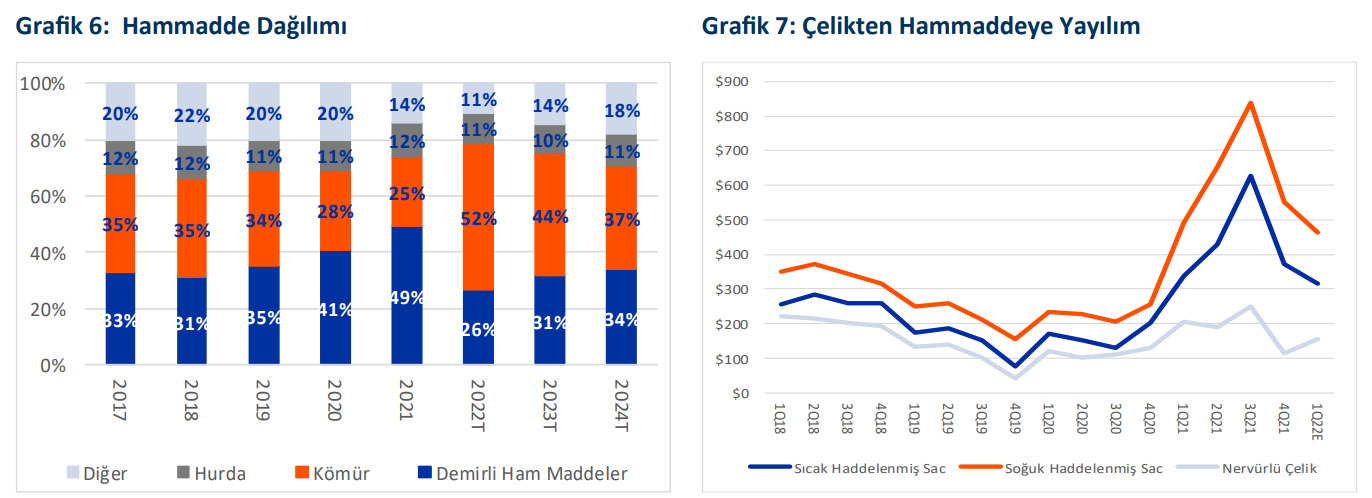

Ancak kontrolden çıkan hammaddeler çelik üreticilerinin tadını kaçırdı. AB ve ABD’nin Rusya’ya uyguladığı ekonomik yaptırımların yanı sıra Ukrayna’nın Odessa Limanı’ndaki operasyonlarını durdurması; tüm kargo sevkiyatlarının durmasına ve hammadde fiyatlarında keskin bir artışa neden olmaktadır. Nitekim çelik üretiminde birincil hammadde olan demir cevheri, kok kömürü ve hurda fiyatları yılbaşından bugüne kadar sırasıyla %20 %70ve %42 arttı.

Rusya-Ukrayna çatışmasının Türk çelik üreticileri üzerindeki etkisi nedir? Türk çelik sektörüAB’ye ve MENA ülkelerine çok ihracatını arttırma fırsatı elde edecek. Nitekim AB’nin yaptırım kararları çerçevesinde Rusya’ya tanınan kotaların kaldırılmasının ardından, kotalar mevcut ülkelere orantılı olarak dağıtılmış ve Türkiye’nin çelik ihracatı kotalarında %15’lik bir artış sağlanmıştır. 2021 yılında Türkiye’nin 6,25 milyon ton olan kotası baz alınarak revize edilen kota, Nisan ayı başından itibaren 7,25 milyon tona ulaşacak. Elbette yükselen enerji ve hammadde fiyatları, üretim maliyetlerinin artması ve kâr marjlarının daralması tehdidi de mevcut. Tırmanan kömür fiyatlarının yanı sıra, yüksek petrol fiyatları da artan navlun maliyetleri nedeniyle marjlar üzerinde baskı oluşturmaktadır. Çelik ve hammadde fiyatlarını tahmin etmek zor olsa da, normalleşmenin 4Ç22’de başlayacağını öngörüyoruz.

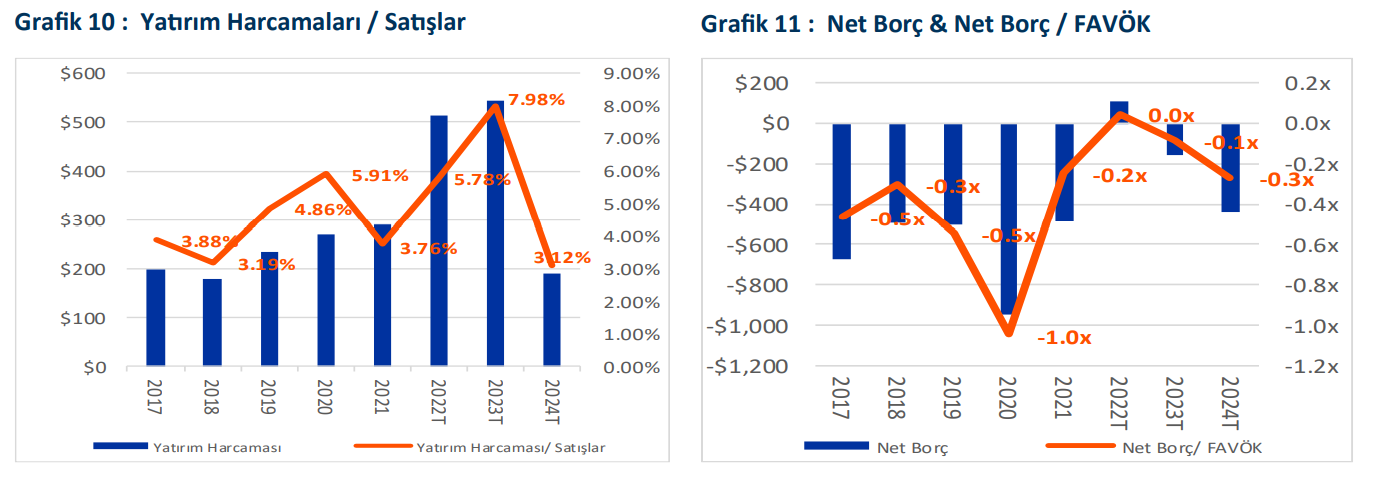

Fırtına sonrasına kadar hammadde envanterini garantileyen üreticilerde karlılık daha yüksek olacak. Türk çelik üreticilerinin kontrat satış fiyatları ile spot çelik fiyatları arasında 1.5-2 aylık bir gecikme var. Öte yandan, genel olarak iki aylık stok seviyeleri nedeniyle hammadde alım fiyatları ile spot fiyatları arasındaki gecikme 3,5 – 4 aya kadar uzanmaktadır. Erdemir hammadde ihtiyacı için iki aylık stok seviyesi politikasına bağlı kalırken, Kardemir 5 aylık kok ihtiyacını temin ederek mevcut yüksek kok fiyatlarına karşı iyi bir konumda. Kardemir, 5 aylık kok ihtiyacını garantilemesi nedeniyle bu rekor fiyat seviyelerinde kok tedarik etmeyi planlamamaktadır. Ayrıca Kardemir, demir cevheri ihtiyacının %70’ini yurt içi piyasadan yıllık sözleşmeli TL bazında fiyatlar ile tedarik ederek uluslararası demir cevheri spot fiyatlarındaki istikrarsızlığa karşı korunmaktadır.

Tercihimiz Kardemir. Hem Erdemir hem de Kardemir, talepteki keskin toparlanmanın getirdiği çelik satış fiyatlarındaki artış sayesinde 2021’de tarihsel olarak en yüksek FAVÖK marjları ve yüksek ton başına FAVÖK seviyelerini elde etti. Erdemir’in son bir yılda Kardemir’e göre daha yüksek performansı göz önüne alındığında, gecikmeli normalleşmenin çelik fiyatlarındaki olumlu etkisinin Kardemir’in hisse fiyatından daha çok Erdemir hisse fiyatına yansıdığını düşünüyoruz. Ayrıca, Kardemir’in mevcut emtia fiyat şoklarına karşı nispeten daha iyi konumlandığını düşünüyoruz.

Riskler. Küresel ekonominin artan stagflasyon riski üzerine çelik talebindeki daralmanın, çelik fiyatlarında beklenenden daha erken normalleşmenin, hammadde tedarikinde aksamanın, enerji maliyetlerinde daha fazla artışın, Rusya-Ukrayna savaşının beklenenden uzun sürmesi nedeniyle hammadde fiyatlarının beklenenden yüksek olmasının ve Rusya’ya uygulanan genişletilmiş yaptırımlarının sektörün ana risk faktörlerini oluştuğunu düşünmekteyiz.

Erdemir

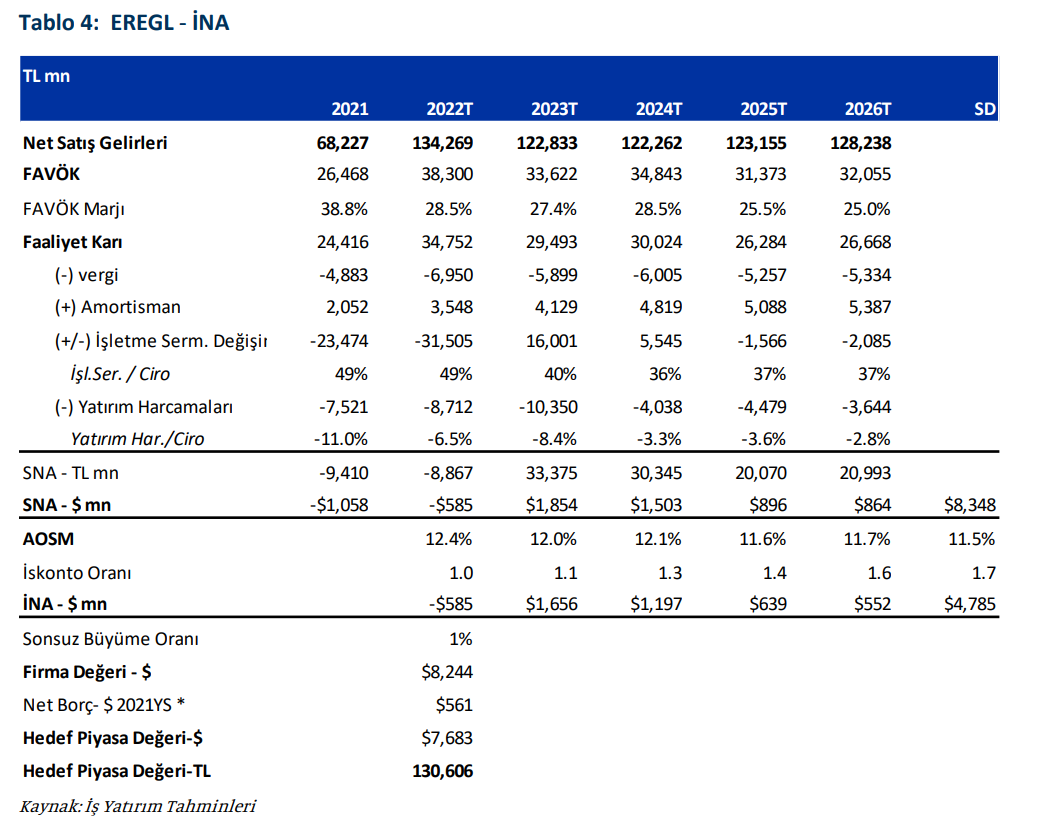

Çelik fiyatı varsayımlarındaki yukarı yönlü revizyon nedeniyle EREGL için hisse başına hedef fiyatımızı önceki 29.8TL’den 38.7TL’ye revize ediyoruz. Çelik fiyatlarında normalleşme gerçekleşeceği beklentisiyle birlikte Erdemir’in ton başına gelirlerinin 2022 yılında %13 artacağını ancak 2023 yılında %25 düşeceğini tahmin ediyoruz. Bununla birlikte, hisse için %15’luk sınırlı yükselme potansiyeli, pahalı çarpanları ve bir yıllık güçlü hisse performansı göz önüne aldığımızda TUT tavsiyemizi koruyoruz. Hisse senedi, BIST’-100’ü yılbaşından bu yana %16 geride bırakırken, geçtiğimiz bir yılda %80 oranında geride bıraktı. EREGL, yurtdışı emsallerinin sırasıyla 5,8x F/K ve 3,8x FD/FAVÖK ortalamasına kıyasla 2022T için 5,1x F/K ve 3,3x FD/FAVÖK ile sınırlı iskontoyla işlem görüyor. Şirketin 22 Mart’ta %12,3 temettü verimine işaret eden15,6 milyar TL temettü ödediğini hatırlatmak isteriz.

Erdemir’in 2021’deki %94 KKO’na benzer şekilde, satış hacmini yıllık bazda sadece %2 arttırarak 2022 yılı için toplam 8,4 milyon ton satış hacmine ulaşmasını bekliyoruz. Şirketin gelirlerinin, esas olarak ton başına gelir tahminimizdeki %13’lük artış nedeniyle, yıllık %16 artarak 2022’de 8.86 milyar ABD Dolarına ulaşması bekliyoruz. Erdemir’in sözleşmeli satış fiyatları ile spot çelik fiyatları arasında iki aylık bir gecikme olduğunu bir kez daha hatırlatmak isteriz. Öte yandan Erdemir’in satın aldığı hammadde fiyatları ile spot fiyatları arasında 3.5-4 aylık bir gecikme mevcut. Genel olarak Erdemir, üretim faaliyetlerini iki aylık stok oluşumuyla yürütmektedir. Şirketin, çelik fiyatlarına kıyasla hammaddelerdeki (esas olarak kok kömürü) daha keskin artış nedeniyle, 2022’de yıllık %15 düşüşle 2,5 milyar ABD doları FAVÖK ve 10.3 puanlık marj erozyonuyla %28.5 FAVÖK marjı yaratmasını bekliyoruz. Sonuç olarak, ton başına FAVÖK’ün 2022’de 356 ABD doları/tondan yıllık %15 düşüşle 301 ABD doları/tona gerileyeceği hesaplanmıştır. Şirketin net karının 2022’de yıllık %13 düşüşle 1,52 milyar ABD dolarına düşeceğini öngörüyoruz. Erdemir’in 2021’de 490 milyon ABD doları olan net nakdinin, zayıf FAVÖK yaratımı, 575 milyon ABD dolarlık yatırım harcaması ve hammadde fiyatlarındaki şiddetli artış nedeniyle işletme sermayesi gereksinimlerindeki artış nedeniyle 2022’de 107 milyon ABD dolarlık net borç pozisyonuna dönüşeceğini tahmin etmekteyiz.

Kardemir

Çelik fiyatı varsayımlarındaki yukarı yönlü revizyon nedeniyle KRDMD için hisse başına hedef fiyatımızı önceki 16.04 TL’den 22.61 TL’ye yükseltiyoruz. Kardemir’in ton başına satış gelirlerinin 2022’de %31 artmasını ancak 2023’te çelik fiyatlarında oluşacak normalleşme beklentisine paralel olarak %27 düşmesini öngörmekteyiz. EREGL ve uluslararası emsallerine kıyasla derin iskontolu çarpanları ve %48’lik yüksek artış potansiyeli nedeniyle KRDMD hisseleri için AL tavsiyemizi koruyoruz. KRDMD hisseleri, BIST-100’ü yılbaşından bu yana %40, geçtiğimiz son bir yılda ise %46 oranında üzerinde performans gösterdi. 2022T için F/K’si 3,8x ve FAVÖK’ü 1.9x olan KRDMD, yurtdışı emsallerine göre sırasıyla %34/%51 ve EREGL’e göre %27/%43 oranında iskontolu işlem görmektedir.

Raporun Kaynağına Buradan Ulaşabilirsiniz

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

İş Yatırım