Ertelenmiş vergi gelirinin desteğine rağmen beklentilerin altında net kar

Arçelik yılın 3. çeyreğinde, piyasa ortalama beklentisi olan 406 milyon TL ve beklentimiz olan 393 milyon TL’nin altında yıllık bazda %48,5 düşüşle 336 milyon TL net kar açıkladı. Şirketin bu dönemde kaydettiği 677,3 mn TL’lik ertelenmiş vergi gelirinin desteğine rağmen, Arçelik’in net karı beklentilerin altında kaldı. Şirket bu dönemde 1,578 milyar TL’lik net finansman gideri kaydetti. Finansman giderindeki yükseliş de net karı baskıladı. Şirketin faaliyet giderleri yıllık bazda %104,6 yükselirken, faaliyet giderlerinin net satışlara oranı yıllık bazda 1,8 puan artışla %22,8’e yükseldi.

Satış gelirleri beklentilerle uyumlu

3Ç22’de net satış gelirleri, bizim beklentimiz olan 34,271 milyar TL’nin ve piyasa ortalama beklentisi olan 34,158 milyar TL ile uyumlu olarak yıllık bazda %88,8 çeyreklik ise %6,0 artarak 34,255 milyar TL seviyesinde gerçekleşti. Devam eden maliyet baskısı ve talepteki düşüşe rağmen, TL’deki değer kaybı ve ürün fiyatlarındaki yükselişler gelir artışını destekledi. Batı ve Doğu Avrupa’da da tüketici talebinde daralma hızlanırken, geçen yılın aynı döneminde toplam satışlar içerisindeki payı %30 olan Batı Avrupa’nın payı bu çeyrekte %25’e geriledi. Toplam satışlar içerisindeki payı %30 olan yurt içi satışlar ise yıllık %88 çeyreklik bazda %4 artış gösterdi. Yılın 3. çeyreğinde Arçelik’in toplam yatırım harcaması ise 1,801 milyar TL düzeyinde gerçekleşti.

Piyasa beklentileriyle uyumlu operasyonel karlılık

Arçelik 3Ç22’de, piyasa ortalama beklentisi olan 2,907 milyar TL’ye paralel ve beklentimiz olan 2,972 milyar TL’nin %1,9 altında yıllık bazda %65,5 artışla 2,915 milyar TL FAVÖK açıkladı. Artan maliyetlerin ve EUR/USD paritesindeki düşüşün devam etmesine bağlı olarak çeyreksel bazda daralan brüt kar marjının FAVÖK üzerinde baskısına rağmen, bir önceki çeyreğe göre operasyonel gider/satış oranında gözlenen iyileşme FAVÖK marjındaki artışı destekledi. 3. çeyrekte şirketin FAVÖK marjı çeyreksel bazda 125 baz puan artış gösterdi. Güçlü tahsilat sayesinde Net İşletme Sermayesi/Satışlar oranı bu çeyrekte %26,3 olarak gerçekleşti.

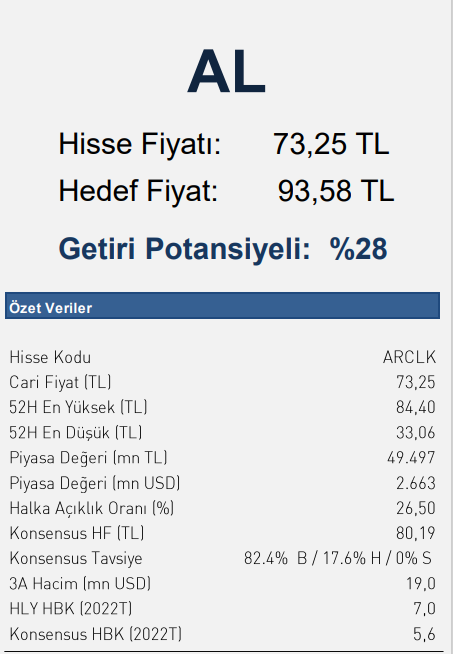

12 aylık hedef fiyatımız olan 93,85 TL’yi koruyoruz

Operasyonel karlılığın beklentimize paralel gelmesine karşın, net dönem karının ertelenmiş vergi gelirlerinin katkısına rağmen beklentilerin altında kalması nedeniyle 3. çeyrek finansal sonuçlarının hisse performansına yansımasını “sınırlı negatif” olarak değerlendiriyoruz. 3. çeyrek finansal sonuçlarının ardından, Arçelik için 12-aylık hedef fiyatımız olan 93,85 TL’yi ve ‘AL’ olan tavsiyemizi sürdürüyoruz. Arçelik’in 2022’de yıllık bazda %89 artışla 128,740 milyar TL ciro açıklayacağını öngörüyoruz. FAVÖK tarafının ise 2022’de %97 artışla 13,488 milyar TL seviyesinde gerçekleşmesini öngörürken; ana ortaklık net kar tahminimiz ise 2022 için 4,732 milyar TL seviyesinde bulunuyor.

Arçelik’in şirket satın alımlarını, önümüzdeki dönemler için üretim kapasitesini ve ihracat payını destekleyici unsurlar olarak değerlendirmeye devam ediyoruz.

Halk Yatırım şirket değerlendirme raporu

Yapı Kredi Yatırım piyasa stratejisi: Yolları Olmayan Ye

İş Yatırım’dan Tekfen Holding için ‘AL’ tavsiyesi

AL: TAV’ın Ana Ortaklık Net Dönem Karı Beklentilerin Üzerinde