Piyasa

ABD 10 yıl vadeli devlet tahvili getirisi 5 yıllık rekor kırdı

Wall Street’te Pazartesi işlemlerinde tüm dünya için dolar borçlanma göstergesi olarak kullanılan 10 yıl vadeli ABD devlet tahvili getirisi 2018’den…

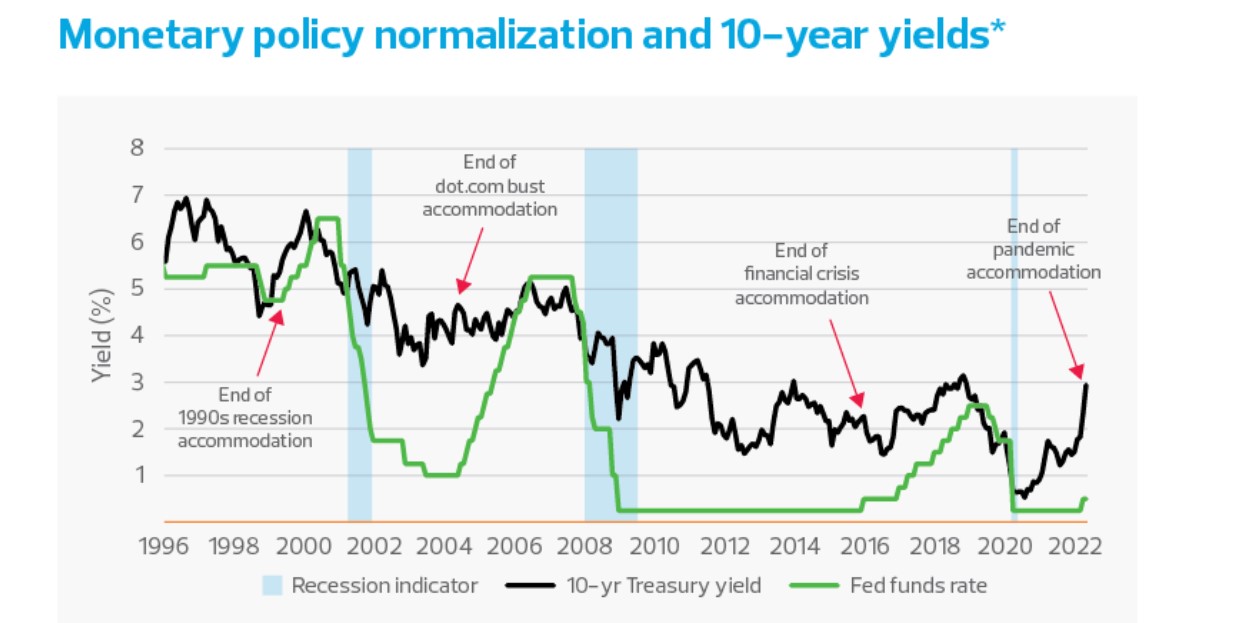

Wall Street’te Pazartesi işlemlerinde tüm dünya için dolar borçlanma göstergesi olarak kullanılan 10 yıl vadeli ABD devlet tahvili getirisi 2018’den bu yana ilk kez %3’ü aştı. ABD 30 yıl vadeli DİBS’in getirisi ise %3.044’e fırladı. Salı sabahı Asya işlemlerinde 10 yıl vadeli getiri %2.987. Tahvil pazarında satış Fed’in Çarşamba akşamı FOMC toplantısında politika faizini en az 50 baz puan yükselteceği kaygısını yansıtıyor. Anketlere göre halen %0.25 düzeyine olan politika faizi yıl sonunda %2.25-2.50 bandına yükselecek.

ABD uzun vadeli faizlerinde yükseliş, diğer majör devlet tahvillerini de etkiledi. Alman 10 yıl vadeli DİBS’in getirisi %0.967. Japonya’da BoJ’in getirdiği üst limit yüzünden devlet tahvilinin faizi sadece %0.225.

S&P500 ve Stoxx600 tahvil faizlerine olumsuz tepki vermedi—henüz. Velakin, Türkiye’nin de dahil olduğu MSCI Gelişmekten Olan Piyasalar (GOP, Ülkeler = GOÜ) Hisse Endeksi Pazartesi gecesi %0.54 değer yitirdi. Latin Amerika borsaları ve FX ABD tahvil faizindeki artışa olumsuz tepki verdi. MSCI Latin Amerika Hisse Endeksi %2.5 düşerken, Brezilya reali ve Meksika pezosu dolara karşı sırasıyla %1.63, ve %0.6 gerilediler. Salı sabahı dolar/TL güne off-shore işlemlerinde 14.89 düzeyinde başladı.

CNBC.com’a konuşan uzmanlara göre, 10 yıl vadeli DİBS’de %3 getiri düzeyi kritik bir psikolojik direnç. Bir kez daha aşılması halinde, sıradaki destek %3.25’te.

Investing.com yazarı Michael Cramer’e göre:

“ABD’de faizlerin artmasıyla birlikte, hisseler göreceli bazda daha pahalı hale geldi. Geçtiğimiz 10 yılda, S&P 500’ün 10 yıllık tahvil faizine kıyasla değerini ölçmenin en iyi yöntemlerinden biri S&P 500’ün temettü verimiydi. Bu değerleme aralığı istikrarlı bir şekilde piyasalardaki tepe ve dipleri işaret etti.

Bu ilişkide kayda değer bir değişimin olmadığını varsayarsak, farkın artık açılmaya yer bırakmayacak bir noktaya geldiğine inanabiliriz. Bu da ya 10 yıllık tahvil faizinin düşmesi, ya da S&P 500’ün temettü veriminin yükselmesi gerektiği anlamına geliyor. Ancak geçmişte, genellikle düşen S&P 500 oldu ve bu da temettü verimini yükseltti.

2008 mali krizinden sonra, farkın %1 ya da üzerine açılmasının ardından S&P 500’ün bir gerileme yaşamadığı tek zaman, 2014’tü. Diğer her dönemde, hisseler zirvelerden ciddi gerilemeler yaşadı ve bu da nihai olarak endeksin temettü veriminin yükselmesine yol açtı. Buna 2010, 2011 ve 2018’de tanık olduk. Aynı şeyin 2022’de de yaşanıp yaşanmayacağını göreceğiz, ancak farkın daralması için temettü veriminin yükselmesi oldukça mantıklı”.

ABD tahvil getirilerinin yükselmesi Dolar Endeksi’ni de 20 yıllık zirvesine doğru itiyor. Financial Times’e göre, ABD tahvil faizlerinin yükselmesi dünya ekonomisi için de tehlike teşkil ediyor. Çin’de imalat sanayi PMI 2ci kez daralma bölgesinde kaldı. IMF ve Dünya Bankası bahar raporlarında 2022-2023 global büyüme öngörüleri kayda değer ölçüde aşağı revize edildi. Yavaşlayan büyüme tüm ülkelerin hisse senetleri için olumsuz bir gelişme.

Doç Dr. Baki Demirel: Fed tek başına enflasyonu önleyemez

Gelişmekte Olan Piyasa FX Çin’e yenik düştü

Özlem Karakullukçu – Arda Ural: ABD’de ekonomik görünüm ve Fed’in faiz kararı analizi