Döviz

ABD’de güçlü istihdam verisi ardından bu hafta TÜFE verisinde neleri izleyeceğiz?

ABD’de Perşembe günü eylüle ait TÜFE enflasyonu verileri gelecek ve Fed’in kasım toplantısında yapacağı faiz artışı miktarını belirlemesinde bu verinin…

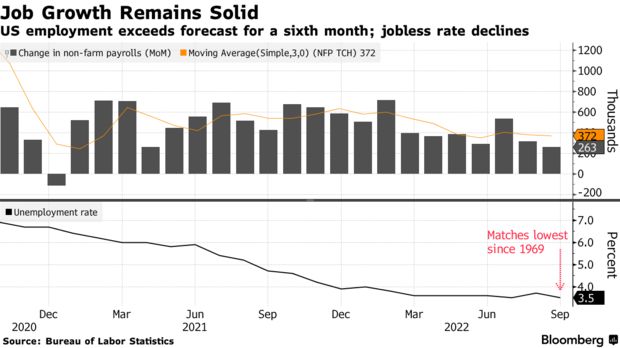

ABD’de Perşembe günü eylüle ait TÜFE enflasyonu verileri gelecek ve Fed’in kasım toplantısında yapacağı faiz artışı miktarını belirlemesinde bu verinin detayları önemli. Çalışma Bakanlığı’nın Cuma günü Eylül ayında yayınladığı iş raporunun, yetkililerin faiz artışları için daha fazla alana sahip olduğunu göstermesi ardından TÜFE detayları daha da büyük önem taşıyacak. ABD ekonomisi geçen ay 263.000 yeni iş ekledi. Bu seviye önceki ayın açıklanan rakamlarına kıyasla ılımlı olsa da, işsizlik oranı %3,7’den %3,5’e düştüğü için enflasyonda talep baskılarının devam ettiğini gösteriyor. Bu da yatırımcıların FOMC üyelerinin beklenenden daha erken parasal sıkılaştırmadan uzaklaşabileceği yönündeki umutlarını azalttı.

En son istihdam raporu, Federal Rezerv’in agresif faiz oranı artışlarına rağmen ekonominin güçlü devam ettiğini gösterirken, şimdi piyasanın tonunu belirlemek için dikkatler enflasyonla ilgili bir sonraki okumaya yöneldi özetle.

Şimdi, önümüzdeki aylarda Fed’den neler beklenebileceğine dair daha fazla işaret için gözler Perşembe günü yayınlanacak Eylül Tüketici Fiyat Endeksi raporunda olacak.

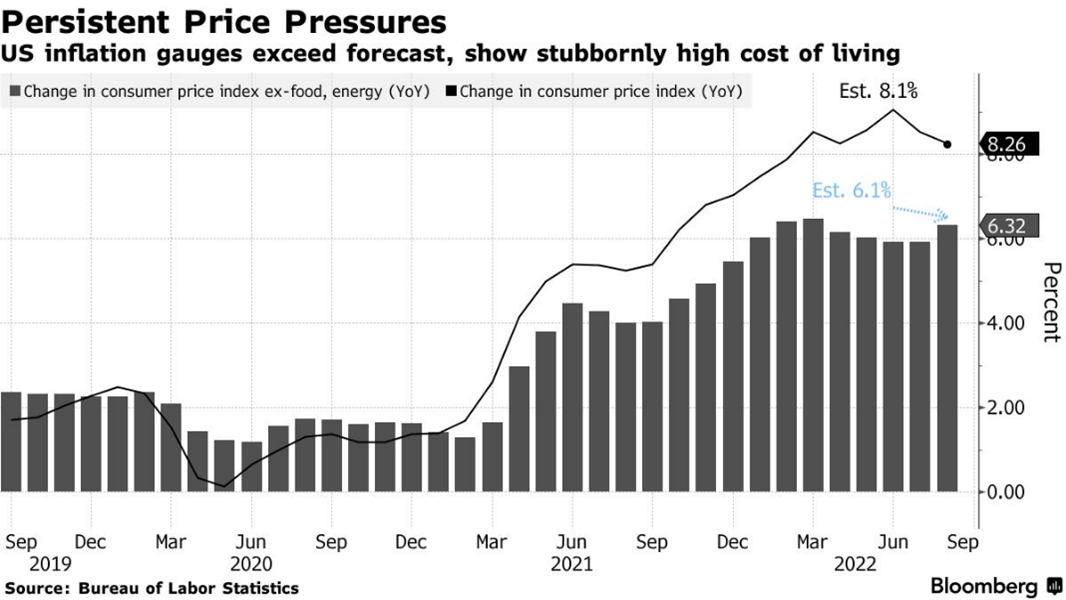

2022’nin büyük bir bölümünde, enflasyon okumaları piyasanın yönünü belirlemede büyük rol oynadı ve Fed’in benzeri görülmemiş faiz oranı artışlarını tetikledi. Enflasyonun beklenenden daha yüksek seviyelerde tutunduğunu gösteren son TÜFE raporu büyük bir sürpriz oldu. Sonuç, Ağustos TÜFE verileri açıklandığı gün hisse senetlerinde %4’lük bir düşüş oldu ve tahvil getirileri yükseldi. Nihayetinde, son TÜFE raporu, hisse senetlerinin yeni ayı piyasasının en düşük seviyelerine geri dönmesinde önemli bir rol oynadı.

Bu haftaki raporun odak noktası, gıda ve enerji fiyatlarını hariç tutan çekirdek enflasyon üzerinde olacak.

Bloomberg tahminlerine göre, Eylül ayı manşet tüketici fiyat endeksinin yıllık bazda hafif bir ılımlılık göstererek ağustos ayındaki %8,3’ten %8,1’e gerileyecek, ancak aylık artış seviyesi de %0,1’den %0,2’ye yükselecek.

Tüm gözler, raporun gıda ve enerji kategorilerini hariç tutarak hesaplanan “çekirdek” bileşeninde olacak. Bloomberg anketinde çekirdek TÜFE beklentisi yıllıkta %6,3’ten %6,5’e yükseliş ancak aylık olarak ağustostaki %0,4’ten %0,6’ya yükselmesi.

Son dönemde ABD ekonomisine ait gelen verilerdeki dalgalanmalar ekonomide dönüm noktasına ulaşıldığını, büyümenin yönünü aşağı döndürmeye yeni başladığını gösteriyor. Ancak Federal Rezerv üyeleri bu resim içinde faiz artışından yakın vadede vazgeçmeyecekleri gibi, 2023 sonuna kadar faiz indirimi beklentileri gerçekçi değil.

Eylül TÜFE enflasyonu verisi özelinde, enerji fiyatlarında gerileme etkisi bilinmekte, asıl soru, fiyatların diğer alanlarda düşüp düşmediği.

Son bir yılda yüksek enflasyon rakamlarına en büyük katkıyı sağlayan ikinci el araçlar ve konut tarafı dikkatle izlenecek. Yine de tek başına Perşembe açıklanacak veri Fed’in kararında belirleyici değil.

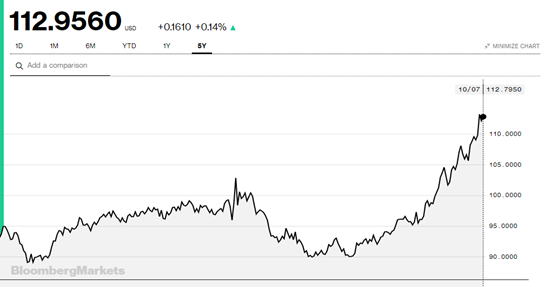

Dolar Endeksi’ne yansıması da dikkatle izlenecek. 115,0 sınırından 110’lara kadar gerilene Dolar Endeksi, Fed’in faiz artışlarının güçlü devam edeceği ve uzun süre yüksek kalacağı beklentisiyle yeniden 112 üzerinde seyrediyor.

Çarşamba günü de ABD’li mal ve hizmet üreticilerine ödenen fiyatlardaki değişimi ölçen üretici fiyat endeksi (ÜFE) ile toptan satış düzeyinde fiyatların ne kadar hızlı yükseldiğine dair son verileri öğrenecekler. Michigan Üniversitesi’nden tüketici güveni anketi de izlenecek.

Üçüncü çeyrek kazanç sezonu da başlayacak. JPMorgan (JPM) ve Morgan Stanley (MS) gibi büyük bankaların sonuçları 14 Ekim Cuma günü açıklayacak ve önümüzdeki birkaç hafta için beklentileri etkileyebilir. Bankalar tipik olarak merkez bankası politika sıkılaştırmasından yararlanır; daha yüksek faiz oranları net faiz gelirlerini (bankanın borç verme faaliyetlerindeki kazançları ve mevduat sahiplerine ödediği faiz) ve net faiz marjlarını (net faiz gelirinin faiz üreten varlıklardan elde edilen ortalama gelire bölünmesiyle hesaplanır) artırır. Bununla birlikte, anlaşma yapma faaliyetine darbe vuran zorlu piyasa koşulları ve genel makroekonomik belirsizlik, daha yüksek net faiz geliri haberleriyle oluşacak iyimserliği dengeleyebilir.