Genel

Tufan Cömert yazdı: Finansın yeni dünyasına hoşgeldiniz

Finansal sektöre 2008-2009 yılında girenler, ya da yatırımlarını bu tarihten sonra yönlendirmeye başlayanlar açısından çok zor bir dönem olacak, zira…

Finansal sektöre 2008-2009 yılında girenler, ya da yatırımlarını bu tarihten sonra yönlendirmeye başlayanlar açısından çok zor bir dönem olacak, zira dünya artık bildiğiniz dünya olmayacak. Fakat bu dünya eski dünya da olmayacak: Adeta zamanda bir kırılma yaşadık ve her iki dünyadan bir karışım bizi bekliyormuş gibi düşünün. İspatı mı: Dünyada enflasyon beklenenden çok daha hızlı arttı (enflasyon geçici olacak temasını bugün dillendiren pek kalmadı), büyüme bu enflasyon rakamının ima ettiği yerlerde değil (ama stagflasyondan da bahsedemiyoruz), merkez bankaları düşünülenden daha agresif olacaklar (normal şartlarda faiz artırmaz dediğimiz ECB dahi kendine açık kapı bırakmak zorunda kaldı). Tüm bunlar olurken borsalar şimdilik hafif bir satış dalgası dışında can sıkıcı bir seyir izlemediler (güzel bilançolar ve getiri arayışı sağ olsun).

Diyebilirsiniz ki “piyasalar beklentiyi satın aldılar, haberleri sattılar, yani göreceğimizi gördük, bundan sonra maçın nasıl gideceği belli”

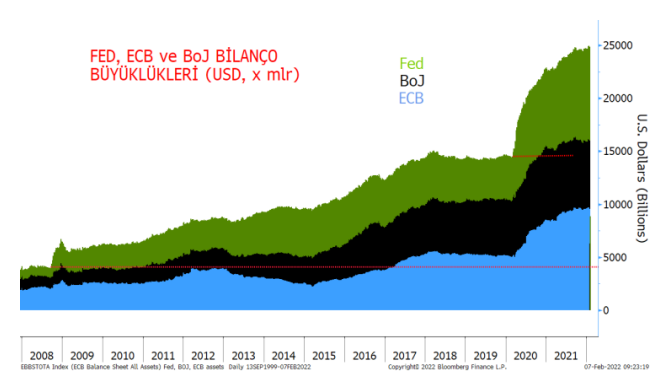

Fakat işte maç sona ermeden stadyumu terk etmemenin önemi burada ortaya çıkıyor: Tarihte görülmüş en yüksek en yüklü likidite desteği küresel ekonomiden çekilmeye başlanıyor. Daha önce hiç kimse böyle bir maç izlemedi.

Bu yüzden de asıl maç şimdi başlıyor!

Geçen haftadan başlayalım. İngiltere Merkez Bankası (BoE) 18 yıldır ilk kez iki toplantıda üst üste faiz artırımına gitti. Hatta bu 25 baz puanlık faiz artırımı 50 baz puan olmanın eşiğinden de döndü: 4 üye yarım puanlık faiz artışı yönünde oy kullandılar. Ayrıca BoE portföyündeki tahvillerin vadesi doldukça bunları yenilemeyeceğini ve şirket tahvillerini de satmaya başlayacağını açıkladı. Bu, Fed’in devasa tahvil portföyü yanında belki bir hiç, ama en azından piyasalarda bu işlerin nasıl karşılanacağına dair bize çok güzel bir mesaj verecek.

Avrupa Merkez Bankası (ECB) da geçen hafta politika faizini değiştirmedi, ancak enflasyonun önümüzdeki aylarda yükseleceğini kabul ederek, piyasaları 2022’de faiz artışı olmayacağına dair beklentileri çok abartmamaları için uyardı. Bu noktada piyasa bunu ciddiye alıyor, ancak konuşmak ile yapmak arasında ciddi bir fark olduğunu hatırlatmak isterim. Piyasa, diğer merkez bankaları aksiyondan aksiyona koşarken sadece sözle yönlendirmeyle yetinen bir merkez bankasını bir noktadan sonra cezalandıracaktır. Doğrudan olmasa da olup bitenin Fed açısından da önemi büyük. Üstelik Cuma günü açıklanan istihdam verileri, hem istihdamdaki hem de ücretlerdeki artışın hız kesmediğini göstermişken…

Gördüğünüz üzere likiditedeki azalışın önemli kısmı parasal sıkılaştırmadan gelecek

Bu da iki vitesli bir yaklaşım olacak: Tarihin en düşük seviyesinde bulunan faiz oranlarını yükseltmek ve tahvil alımlarını tersine çevirecek mekanizmalar kurmak. Küresel yatırım bankalarının tahminlerine göre önümüzdeki 1 yıl içinde dünyanın en büyük ekonomilerine yön veren merkez bankaları bilançolarını $2 trn civarında küçültecekler.

O yüzden ABD tahvil faizlerinin şu anki durumuna bakıp da “asayiş berkemal” diye düşünmek için çok erken. Kaldı ki daha önce de dikkatinizi çektiğim eksi faizli tahvil stokunun geldiği nokta bu durumu çok güzel anlatıyor aslında: 2020 sonunda yaklaşık $18.4 trn büyüklüğe ulaşan eksi faizli tahvil stoku, giderek güçlenen parasal sıkılaştırma beklentileri nedeniyle çok hızlı bir şekilde $5trn seviyesinin altına geriledi.

Bu stokun önemli kısmının Avrupa ülkelerine ait olduğu düşünülürse burada izlememiz gereken çok şey olduğu aşikar. Özellikle bazı ülkelerin bankacılık sektörüne ait tahvillerine fiyatlarının nereye gideceği, bunun ülke primlerini nereden nereye getireceğini önümüzdeki dönemde hep birlikte izleyeceğiz.

Bu anlattıklarımın tahvil dünyası açısından söylediği şu:

Faizler yükselecek, eskisi gibi çaresizce tahvil alma dönemi sona erdi, bu yüzden ne aldığınıza, kimden aldığınıza, kaçtan aldığınıza çok dikkat edin. Merkez bankalarının oyundan çıktığı bir dünyada tahvil fiyatlarının ederinin nerede olduğunu bilen pek kişi yok. Neyse ki diğer piyasalara baktığımızda bu kadar tedirgin edici bir tablo yok. Tamam, ECB beklenenden çok daha agresif açıklamalar yaptı, ama bu Euro için olduğu kadar Avrupalı bankalar ve Avrupa şirketlerinin hisseleri için aslında iyi bir gelişme. Ayrıca ABD ile kıyaslandığında Avrupa’da borsalar çok daha ucuz görünüyorlar, hatta bırakın ABD’yi, 5 yıl önceki değerlemelerine göre baktığımızda bile aynı yerlerdeler. Bu yüzden maçın bu evresinde ABD’den ziyade Avrupa borsalarına odaklanmak daha doğru olabilir.

Madem değerleme dedik, bu konuyu biraz daha açalım

Malumunuz bizim de Türkiye’de yıllardır bahsettiğimiz ana konu bu: Türkiye çok ucuz. Fakat bazen şunu gözen kaçırıyoruz: ucuz, pahalı gibi sıfatlar bir karşılaştırma içerirler, yani bir şeye ucuz demek için bir şeyle karşılaştırmak lazım. Şimdi Avrupa ucuz dedik, fakat aynı yöntem ile baktığımızda, Japonya, Brezilya ve G. Kore’nin de 5 yıl öncesine göre ucuz olduğunu söylememiz gerek. Burada en ucuzu hangisi gibi bir yarışa girmek beyhude, fakat belki şunu söyleyebiliriz:

Piyasalarda likidite azaldıkça bu ülke borsalarının ABD’den daha az etkilenmesi yüksek olasılık. Keza Türkiye’de de artık %40’ın altına düşmüş bulunan yabancı yatırımcı oranını da hesaba kattığımızda, bu süreçte göreceğimiz çıkışlar da sınırlı kalabilir. Hatta bir adım daha ileri gidelim: Son 3 yılda dolar karşısında çok sert değer yitirmiş bir TL var arşımızda, yani hem borsamız aşırı ucuz, hem paramız aşırı değersizleşmiş, bundan sonraki süreçte belki iyimser olacak yer pek yok, ama en azından küresel kaygılar kaynaklı olarak alabileceğimiz hasar korkulacak boyutta olacak gibi görünmüyor.

Ocak ayı oldukça hareketli geçti piyasalarda. Görünen o ki Şubat ayı da daha sakin olmayacak. Önümüzdeki dönemde piyasalarda neleri izleyeceğimizi, nerelere dikkat edeceğimizi biliyoruz, ama tam olarak nasıl şeyler göreceğimizi, bunların etkilerini kestiremiyoruz. Tarihi bir döneme başlamış bulunuyoruz, daha göreceğimiz çok şey var.

Maça devam…

“Başlama Vuruşu” başlıklı incelemeden alıntıdır.

Tufan Cömert, Garanti BBVA Yatırım Araştırma ve Yatırım Danışmanlığı Direktörü

Hazine nakit dengesi ocakta 37,8 milyar lira açık: Bozulma ocaktan itibaren başladı

ABD tahvil faizleri 3 yıllık zirvede, dolar güçleniyor, Asya satıcılı