Döviz

Prof. Dr. Şenol Babuşcu: Bankaların kârları yüzde 400 neden arttı?

Prof. Dr. Şenol Babuşcu, son dönemlerde gündemde olan ‘bankacılık sektörünün karlılık oranları’nı ele aldı. Babuşcu, bankacılık sektörünün karlılık oranının yüzde…

Prof. Dr. Şenol Babuşcu, son dönemlerde gündemde olan ‘bankacılık sektörünün karlılık oranları’nı ele aldı. Babuşcu, bankacılık sektörünün karlılık oranının yüzde 401 arttığını kaydederek bu artıştaki etkenleri sıraladı.

Eski Ziraat Bankası Genel Müdür Yardımcısı Prof. Dr. Şenol Babuşcu, bankacılık sektörünün karlılık oranındaki artışın etkenlerini tek tek sıraladı.

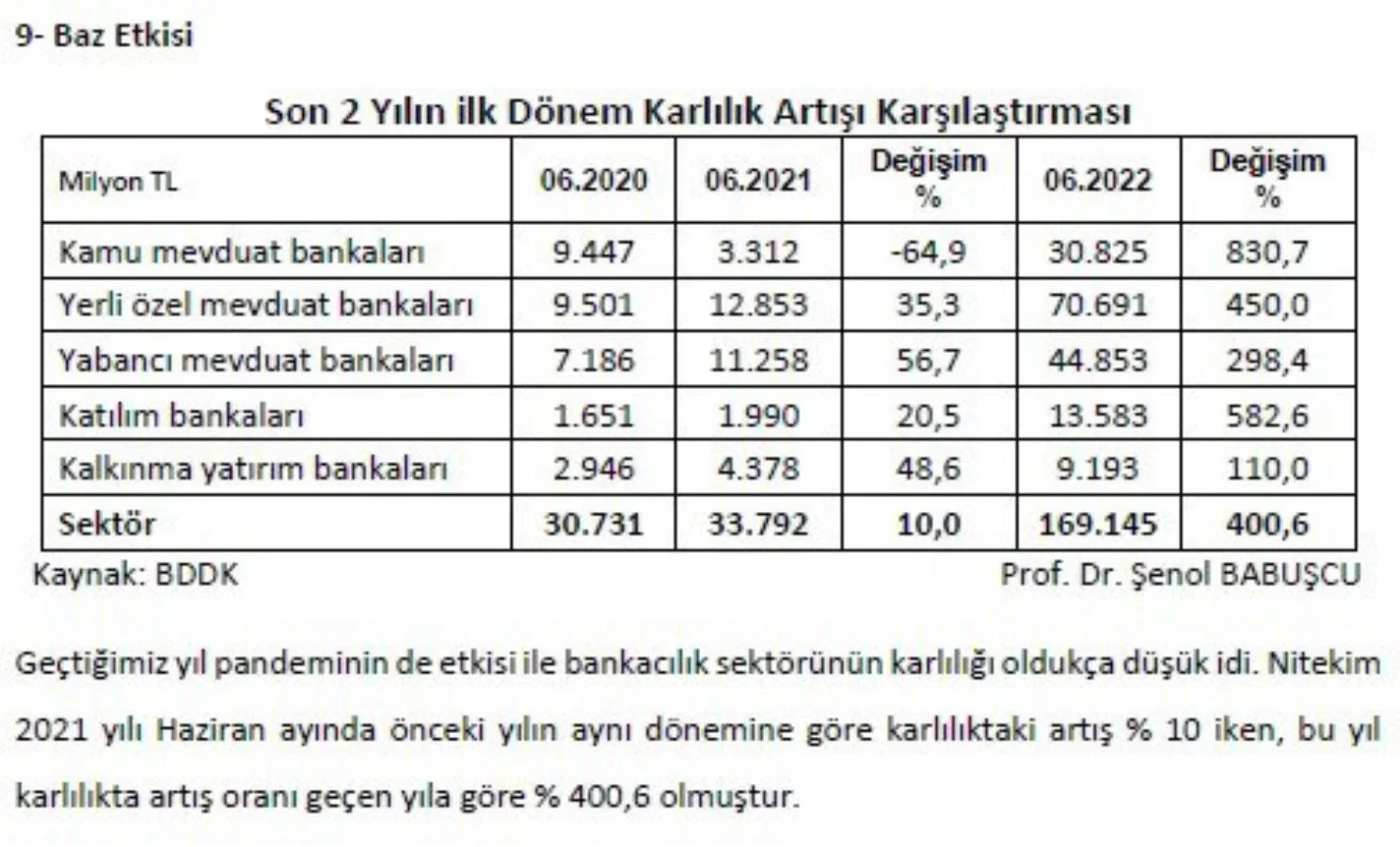

Babuşcu, Bankacılık sektörünün 2021 yılı ilk 6 ayındaki karının 34 milyar TL iken 2022 yılı ilk 6 ayındaki karının yüzde 401 artışla 169 milyar TL’ye ulaştığı bilgisini paylaştıktan sonra etkenleri ise şöyle sıraladı:

“1- KUR KORUMALI MEVDUAT HESABI ETKİSİ

Haziran sonunda KKMH 1 milyar TL’yi geçti. Bankaların uyguladığı faiz yıllık %17 (3 aylık dönemde %4,25) iken müşteriye garanti edilen döviz kuru değişimi 3’er aylık dönemlerde yaklaşık % 20 oldu. Aradaki farkı devlet ödediğinden bankaların faiz giderleri düşük.

2- TCMB DÜŞÜK FAİZLE FONLAMA ETKİSİ

Para politikası faizi yılın başından beri yüzde 14’de sabit. MB %14’ten bankaları fonlarken bankalar bu kaynakları ortalama yüzde 25’ten devlete borç vermekte ya da ortalama yüzde 30’dan (son 2 ayda yüzde 40 ve üzeri faizle) kredi olarak kullandırmakta.

3- KREDİ VE MEVDUAT FAİZ FARKININ ETKİSİ

Bankalar yılın ilk yarısında ortalama %18 ile topladığı kaynağı % 30 faizle kullandırdı. Kredi ve mevduat faizi arasındaki fark açıldı. Geçen yılın aynı dönemine göre faiz geliri %99 faiz gideri %44 net faiz geliri de %204 arttı.

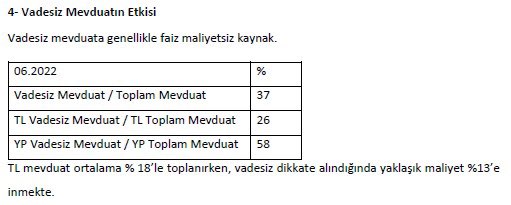

4- VADESİZ MEVDUATIN ETKİSİ

5- ENFLASYONA ENDEKSLİ MENKUL DEĞERLERİN ETKİSİ

Bankaların portföylerinde önceki yıllarda alınmış uzun vadeli TÜFE’ye endeksli menkul kıymetler bulunmakta. Bu menkul kıymetlerin getirisi enflasyon oranı kadar iken bankaların TL cinsinden maliyeti ortalama %18’lerde.

6- KUR ETKİSİ – KAMBİYO KARLARI

Kur etkisine; alım satım işlemleri ve döviz pozisyonu dikkate alınarak 2 açıdan bakılabilir.

6- a-Döviz Alım Satımı

Bankalarca döviz alım-satım marjı geçtiğimiz yılda 0,02-0,03 iken 2022 yılı ilk yarısında 0,30-0,50 arasında değişti.Hükümetin talebiyle döviz işlemlerinin dalgalanmasını azaltmak için marjlar açık tutuldu ancak dövize talep sürdü, kambiyo karı arttı

6- b- Pozisyon

Özel bankaların yılın ilk yarısında sınırlı da olsa long pozisyonda olmaları, kurların artış trendi nedeniyle kambiyo karına yol açtı. Kamu bankaları aynı dönemde dövizi baskı altında tutabilmek için yaptıkları döviz satışı nedeniyle short pozisyonda kaldı.

7- FAİZ BASKISININ ETKİSİ (MEVDUAT TARAFINDA)

Bankacılık sektörüne Hükümetin mevduat faizlerini artırmama konusunda baskısı bulunmakta. Enflasyon %80’lerde iken mevduat faizleri yılın ilk yarısında ortalama %18’lerde gerçekleşti. Bu durumun karlılık üzerinde etkisi büyük.

8-KREDİ KULLANDIRMAYIN TALİMATININ ETKİSİ

Son 2 aydır Hükümet hiperenflasyon endişesi ile krediyi durdurmak istedi. Kamu bankaları buna uyarken özel bankalar faizi %40-50’ye çıkarıp talebi azaltmak istedi. Ancak ihtiyaç ve enflasyonun altındaki faiz krediye talebi sürdürdü.

9- BAZ ETKİSİ

Banka Dünyası