Döviz

Mahfi Eğilmez: Kur Korumalı Mevduat Hesabı Dolarizasyonu Artırdı!

Kur Korumalı Vadeli TL Hesabı; döviz, altın ve TL birikimlerinin bankaların sunduğu faiz oranlarıyla (yüzde 17) ve hesabın açılış tarihiyle vade tarihi arasında oluşacak kur değişiminin faize eklenmesiyle açılan bir vadeli mevduat hesabıdır...

Kur Korumalı Vadeli TL Hesabı; döviz, altın ve TL birikimlerinin bankaların sunduğu faiz oranlarıyla (yüzde 17) ve hesabın açılış tarihiyle vade tarihi arasında oluşacak kur değişiminin faize eklenmesiyle açılan bir vadeli mevduat hesabıdır. Bu hesapla vade boyunca mevduat faizi getirisi elde edilmesine ek olarak vade sonu mevduat faizi getirisinin o dönemde ortaya çıkacak kur farkı üzerinden hesaplanan tutardan düşük olması halinde aradaki farkın Türk Lirası olarak hesaba yansıtılması şeklinde uygulanıyor.

Geçen yılın son ayında piyasaya sunulan kur korumalı mevduat hesabı yabancı para mevduatlarının TL mevduata çevrilmesi amacıyla yola çıksa da TL hesaplarının da kur korumalı mevduata dönüşmesine izin verilmesiyle farklı bir kapsama oturmuş oldu.

Bu hesabın getiri yükü banka ve Hazine arasında paylaşılıyor. Banka hesaba uyguladığı yüzde 17 faizi mevduat sahibine kendi kaynaklarından öderken, ortaya çıkacak kur farkını da Hazine, bütçeden ödüyor. Kur Korumalı Mevduat Hesabı uygulamasının dört sakıncalı sonucu var: (1) Bankalar, ödemeleri gereken faizin bir bölümünü Hazine’ye devrederek maliyeti düşürmüş ve dolayısıyla daha fazla kâr etmiş oluyorlar. (2) Hazine, hiçbir şekilde kullanmadığı bir paranın maliyetini paylaşarak bankalara bir çeşit finansal destek sağlamış oluyor. Bir başka ifadeyle Hazine, halktan toplanan vergilerin bir bölümünü bankalarda kur korumalı mevduat hesabı açtırmış olan kişi ve kurumlara ödemiş ve bütçeye gereksiz bir yük yüklemiş oluyor. (3) Tasarruf sahipleriyle vergi ödeyenler bire bir örtüşmediği için bankalarda birikimi olmayan insanların ödediği vergiler de Hazine tarafından bankalarda birikimi olanların hesabına ödendiği için gelir dağılımı eşitsizliği daha da bozuluyor. (4) Kur korumalı mevduat hesabı döviz mevduatları dışında TL mevduatlara da uygulandığı için TL mevduatı da bir anlamda dövize endeksleyerek döviz mevduatını artırmış oluyor. Böylece döviz mevduatını azaltmayı öngörerek yola çıkan kur korumalı mevduat uygulaması sonuçta tam tersine döviz mevduatını artırmış oluyor.

Buradaki kritik nokta kur korumalı mevduat hesaplarının yabancı para mevduat olarak mı yoksa TL mevduat olarak mı kabul edileceği meselesidir. Kur korumalı mevduat bir çeşit yabancı paraya endeksleme uygulaması altında olduğu için yabancı para olarak kabul edilmesi doğru yaklaşımdır.

27 Mayıs 2022 itibarıyla veriler şöyledir (BDDK, Haftalık Bankacılık Sektörü Verileri)

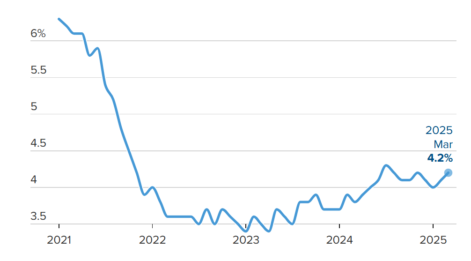

Aşağıdaki grafik Türkiye’de dolarizasyon eğilimini gösteriyor (grafik BDDK günlük istatistik bültenindeki veriler ve Bloomberg HT kur verilerinden yararlanılarak tarafımdan hazırlanmıştır. Yukarıdaki tabloda gösterildiği gibi 2022 yılından itibaren dolarizasyon yabancı para mevduat + kur korumalı mevduat toplamı olarak alınmıştır.)

Grafikten açıkça görülebileceği gibi dolarizasyon yükselmeye devam ediyor ve 27 Mayıs itibarıyla yüzde 71,8’e ulaşarak rekor kırmış bulunuyor.

Kur korumalı mevduat uygulaması, dolarizasyonu azaltmak bir yana artırmış, yanı sıra bütçeye gereksiz yükler yüklemiş ve gelir dağılımını daha da bozmuş bir uygulama olarak tarihe geçecek gibi görünüyor.

Türkiye’nin, son bir yıldaki ekonomi politikası uygulamasını şöyle özetlemek mümkün:

‘Faizden kaçarken kura yakalanmak.’

Yazının Kaynağına Buradan Ulaşabilirsiniz