FÖŞ yorum: Mart bütçesi: Şişir, sakla, yine de bütçe açığı patlıyor

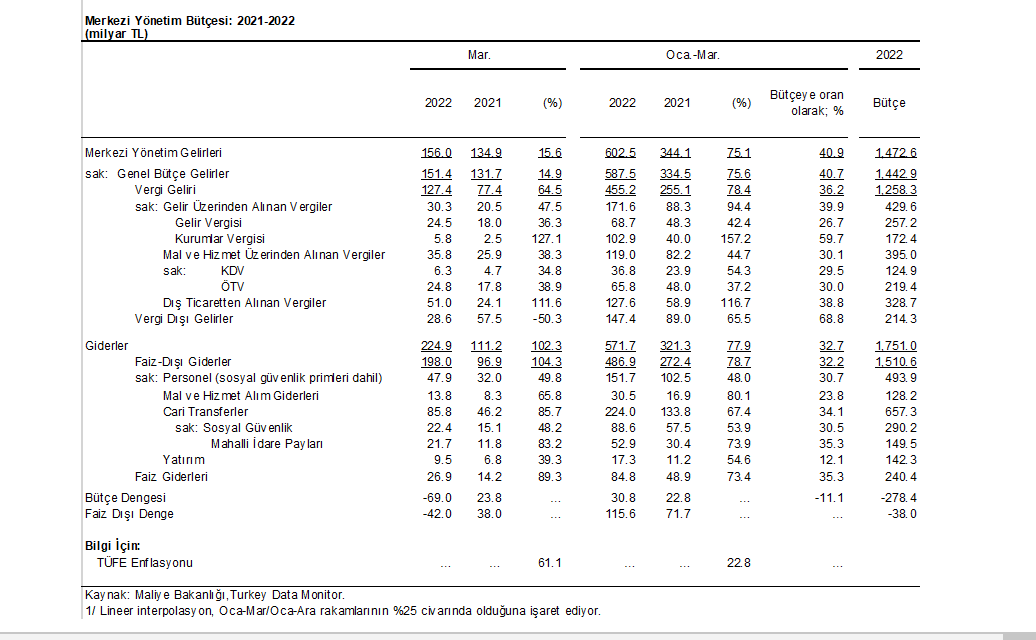

16 Nisan 20222021’in Mart ayında 23,8 milyar TL fazla veren merkezi bütçe, 2022’nin aynı ayında 69,0 milyar TL açık verirken, geçen seneki 38,0 milyar TL’lik faiz dışı fazla da 42,0 milyar TL açığa dönüştü.

Gedik Yatırım ekonomist, Serkan Gönençler “Bir defaya mahsus gelirlerin dışlandığı IMF tanımlı faiz dışı açığın ise yaklaşık 52 milyar TL olduğunu belirtelim. Geçtiğimiz yılın sonuçlarında TCMB’den yapılan yaklaşık 36 milyar TL’lik kar transferinin de yardımı olmuştu. Ancak, bu tutar dışlandığında da, bütçe sonuçlarındaki bozulma dikkati çekiyor” yorumunu yaptı.

T24 yazarı ve ekonomist Uğur Gürses “Üç aylık toplamda ise 602.5 milyar TL gelire karşılık, 571.7 milyar TL harcamayla nette 30.8 milyar TL bütçe fazlası oluşmuş.

İşin doğrusu, bazı kalemler var ki bunlar bütçe gelirlerini de bütçe fazlasını da şişiren kalemler” ifadesi ekledi.

Diken.com.tr’ye göre “Hükümetin enflasyonu daha da yukarı çekecek bir zamdan mümkün olduğunca kaçındığını belirten yetkili, “Şu an BOTAŞ’ın borcu, geçen sene 100 milyar lirası silindiği halde hala milyarlarca lira seviyesinde. Daha ilk çeyrekte çok büyük bir zarar yazdı. Yıl sonuna kadar bu durum sürdürülemez boyutlara gelecekti” ifadesini haberlere taşıdı.

Mart bütçesi gerçekten bir foto-şop harikası. Bir çok kalemde suni; yani kağıt üzerinde gelir kaydedilirken, yatırım harcamaları gibi kalemlerde ilerleyen aylarda çift haneli yükseliş kaçınılmaz. Yılın ikinci yarısında ise, maaş, ücret ve SSK transferleri bütçeyi zorlayacak. Öyleyse FÖŞ sorsun: Bütçe açığı/GSYH oranı nereye gidiyor? Yükselen açık/milli gelir oranı finans piyasalarını nasıl etkiler?

Gedik Yatırım: Mart’ta merkezi bütçede bozulma gözleniyor

Önce, bütçede “görünen trendlerin” analizini Gedik Yatırım’dan alalım:

12-aylık birikimli bütçe açığı Şubat itibariye GSYH’nin %2,2’si seviyesinde. Ocak-Mart döneminde, 30,8 milyar TL bütçe fazlası, 115,6 milyar TL de faiz-dışı fazlaya ulaşılırken, geçen senenin aynı döneminde 22,8 milyar TL bütçe fazlası, 71,7 milyar TL faiz-dışı fazla verilmişti. 12-aylık toplam bütçe açığının ise 92 milyar TL’den 184 milyar TL’ye (tahmini GSYH’nin %2,2is) yükseldiği görünüyor.

Aynı dönemde 33 milyar TL faiz-dışı fazlaya ulaşılırken, IMF tanımına göre bir defalık gelirler dışlandığında 115 milyar TL gibi bir faiz-dışı açığa ulaşılıyor.

Faiz harcamaları Mart’ta da yükselişini sürdürerek 27 milyar TL’ye ulaştı (Mart-2021: 14 milyar TL). İlk 3 ayın sonundaki 85 milyar TL’lik faiz harcaması geçen yılın aynı dönemindeki 49 milyar TL’ye göre önemli bir artışa işaret ediyor. Önceki raporlarımızda borç stoğu içinde değişken faizli ve dövize endeksli tahvillerin payının neredeyse %90’a ulaştığına dikkat çekerek, kur ve faizlerdeki yükseliş nedeniyle faiz harcamalarında önemli bir artış olacağını belirtmiştik, ki 2022’de bütçelenen 243 milyar TL faiz harcaması üzerine yaklaşık 50 milyar TL’lik ek yük gelebileceğini hesaplıyoruz.

Faiz-dışı harcamalarda biz dizi faktöre bağlı olarak önümüzdeki aylarda önemli bir artış görülebileceğini düşünüyoruz. Öncelikle, hükümetin güçlü büyüme hedefi doğrultusunda genişleyici bir maliye politikası gütmesini bekliyoruz. İkincisi, hükümet konuta sağlanan enerji fiyatlarını büyük ölçüde sübvanse etmeye devam ediyor, ki bu da özellikle enerji KİT’lerine bütçeden kayda değer transferler yapılmasını gerektiriyor.

İlk 3 aylık dönemde sermaye giderlerinin sadece 16,4 milyar TL olduğu görülüyor, ki sene sonunda yatırım harcamasının 200 milyar TL’ye yaklaşabileceğini de belirtmek gerek. Son olarak, kur korumalı mevduat ürünü üzerinden de ek harcamalar ortaya çıkabilir (şu ana kadarki maliyeti 30-35 milyar TL hesaplıyoruz). Bütçeden mart ayında bu amaçla 11,7 milyar TL’lik bir aktarım gerçekleştiğini görüyoruz.

Uğur Gürses: Bütçe makyajı

T24 yazarı Uğur Gürses bütçede “yazılmayanlar” ve “fazla yazılanları” aktardı: Merkez Bankası’nın 45 milyar kârı ile önceki yıldan 4.3 milyar ihtiyat akçesi olmak üzere 49.3 milyar TL bütçeye aktarıldı. İktidar bunu alışkanlık haline getirdi; kâr yoksa yaratılıyor. Merkez Bankası hükümetin banknot matbaası olarak görülüyor.

İkinci şişirme kalem, Hazine borçlanmalarında daha önce ihracı yapılmış ama yeniden piyasaya satılan tahvillerin üzerinde bulunan kuponların gelir olarak bütçeye yazılması. Başta TÜFE’ye endeksli tahviller, ilk ihraç edildiklerinde değeri 100 iken, zamanla enflasyona endeksinden değeri artıyor; Hazine aynı tahvili yeniden ihraç ettiğinde diyelim ki 160’a ulaşmış şişmiş fiyatla bankalara satarken, 100’lük ilk ihraç fiyatına göre aradaki farkı ‘gelir’ olarak yazıyor. 100 ana para borçlanma, 60 ‘faiz geliri’ olarak. Oysa nakit olarak borç alınan bir tutar bu.

Bu kalemde 3 aylık toplam ‘gelir’, 21.8 milyar TL olmuş. İhraç tarihinde ‘gelir’ yazılan bu kuponlar vadede gelecekte ödenecek bir gider olacak. Bu iki kalemden üç aylık dönemde şişirme biçimde 70 milyarlık gelir bütçeyi fazlaya çeviriyor.

Diken: BOTAŞ’ta dev zarar

Bütçe makyajına rağmen, Mart’ta kayda değer bozulma gösteren bütçe istikrarına bir darbe de yükselen enerji fiyatlarından gelecek.

Türkiye’nin enerji ithalatı için kullandığı dövizin neredeyse tamamı MB’nin rezervlerinden karşılanırken, Hazine bütçeden BOTAŞ’a dövizi alabilmesi için rekor düzeyde TL transfer ediyor.

Aralıkta borç verme kalemi altındaki en büyük transfer 40 milyar lirayla BOTAŞ’a yapılırken, 2021’deki toplam transfer 50,3 milyar liraya yükseldi. Şubatta da BOTAŞ’a bütçeden 18 milyar TL daha verildi.

MB rezervlerinden BOTAŞ başta olmak üzere kamu iktisadi teşebbüslerine döviz satışı son beş ayda 18,34 milyar dolara ulaştı.

Konu hakkında bilgi sahibi bir kaynak, “Yapılan zamlara rağmen BOTAŞ ilk çeyrekte milyarlarca dolar zarar etti. Yılın kalanında da mevcut rakamların devam etmesi halinde zarar katlanarak devam edecek gibi görünüyor” dedi.

Aynı kaynak şöyle devam etti: “(BOTAŞ’ın) bankalardan borçlanmasında da bilançosu nedeniyle bu yıl sıkıntılar çekmeye başladı. Bankalar mevcut durumda kaynak kullandırmaya sıcak bakmadı.”

Durun, daha var. Olası KKM faiz ödemelerini hesaba katmadık bile. Bu çalma makale çok uzamasın diye, size hesaplayan değerli yazarımız Erol Taşdelen’nin “Bankalarda ceza yeme stresi başladı” makalesinin linki veriyorum.

Gedik Yatırım “GSYH büyümesinde yavaşlama, faiz harcamalarında artış ve genişleyici maliye politikası uygulanacağı beklentilerimize bağlı olarak, bütçe açığı/GSYH oranının 2022 yılı içinde %4,0 doğru yükselişe geçebileceğini düşünüyoruz” yorumunu yaptı.

Ancak, makyaj aktığında ortaya çıkacak açık, Hazine’nin iç ve dış borçlanmasında tıkanıklık yaratacak boyutta şişmiş olabilir. Bütçede bozulma sürerken, kredi derecelendirme kuruluşlarının yeniden not indirimine gitmesi olasılık dahilinde. Yükselen CDS primlerinin banka ve finans dışı kuruluşların borçlanma maliyetlerini yukarı çekmesi güçlü olasılıklar.

İşin en acı tarafı da, bunca hile, desise ve coşan harcamalara rağmen, seçim öncesi arzu edilen büyüme sağlanamayacak. Son 2 hafta içinde S&P Global Türkiye 2022 büyüme oranını %2.4’e, Avrupa İmar ve Kalkınma Bankası yüzde 3,5’ten yüzde 2’ye indirdi. Dünya Bankası büyüme beklentilerini de revize etti. Buna göre, Türkiye ekonomisinin büyüme beklentisi 2022 için yüzde 2’den yüzde 1,4’e düşürülürken, 2023 için yüzde 3’den yüzde 3,2’ye yükseltildi.

UNDP, düşük ve orta gelirli 120 ekonominin borç kırılganlık göstergelerini inceleyerek hazırladığı borç kırılganlık raporunu açıkladı.

Raporda 72 ülkenin borç ödeme yetkinliklerinin risk altında olduğu belirtilirken bunun 19 tanesinin ise her an temerrüte düşebileceğini veya düşmüş olduğunu gözler önüne serildi. Türkiye raporun ‘yüksek spekülatif’ kategorisinde yer aldı.

“Yüksek spekülatif kırılganlıkla”, %3.2 büyümeyle seçim kazanılır mı?

Websitemde yenilemelere dikkatinizi çekeyim

ParaAnaliz İngilizce You Tube kanalı Real Turkey Channel’i da ziyaret edin de biraz trafik yapalım ya!