Döviz

Avrupa Merkez Bankası euroyu çökertmek istemiyorsa yakında harekete geçmeli

ABD dolarının küresel güvenli liman olarak ezici gücü, sorunlara neden olmaya başlıyor – hem de sadece gelişmekte olan piyasalarda değil.…

ABD dolarının küresel güvenli liman olarak ezici gücü, sorunlara neden olmaya başlıyor – hem de sadece gelişmekte olan piyasalarda değil. Japonya ve Avrupa geleneksel yaklaşımla ihracatı artırmak için para birimlerinin dolara karşı biraz zayıf çalışmasını tercih ettiler. Ancak bu seferki durum endişe verici. Yen, yirmi yılın en zayıf seviyelerine geriledi ve Japonya Merkez Bankası’nın tahvil getirilerinde bir seviye tutma konusundaki kararlılığını sınamakta. Bununla birlikte, Euro Bölgesi, kısmen ithalatın daha pahalı hale gelmesi nedeniyle enflasyonu şiddetlendiği için, en fazla rahatsızlığın hissedildiği yer. Ortak para birimi Avrupa Projesi’ni bir arada tutan en önemli faktör, bu nedenle hızlı bir düşüş, kıtasal birlik için yen zayıflığının olmadığı bir şekilde varoluşsal hale dönüşme riski taşıyor.

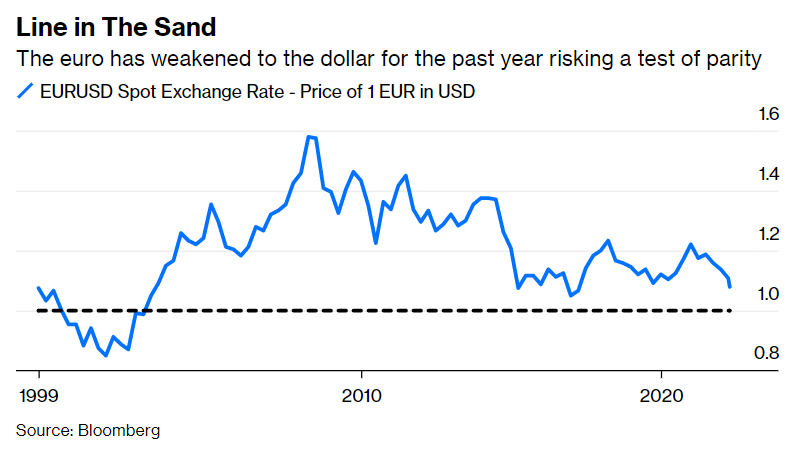

Euro, geçtiğimiz yıl boyunca dolar başına 1,22’nin üzerinden, pandeminin ilk vurduğu Mart 2020’nin en düşük seviyesi olan 1,0640’ın yakın aralığına kadar istikrarlı bir şekilde geriledi. Bu yılın sonlarında dolara parite testi artık düşük olasılıklı bir risk değil. Güven krizi, Avrupa Merkez Bankası’nın ihtiyaç duyduğu son şey. Yükselen ithal enflasyona karşı koymak veya yenilenmiş bir durgunluk riskini elemek arasında neredeyse imkânsız bir seçimle karşı karşıya. Ancak hiçbir şey yapmamak hızla bir seçenek olmaktan çıkıyor.

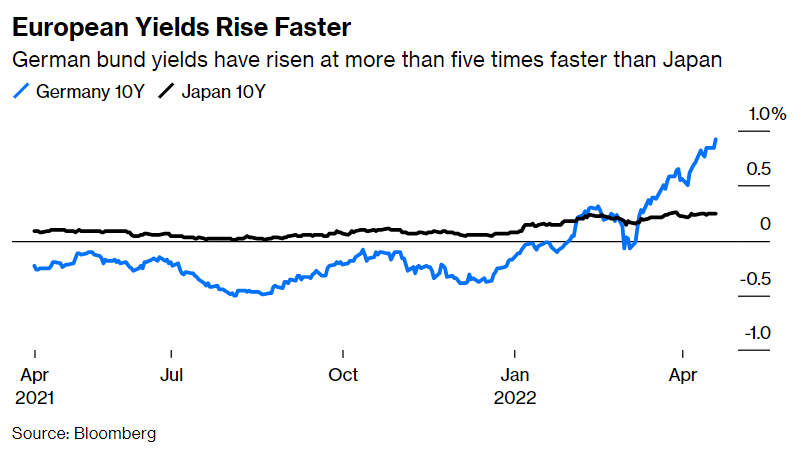

İthal enflasyon, Ukrayna’daki savaşla daha da kötüleşiyor, çünkü Avrupa’nın enerji alımlarının çoğu dolar cinsinden fiyatlandırılıyor. Daha zayıf bir euro sadece kısa vadeli sorunu büyütüyor. Bu, tartışmasız düşük fiyatlı bir ortak para biriminin Çin ve Rusya’ya ihracatı yönlendirdiği bu yüzyılın çoğu için durumun tam tersi. Bu ticaret ortakları ya kapatılıyor ya da kendi ekonomik gerilemelerini yaşıyorlar. ABD Merkez Bankası’nın kendi enflasyon artışıyla mücadele etmek için faiz oranlarını on yıllardır en hızlı şekilde artırma misyonunda olduğu zaman yardımcı olmuyor. Avrupa’daki negatif oranların farkı göze çarpıyor.

Tek mantıklı cevap, ECB’nin resmi mevduat oranını mevcut süper uyarıcı negatif 50 baz puandan yükseltmesi. Ancak, banka kredisi teşvikleri gibi diğer parasal araçlar aracılığıyla finansal koşulları gevşek tutmak zorunda. Tahvil getirileri Avrupa’da Japonya’dan birkaç kat daha yüksek hareket ederken, ECB henüz euro için anlamlı bir destek sunmadı. Bir şeyler yapmak zorunda ve ilk adım, QE tahvil alım programlarını yaz başında durdurmak ve Eylül ayında ilk faiz artışının önünü açmak.

Ne yazık ki, geçen haftaki Yönetim Konseyi toplantısında, 9 Haziran’daki bir sonraki üç aylık ekonomik gözden geçirmeye kadar zaman kazanmak dışında hiçbir şey yapmamayı seçti. Başkan Christine Lagarde’ın basın toplantısı rehberliğinde, resmi enflasyon hedefi olan %2’nin altında kalan uzun vadeli enflasyon beklentilerine odaklanıldı. Konsey para birimini tartışmadı bile (Lagarde, kendisinin ve meslektaşlarının, ne anlama gelirse gelsin, buna “dikkatli” olduklarını söyledi). Piyasa, ECB’nin sorundan kaçındığını, dolayısıyla eurodaki zayıflığın yenilendiğini söyleyebilir.

Belki de ECB bu durumdan kurtulur. Ancak burada dürüst olunursa: Faiz artırımlarını ertelemek genellikle daha derin bir krizi hızlandırır. Zincirdeki zayıf halka artık İtalya veya Yunanistan gibi ülkelerin Almanya’nın Avrupalı periferik bağ yayılımları değil. Euro’nun kendisi. Lagarde bu haftaki konuşmalarında enflasyondaki artışa katkıda bulunan aşırı cömert pandemik teşvikleri tersine çevirmek için zaman çizelgesi hakkında netlik sağlaması gerekiyor. Mart ayında yıllık %7,5’lik bir TÜFE oranı, Yönetim Konseyi’nin gerekirse harekete geçeceği sözlerinş değil, eylemi gerektiriyor. İşlerin bozulduğunu ne zaman anlayacak? Çift haneli enflasyonla mı?

Avrupa şimdiye kadar şanslıydı. Emmanuel Macron ve Marine Le Pen arasındaki mevcut cumhurbaşkanlığı yarışı, piyasaları, Fransız tahvil getirilerinde keskin bir yükselişin yaşandığı 2017’deki ilk karşılaşmalarında olduğu gibi etkilemedi. Henüz keskin bir şekilde yükselen ücret talepleri de olmadı. Ancak ECB, ilahi takdiri dille umamaz. Fed ve İngiltere Merkez Bankası’nın fark ettiği gibi, para politikası tepkisi hızlı ve agresif olmadıkça, piyasalar hızla güven kaybeder. Bu, ECB’nin artık alamayacağı bir risk. Bu yıl faiz oranlarını yükseltmeli ve beklenen eylemlerini açıkça telgraf etmeli. Aksi takdirde, zaten yerleşik olan sorunları daha da kötüleşecek.

Bloomberg