Dünya Ekonomisi

Doç Dr Evren Bolgün: Herkes Gider Mersin’e Biz Gideriz Tersine

Yoğun ve sert bir kış ortamını çok şükür geride bıraktıktan sonra artık kendimizi tekrar yaza hazırlamanın vakti gelmiştir. Malum kışın…

Yoğun ve sert bir kış ortamını çok şükür geride bıraktıktan sonra artık kendimizi tekrar yaza hazırlamanın vakti gelmiştir. Malum kışın aldığımız kiloların ve Covid ortamının verdiği baskı koşullarının bedenlerimizde yarattığı ağır zorluklardan arınmak üzere gerekli detoks aktivitelerine ve diet programlarına pür dikkat kesinlenlerin olduğunu tahmin edebiliyorum. Covid dönemi öncesine göre aldığım fazla kilolar ile halen uğraşmaktayken sizlere bu hafta Yabancıların tabiriyle “Sell in May Go Away”, “Mayıs’ta Sat ve Git” söyleminden yola çıkarak piyasalardaki son gelişmeler üzerine kısa bir değerlendirme yazısı hazırlamaya karar verdim. Motorcu dostlarımın çok iyi bildiği gibi ilkbahar ve sonbahar ayları piyasalardaki ifade ekseninde düşünecek olursak yollara düşerek seyahat etmenin en güzel dönemleridir. Kış döneminde elde edilen portföy getirilerinin tatil döneminde sağlıklı bir şekilde korunması da seyahatlerimizdeki iç huzur için önem arz etmektedir.

Amerikan Merkez Bankasının (FED) Faizleri Arttırması Nasıl Fiyatlanıyor?

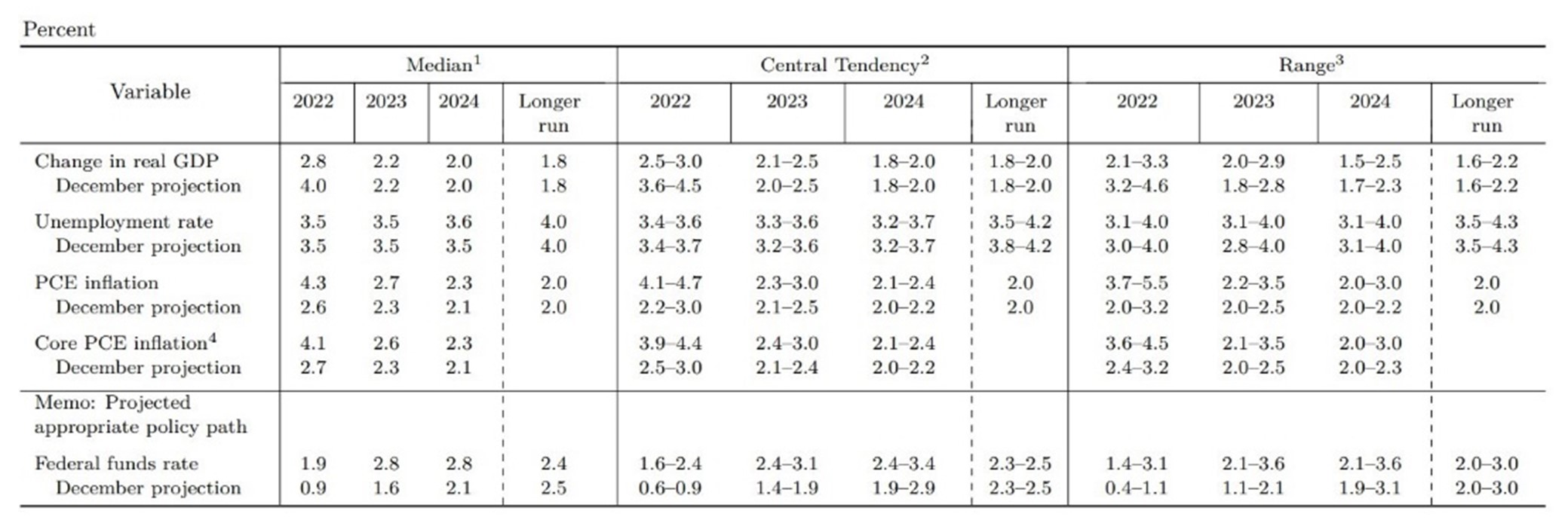

FED’in 16 Mart tarihinde yapmış olduğu toplantı sonrasında yayınlanan makro ekonomik projeksiyon tablosu bu sorunun cevabını aramak üzere elimizdeki en kıymetli pusuladır. Bankanın yaptığı tahminler doğrultusunda A.B.D.’nin 2022 yıl sonu büyümesi 3 ay gibi kısa bir zaman sonunda %4’den (2021 Aralık tahmini) %2.8’e indirilmişti. Çekirdek enflasyon ise, %2.7’den (2021 Aralık tahmini) %4.1’e yükseltilmişti. Kısa vadeli gösterge faiz projeksiyonunu ise, FED %0.9’dan (2021 Aralık tahmini) %1.9’a yükseltmişti. Kısaca bu yıl için Amerika’da büyüme hızla düşecek, yüksek enflasyon kalıcı olacak ve kısa vadeli faizlerde düzenli olarak yükselecekti. Böylece Powell’ın son 2 yıldır sürdürdüğü %2 simetrik enflasyon, geçici enflasyon,..vs şeklindeki iletişim yönlendirme denemeleri de en az 2 yıl boyunca sürecek olan bir kalıcı enflasyona yerini bıraktığının da beyanı olmuş oluyordu.

FED’in Makro Ekonomik Projeksiyonları (Mart 2022)

3 hafta önceki toplantıda piyasa tarafından önümüzdeki 6 FED toplantısında +%0.25 faiz artışı beklentisi neticesinde %2 seviyesinde kalması beklenen kısa vadeli faizler ile negatif getiri ortamının süreceği görüşü hemen satın alımıştı. FED, 2023 yılında %2.8’e kadar devam edeceği faiz artışları ile birlikte kısa vadeli faizlerini çekirdek enflasyonun üzerine taşıyacağını beyan etmiş oluyordu. FED 2022 yılında yapacağı düzenli faiz artışları ile birlikte yükselen enflasyon trendini kırmayı hedeflerken diğer taraftan da ekonomiyi 2023 yılında resesyona sokmadan denklemi sürdürmeyi de düşündüğünü Powell toplantı sonundaki soru-cevap bölümünde net bir şekilde ifade ediyordu.

Nisan ayına girdiğimizde toplantı akşamında kısaca özetlediğim bu durum bir miktar değişmiş durumdadır. Ukrayna-Rusya savaşının 1.5 ayı tamamladığı savaş koşulları altında enerji ve gıda fiyatlarındaki yükseliş ile birlikte risk iştahında gerçekleşen ani türbülanslar gibi noktalarda önemli olumsuz değişimler gerçekleşmiştir.

Öncelikle FED’in önümüzdeki 2 toplantısında kısa vadeli faizleri +%0.25 yerine +%0.50 şeklinde simetrik olmayan bir artışa doğru yönlenmekte olduğunun fiyatlandığını görmekteyiz. Bu durum faiz tarafındaki 2022 yılı sonunda medyan beklentisinin dışında merkezi yayılım değerinin üst faiz noktası olan %2.4’ün rahatlıkla gerçekleşebileceğini bizlere göstermektedir. Esasında Ukrayna-Rusya savaşı yaşanmamış olsaydı büyük bir ihtimal ile FED Mart toplantısında kısa vadeli faiz artışına %0.50 ile başlamış olacaktı. Savaş koşullarının beklenenden daha uzun süreceğini dikkate alacak olursak FED’in gecikmeli olarak burada aksiyona geçeceğini düşünmemiz gerekiyor. Özellikle Amerika’nın savaş riskinden etkilenme düzeyinin Avrupa ve Gelişmekte Olan Ülkelere kıyasla çok daha düşük olması sebebiyle FED’in Mayıs ayındaki toplantısından başlayarak kendi ajandasını uygulamaya geçeceğini söyleyebilirim. İstihdam tarafındaki kuvvetli toparlanma finansal tarafta gerçekleşmekte olan sıkılaşmayı tolere edebilecek bir seviyede olduğunu göstermektedir.

Faiz tarafındaki beklentilerde büyük bir değişim olmadığı taktirde FED sonuç olarak 2022 yılı genelinde 3 kez +%0.50 ve 3 kez de +%0.25 ile kısa vadeli faizlerini toplamda +%2.25 arttırarak %2.50-%2.75 seviyesine çıkarması mümkün olabilecektir. Bu tahmin ise, Mart ayında yapmış olduğu %1.4-%3.1’lik faiz tahmin aralığının üst bandına doğru yaklaşacağını göstermektedir.

Geçtiğimiz günlerde açıklığa kavuşan bir diğer önemli konu ise, FED’in bilanço daraltma operasyonu olmuştur. Bilanço daraltma operasyonu Mayıs ayında artık başlıyor. Aylık azaltım tavan miktarı Amerikan Hazine Tahvillerinde $60 Milyar ve Konut Piyasası Tahvillerinde ise, $35 Milyar olmak üzere toplam $95 Milyar şeklinde ifade edilmiş durumdadır. Aylık bu tavan düzeyine de 3 ay sonunda ulaşılacağını ve 3 ayın sonunda piyasa şartlarındaki değişimlere bakılarak miktarsal değişiklik yapılabileceğine dair kapı açık bırakılmıştır.

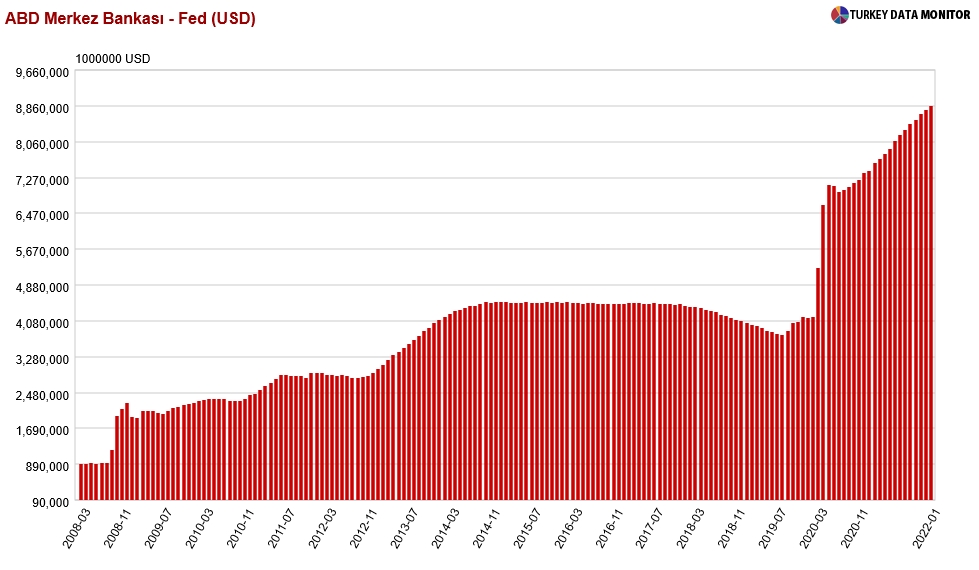

FED Bilanço Büyüklüğü

Halihazırda $9 trilyon büyüklüğe yaklaşan Amerikan Merkez Bankası bilançonun 2008 yılında $800 Milyar olduğunu dikkate aldığımızda yeni bir döneme doğru tekrar hızla yelken açmakta olduğumuzu söyleyebilirim. Bilanço azaltımı vadesi gelecek olan finansal varlıkların tekrardan yatırıma dönüştürülmemesi şeklinde yapılacaktır. Bilanço azaltım dönemi başladığında ipotek teminatlı tahvillerin azaltımı direkt olarak piyasa satışları şeklinde gerçekleştirilecektir. FED tutanaklarından anladığımız üzere piyasa bu aşamada önceden yönlendirilerek itidalli biçimde ilerlenecektir.

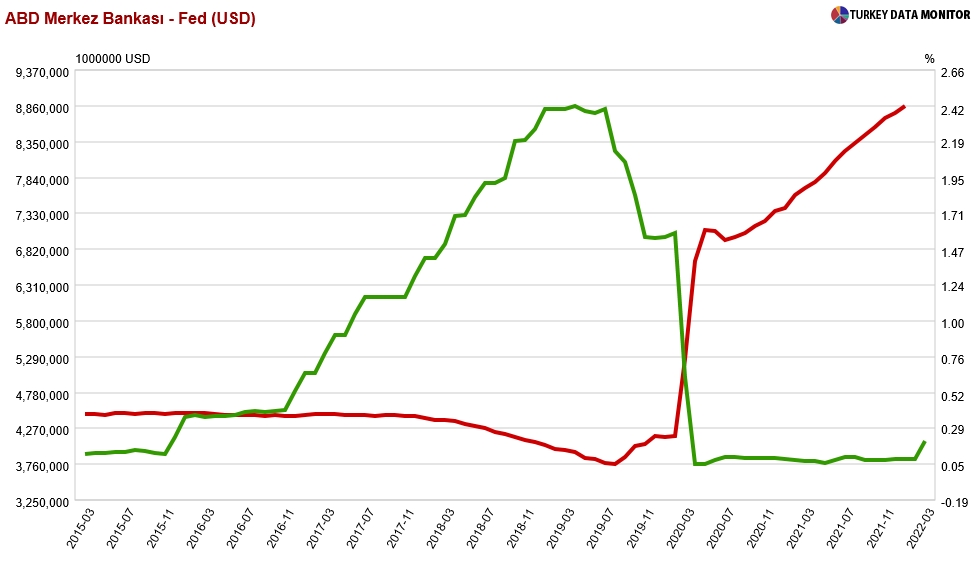

FED 2017/01–2019/12 döneminde kısa vadeli faizlerini %0.50’den %2.40 seviyesine yükseltirken bilanço büyüklüğünü $4.4 Trilyon’dan $3.7 Trilyon seviyesine düşürmek suretiyle benzer bir operasyona imza atmıştı. Ancak 2020 başında başlayan Covid-19 süreci bu operasyonu tamamen ters yüz etmişti.

FED Kısa Vadeli Faizleri – FED Bilançosu

FED bu sefer bir önceki operasyondan ders çıkartarak finansal kuruluşların likidite problemleri ile karşılaşmaması açısından SRF (Standing Repo Facility) “Sürekli Repo İmkanını” da açık tutacağını ifade etmiştir. Bu durumda 2022 yılı içinde FED’in yaklaşık $1.1 Trilyon civarında bir bilanço azaltımı yapacağı, kısa vadeli faizlerini de %2.50-%2.75 aralığına yükselteceğini düşünebiliriz. Bilanço azaltım periyodunun ne kadar süreceğine dair şu an için net bir açıklamama olmaması operasyonun nerede tamamlanacağı konusunda henüz bir konsensüs olmadığını da göstermektedir. Ancak 2024 yılına kadar hızla bilanço azaltımının süreceğini şimdiden düşünebiliriz.

Özellikle son haftalarda 2 yıllık Amerikan tahvili ile 10 yıllık uzun vadeli Amerikan tahvili arasındaki getiri farkının önce sıfıra ve kısa bir sürede olsa 2 yıllık tahvil faizinin 10 yıllık tahvil faizinin üzerine çıkması ile piyasalarda gerçekleşen “Resesyon” fiyatlaması yaşandı. Ancak FED yetkililerinin yapmış olduğu açıklamalar ve FED tutanaklarında bu ifadenin kendine yer bulmadığını söylemek mümkündür. Hatta hafta içerisinde FED yetkilisi Brainard tarafından yapılan şahince açıklamalar neticesinde uzun vadeli faizlerde hızlı bir yükselişin de gerçekleştiğini gördük. (USTBOND.10Y %2.6970)

Piyasa göstergeleri açısından dikkat edeceğimiz 2 önemli veri ise, Dolar Endeksi (DXY) ile EUR/USD paritesi olacaktır. Dolar endeksinde önümüzdeki günlerde 100 seviyesinin yukarı yönde kırılıp kırılmayacağı oldukça önem kazanmıştır. EUR/USD paritesinde ise, 1.0800 seviyesinin aşağı yönde kırılıp kırılmayacağına bakılacaktır.

EUR/USD (Aylık)

Dolar Endeksi (DXY) (Aylık)

Döviz ve Faiz Problemini Çözdük Sırada Enflasyon Var!

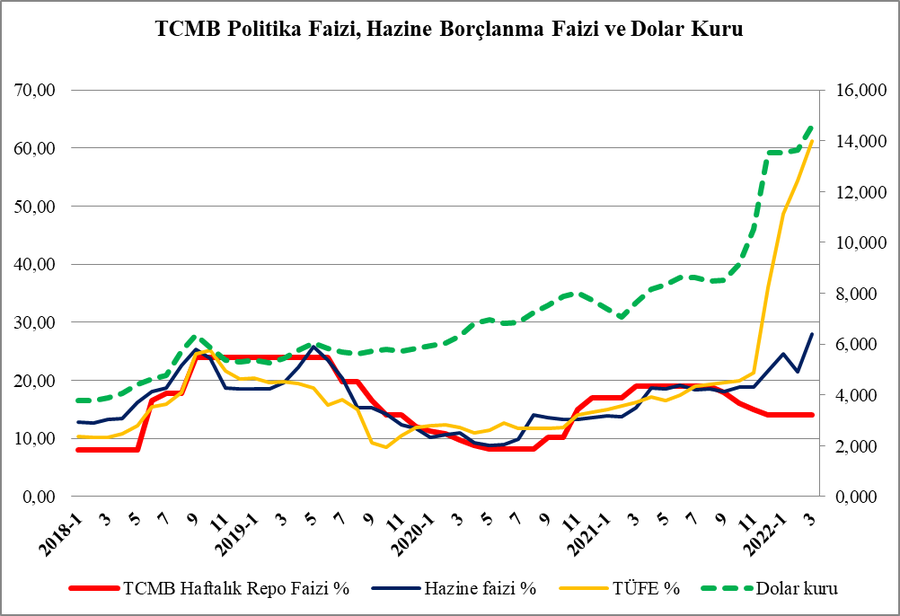

Hafta içerisinde Hazine ve Maliye Bakanı Sayın Nebati; “kur ve faizin üstesinden geldik sırada enflasyon var, enflasyonu faiz kıskacından çıkardıklarını belirterek yıl sonunda enflasyonda kalıcı bir düşüş beklediklerini ifade etti.” Bakan Nebati ayrıca “Kur Korumalı Mevduat Hesapları ile döviz kurunda stabilizasyonun sağlandığını ifade ederek iş ve yatırım ortamında öngörülebilirliği arttırdıklarını ve enflasyon üzerindeki kur baskısını azalttıklarını ifade etti.” Bakan ayrıca “enflasyonu inanç, kararlılık ve güven” ile düşüreceklerine dair bir açıklama ile de beklentilerini kamuoyu ile paylaştı.

Hafta içerisinde bakan Nebati’nin yaptığı bu açıklamalardan sonra ben de twitter sayfam üzerinden (@ebolgun) bir anket yaptım. Soru şöyleydi; Mart 2022’de %61.14 olan TÜFE bakan Nebati’nin açıklamaları ile yılsonunda nasıl düşebilir? Ankete toplam 585 kişi katıldı. Anket katılımcılarının %47’si yılsonundaki enflasyon düşüşünün ancak “Baz Etkisi” ile olabileceğini beyan etti. Katılımcılar haliyle %13.58 olan Aralık 2021 aylık enflasyonun 2022 Aralık enflasyonunda seriden çıkması ile birlikte enflasyonda baz etkisinden kaynaklanan istatistiksel bir gerileme yaşanacağının gayet iyi farkındaydı. Ocak 2022 enflasyonunun da %11.10 olması sebebi ile enflasyonda belirgin bir gerileme için Aralık-Ocak aylarındaki enflasyon oranlarının seriden çıkmasını beklememiz gerektiği de çok açıktı. Ancak yaşanan aşırı fiyat artışlarının vatandaşların alım gücünü darmadağın ettiği gerçeğini baz etkisi sebebi ile enflasyonda yaşanacak olan bir gerilemeye bağlayarak kronik sorununun çözülemeyeceği çok açıktır.

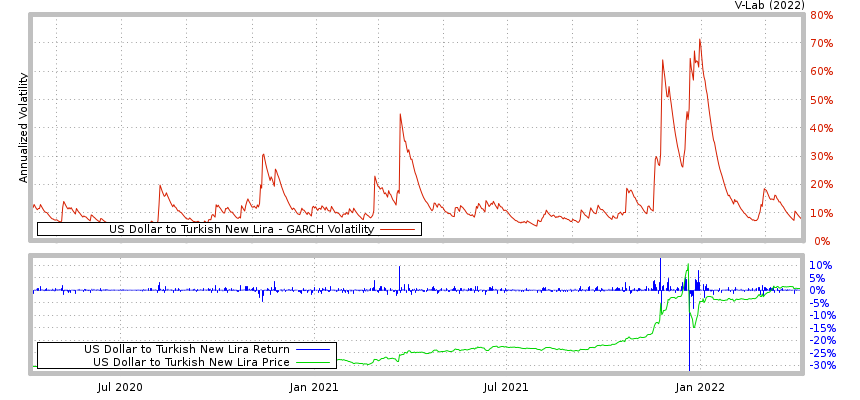

Dolar/TL Oynaklığı

20 Aralık haftasında hayatımıza giren KKM operasyonunun $/TL kurunda oynaklığı çok ciddi ölçüde azaltığı nettir. 20 Aralık haftasında %70 seviyelerini aşan oynaklık 8 Nisan itibarıyla %7.26 düzeyine kadar gerilemiş bulunmaktadır.

Şirketlerin ve vatandaşların toplamda 695 Milyar tutarında KKM hesabı açtıklarını (yaklaşık $47.6 Milyar), 24 Aralık tarihinde yurtiçi yerleşiklerin (gerçek & tüzel) $238 Milyar, 1 Nisan itibarıyle de $215 Milyar (gerçek & tüzel) döviz tevdiat hesaplarına sahip olduklarını dikkate aldığımızda 3.5 ayın sonunda yaklaşık $23 Milyar tutarında bir döviz satışının gerçekleştiğini görmekteyiz.

24 Aralık 2021 tarihinden 1 Nisan 2022 tarihine kadar geçen zaman zarfında TCMB’nın Swaplar sonrasında Net Döviz Rezervlerinde ise, -$55.7 Milyar’dan -$45.5 Milyara yaklaşık $10.2 Milyar kadar bir döviz rezerv artışının gerçekleştiğini görmekteyiz.

Ayrıca 2022 Ocak-Mart döneminde toplam $60.3 Milyar tutarında ihracat yapıldığını ihracat bedellerinin %25’inin de TCMB’ye havale edildiğini ($15 Milyar) dikkate aldığımızda swaplar hariç tutulduğunda TCMB Net Döviz Rezervinin çok daha fazla artmış olması gerekirdi! 2019 yılından itibaren yürütülen dolar kurunu baskılama operasyonunun KKM döneminde kaldığı yerden aynen devam etmekte olduğunu rakamlar çok net biçimde söylemektedir.

Diğer taraftan halihazırda ex-ante %27.5 seviyesinde bulunan reel faizin, 3 Haziranda %65-%70 aralığına kadar yükselmesi sözkonusu olan TUİK enflasyonunun, vatandaşın TL cinsi mevduat yapmasını bu şartlarda mantıksız kılmaktadır. Ancak bu saatten sonra %70’e yaklaşacak olan enflasyon karşısında %14 seviyesinde bulunan TCMB’nin politika faizinin olması gereken seviyeye yükseltilmesi gibi bir ihtimal de söz konusu olmadığını dikkate aldığımızda para politikası ile aşırı yüksek enflasyon problemini çözebilme ihtimalinin de kalmadığını söylemek isterim.

Son Söz: Şimdi Ayıkla Pirincin Taşını