Borsa

Bloomberg Anketi: Stagflasyon başlıyor, riskli varlıklarda prim zor

Bloomberg’in MLIV Pulse anketine katılan yatırımcılara göre, 2023’te küresel ekonomi için en önemli risk stagflasyon. Bu yılki sert satışların ardından…

Bloomberg’in MLIV Pulse anketine katılan yatırımcılara göre, 2023’te küresel ekonomi için en önemli risk stagflasyon. Bu yılki sert satışların ardından piyasalarda toparlanma umutlarının erken olduğunu söyleyenler de ağırlıkta.

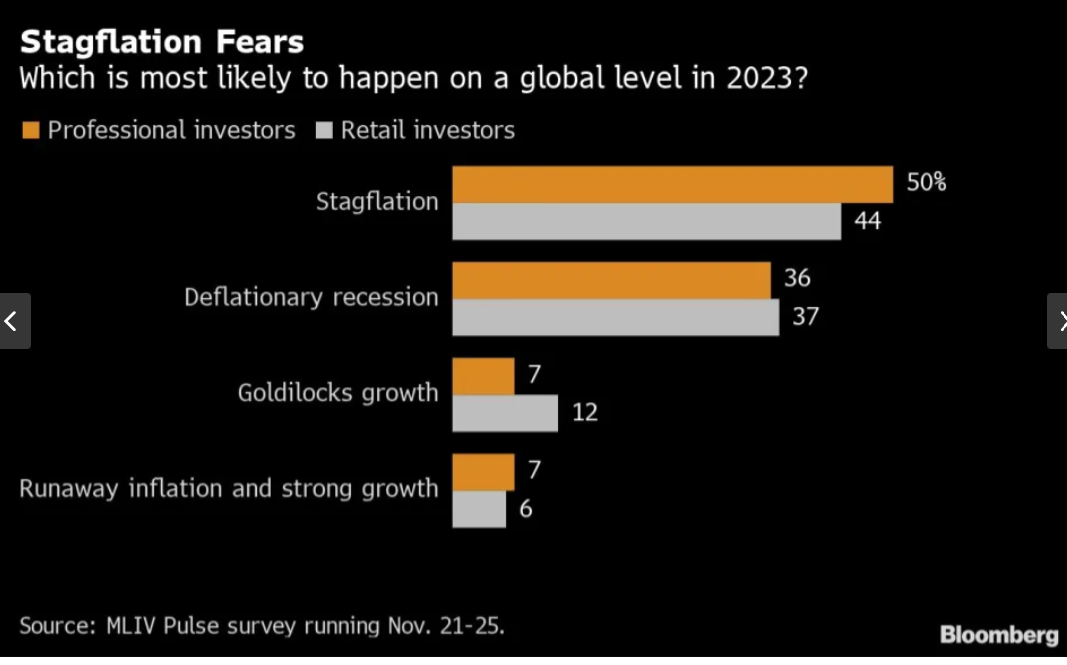

Yeni MLIV Pulse anketine katılan 388 uzmanın neredeyse yarısı, önümüzdeki yıl küresel enflasyon yüksek seyrederken büyümenin yavaşlamaya devam ettiği bir senaryonun hakim olacağını söyledi. İkinci en muhtemel sonuç deflasyonist durgunluk; yüksek enflasyonlu ekonomik toparlanma (reflasyon) ise en düşük ihtimal olarak görülüyor.

Sonuçlar, merkez bankaların faiz artırımları, yükselen enflasyon ve Rusya’nın Ukrayna’yı işgalinin Büüyk Mali Krizden bu yana en kötü hisse senedi performansını tetiklediği yıldan sonra riskli varlıklar için zorlu bir yılın daha sinyalini veriyor. Bu kasvetli ortamda hisse senetleri dördüncü çeyrekte yükselirken, ankete katılanların %60’ından fazlası global yatırımcıların varlık fiyatları konusunda hala fazla iyimser olduğunu söyledi.

Yaklaşık 6 milyar dolar yöneten Kornitzer Capital Management Inc.’deki Buffalo Uluslararası Fonu’nun Paris merkezli portföy yöneticisi Nicole Kornitzer, “Gelecek yıl hala zor olacak” dedi. “Kesinlikle, stagflasyon şimdilik en olası senaryo”.

Bu arada, katılımcıların yaklaşık %60’ı doların bir ay sonra daha da zayıflamasını bekliyor. Bu, bir önceki ankete katılanların neredeyse yarısının Kasım ayı Fed FOMC toplantısına dolarda uzun pozisyonla gideceklerini söylediği geçen ay ile çelişiyor. Doların gücü bu yıl, euro ve yükselen piyasa hisse senetleri gibi diğer para birimleri de dahil olmak üzere çeşitli varlık sınıfları üzerinde baskı oluşturdu. Zayıflayan dolar, cansız geçmesi beklenen 2023’te çok sayıda fırsat yaratabilir.

Kornitzer, “Dolar muhtemelen 2023 boyunca zayıflayacak” dedi. “Belki dramatik bir zafiyet değil, ancak eğilim muhtemelen aşağı doğru olacak.” ABD’de bir durgunluk ve Fed faiz oranlarının yönünün para birimi için kilit katalizörler olacağını ekledi.

Ankete katılanların yarısından fazlası, S&P 500’ün 2023’ü %10’luk bir aralıkta salınmasını bekliyor. Goldman Sachs Group Inc., Morgan Stanley ve Bank of America Corp.’daki stratejistler de S&P 500’ün bundan yaklaşık 12 ay sonra yatay seyredeceği düşünenler arasında yer alıyor. Bu uzmanlar, ivme kaybeden hisse başı kazançların hisse performansı üzerinde baskı oluşturmasını bekliyor.

2023’te hisse senetleri konusunda muhafazakar bir görüşe sahip olan Van Lanschot Kempen’in Amsterdam merkezli genel müdürü Anneka Treon, “Analistlerin kazanç tahminlerini aşağı yönlü uyarlamaları gerekecek” dedi. Muhtemelen Avrupa 2023’ü resesyonda geçirecek, ABD sadece mütevazı bir büyüme gösterebilecek ve Çin mütevazi büyüre hedeflerine dahi ulaşamayacak.”

Tüm bu karamsarlığa rağmen, ankete katılanlar ABD enflasyonunun 2023 sonunda %10’u aşmaktansa %3’ün altına düşme olasılığının daha yüksek olduğunu söylediler. Bu görüş piyasalarda yıl sonuna doğru bir miktar rahatlama anlamına geliyor. Piyasalardaki coşkunun durulması Aralık ayında vites küçülterek 50 baz puanlık bir artışa yöneldiklerinin sinyalini vermiş olan Fed için memnuniyet verici bir haber olacak.

2023’teki diğer potansiyel riskler arasında Birleşik Krallık ve Kanada’daki konut piyasasındaki gelişmeler yer alıyor. Soruya yanıt verenler bu ülkelerde fiyatlarda %20’lik bir çöküş olasılığının yüksek olduğunu düşünüyor. Borçlanma maliyetlerindeki sıçrama, bazı potansiyel alıcıları piyasadan uzaklaştırıyor ve konut fiyatlarının düşeceğine dair tahminleri artırıyor.

Ankete katılanların çoğu, gelecek yıl jeopolitik çatışmaların tırmanma olasılığını göz ardı etti – örneğin, Çin – Tayvan gerginliğinin yanı sıra NATO – Rusya çekişmesinin daha fazla iskont edilmesi beklenmiyor.

Swissquote kıdemli analisti İpek Özkardeskaya, “2023’ün ilk yarısına yüksek faiz oranları hikayesi hakim olacak” dedi. Ancak önümüzdeki yılın üçüncü ve dördüncü çeyreğinde piyasa odağının ‘düşük büyüme ve durgunluk’a doğru kaymasını bekliyoruz.”