Borsa

Kerim Rota: Muhasebe tekniğiyle enflasyona endeksli tahvil faizi riski nasıl gizleniyor?

Merkezi yönetimin iç borcunda sabit faizli stokun payı azalırken, değişken ve TÜFE’ye endeksli borçlarda sert yükseliş devam ediyor. Hazine ve…

Türk Lirası cinsi borçlanmada sabit faizle borçlanma oranı daha da düşük. Hazine verilerine göre 1 trilyon lirayı aşan TL borç stokunun sadece yüzde 44’ü sabit faizli. Mart ayında Döviz dahil 3 trilyon liranın üzerine toplam borç içindeki sabit faizli Türk Lirası borçlanmanın payı da %15’in altında.

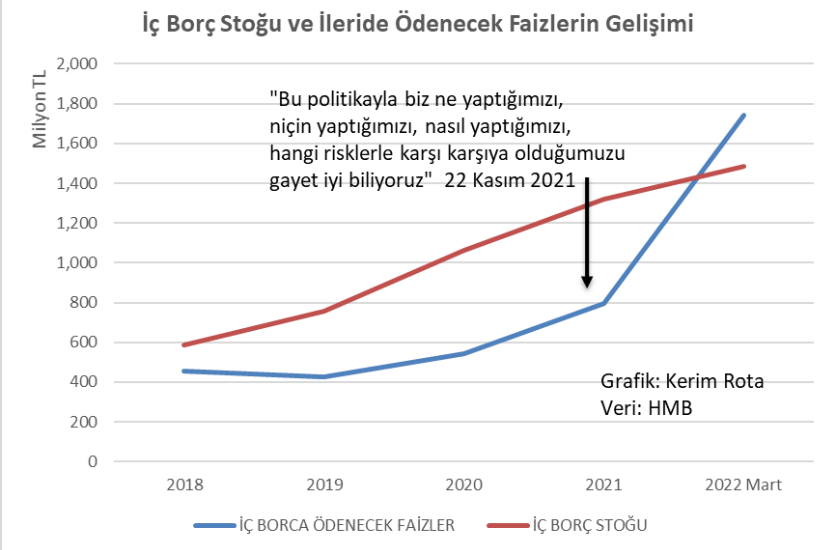

Hazine ve Maliye Bakanlığı’nın dün yayımladığı verilere göre, 2021 yılı Ağustos ayı sonunda 722 milyar TL olan iç borçlar için ilerideki ödenecek faizlerin toplamı, Mart 2022’de 1 trilyon 743 milyar TL’ye yükseldi ve ilk kez iç borç stokunu aşmış oldu.

Böylece, Hazine’nin vatandaşlardan toplayacağı vergilerle ödeyeceği faiz yükü, sadece 7 ayda 1 trilyon 21 milyar TL artmış oldu.

Temel nedeni enflasyona endeksli tahviller

Deneyimli bankacı Kerim Rota, bu artışın en önemli nedeninin, bankaların sahipliğinde olan enflasyona endeksli tahvillerin yarattığı faiz yükü olduğunu söyledi.

TCMB politika faizini %19’dan %14’e indirirken, TÜİK’in açıkladığı tüketici enflasyonu da %19,25’ten %61,14’e yükseldi. Bu yükseliş, sadece sabit faizli tahvil faizlerini değil, enflasyona endeksli tahviller için ödenecek faiz yükünün de hızla tırmanmasına neden oldu.

Cumhurbaşkanlığı Hükümet Sistemi’ne geçiş öncesinde Haziran 2018’de 348 milyar TL olan Hazine’nin iç borç faiz yükü, aradan geçen dört yıldan kısa sürede beşe katlanmış oldu.

Söz konusu dört yılda, merkezi yönetim borç stoku da 970 milyar TL’den 3 trilyon 109 milyar TL’ye yükseldi.

Borç Stoku içinde görünmüyor

Martta 1 trilyon 483 milyar TL’ye ulaşan merkezi yönetim iç borç stoku içinde enflasyona endeksli tahvil stoku 368 milyar TL seviyesinde bulunuyor. Toplam iç borç stoku içinde enflasyona endeksli tahviller, yüzde 24,8’lik paya sahip ancak bu tahvillerin yarattığı faiz yükü, buz dağının görünmeyen kısmını oluşturuyor.

Gelecek Partisi Ekonomiden Sorumlu Genel Başkan Yardımcısı da olan Rota, muhasebe tekniğiyle enflasyona endeksli tahvil faizi riskinin nasıl gizlendiğini şu örnekle anlatıyor:

“Mayıs 2021’de 100 TL’ye ihraç edilmiş olan 10 yıl vadeli enflasyona endeksli tahvilin fiyatı, Mayıs 2031’e kadar yıllık yüzde 20 enflasyon olması durumunda, vadeden bir gün önce 832 TL’ye yükselmiş olacak. O güne kadar da borç stokunda bu tahvile ait borç sadece 100 TL olarak görünecek. Vade günü geldiğinde Hazine yatırımcıya 100 TL anapara ve 732 TL enflasyon farkı ödeyecek.”

Bankalara yarıyor

Bankaların net dönem kârı yılın ilk iki ayında yüzde 323’lük olağan dışı artışla 9,2 milyar TL’den 39 milyar TL’ye yükselirken, bu artışta enflasyona endeksli tahvillerin rolü öne çıkmıştı.

İlk faktörün, bankaların yüksek faiz marjına sahip olmaları olduğuna işaret eden bankacılar, Merkez Bankası’nın politika faizinin yüzde 14 olduğuna ve bankaların yüzde 16-17 ile TL mevduat toplayıp yüzde 25’in üzerinde faizle kredi verdiğine dikkat çekmişti.

Bankaların kâr artışında işaret edilen ikinci temel faktör, enflasyonla birlikte Hazine’ye verdikleri borç karşılığında aldıkları faizlerin de hızla artması olmuştu.

Enflasyondaki artışla birlikte bankaların son dönemde ağırlık verdiği enflasyona endeksli tahvillerin getirileri artıyor.

Nitekim, bankaların menkul değerlerden aldığı faiz geçen senenin ilk iki ayında 15,6 milyar TL iken, bu sene aynı dönemde 41,4 milyar TL’ye yükselmişti.

Rota, bankaların yazdıkları faiz gelirinin neredeyse hepsinin henüz tahsil edilmemiş faizlerden oluştuğuna işaret ediyor.

Sözcü, Hazine Maliye Bakanlığı