Döviz

FT’den grafiklerle analiz: Erdoğan’ın kumarı TL’yi istikrarlı tutabilecek mi?

Cumhurbaşkanı Recep Tayyip Erdoğan, Türk lirasındaki son sakinliği ekonominin “Türkiye tarihinin en güçlü dönemine” girmek üzere olduğunun bir işareti olarak…

Cumhurbaşkanı Recep Tayyip Erdoğan, Türk lirasındaki son sakinliği ekonominin “Türkiye tarihinin en güçlü dönemine” girmek üzere olduğunun bir işareti olarak nitelendirdi.

Bu cesur deklarasyon, yüksek faiz oranlarının sağlam bir muhalifi olan Erdoğan’ın geçen yılın sonunda merkez bankasına yükselen enflasyona rağmen borçlanma maliyetlerini agresif bir şekilde azaltma talimatı verdiğinde kurda bir çöküşü tetiklemesi sonrasında geldi.

Merkez bankasının milyarlarca dolarlık arka kapı müdahalesi de dahil olmak üzere acil durum önlemleri döviz piyasalarında sükuneti yeniden sağlamaya yardımcı oldu. Ancak enflasyon ocak ayında neredeyse yüzde 50’ye ulaşarak tırmanmaya devam ediyor ve lira istikrarının devam edip edebileceği belirsiz.

Bazı siyasi analistler, Cumhurbaşkanının görevdeki beş yılı daha garantilemek umuduyla Haziran 2023’te yapılması planlanan parlamento ve cumhurbaşkanlığı seçimlerini öne çekerek erken seçime gidene kadar ekonomiyi iyi kötü idare etmeye çalıştığına inanıyorlar.

Londra merkezli danışmanlık şirketi GPW’nin Türkiye masası başkanı Alp Coker, “Seçim kampanya dönemi boyunca işleri istikrarlı tutmak, kazanmasını sağlayacak tek etken olabilir,” dedi. “Kısa vadeli çözümler siyasi olarak işe yarayabilir. Siyasi başarıya dönüşmesi için uzun süre çalışmasına gerek yok.”

Aşağıda önümüzdeki aylarda Erdoğan lirayı sabit tutacaksa yolundan gitmesi gereken beş önemli konu analizi var.

Türkiye cari fazla verebilir mi?

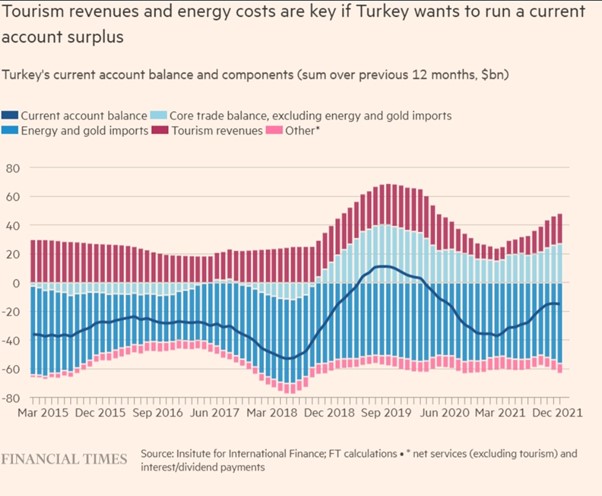

Türk makamları, ülkenin ihracat ve ithalat arasındaki dövizi emerek lira üzerinde baskı oluşturan kronik dengesizliğini fazlaya dönüştürme konusunda kumar oynuyor.

Bunun için ülke içinde sınırlı tüketici talebi gerekiyor – Erdoğan’ın seçimler öncesinde ekonomiyi pompalamak istiyorsa pek de katlanmak istemeyebileceği bir şey. Ayrıca bu yaz güçlü turizm gelirlerine ve Ukrayna ile Rusya arasındaki gerginliğin daha da tırmanmasının önlenmesine ihtiyacı var.

Bir çatışma, Türkiye’nin ithalat faturasının önemli bir bileşeni olan enerji fiyatlarında keskin bir artışa neden olabilir.

Bazı analistler şüpheci olmakla birlikte, Washington merkezli Uluslararası Finans Enstitüsü’nden Uğraş Ülkü, sınırlı ithalat, artan ihracat ve turizm sayesinde Türkiye’nin bu yıl 4 milyar dolar cari fazla vereceğini öngörüyor. Türkiye ekonomisinde cari açık 2021’de 15 milyar dolar ve 2020’de 36 milyar dolardı. “Turizm gelirlerinin 2019 seviyelerine tam olarak toparlanacağını tahmin ediyoruz”, dedi.

Türkler paralarını dolara yatırmayı bırakacaklar mı?

Kargaşa zamanlarında, Türkler genellikle birikimlerini dolar, avro ve değerli metallerle anılan hesaplarda tutmayı tercih ediyorlar. Bu tercih, dolarizasyon olarak biliniyor ve lira üzerinde baskı kaynağı oluyor. Merkez Bankası verilerine göre, geçen yılın sonunda bankacılık sistemindeki tüm mevduatların yüzde 64’ü döviz veya kıymetli maden cinsindendi.

Bu rakam, aralık ayında açıklanan ve tasarruf sahiplerini dolar ve avro mevduatlarını liraya dönüştürmeleri halinde döviz kuru kayıplarına karşı koruma sözü veren bir tasarruf planının başlatılması sonrasında yüzde 60’a düştü. Ülkenin bankacılık düzenleme kuruluşu verilerine göre, 14 Şubat’a kadar döviz tasarruflarından yaklaşık 13,7 milyar dolar TL’ye değişmişti. Bu, ulusal para biriminin güçlendirilmesine ve toplam döviz mevduatının geçen yılın sonundaki yaklaşık 264 milyar dolardan yaklaşık 251 milyar dolara düşürülmesine yardımcı oldu.

Analistlerin beklediği gibi, enflasyon önümüzdeki aylarda yüzde 50’nin üzerine çıkarsa ve yılın büyük bölümünde bu seviyede kalırsa bu eğilim devam edecek mi? Fransız bankası Société Générale’in gelişmekte olan piyasalar araştırmalarının küresel başkanı Phoenix Kalen, “Hacimlerin artmasını bekliyorum, ancak enflasyon çok yüksek olmaya devam ettikçe önümüzdeki aylarda daha yavaşlayacak,” dedi.

Ortalama mevduat oranları şubat ayı ortasında yüzde 17 seviyesinde seyrederken, enflasyon dikkate alındığında tasarruf sahiplerinin paralarının değeri hala ciddi erozyonla karşı karşıya. Hükümet enflasyonun gelecek yıl tek haneli rakamlara düşeceğini öngörürken, Kalen hükümetin “enflasyon tahminini brüt olarak aşması” yönünde güçlü bir risk olduğu konusunda uyarıyor.

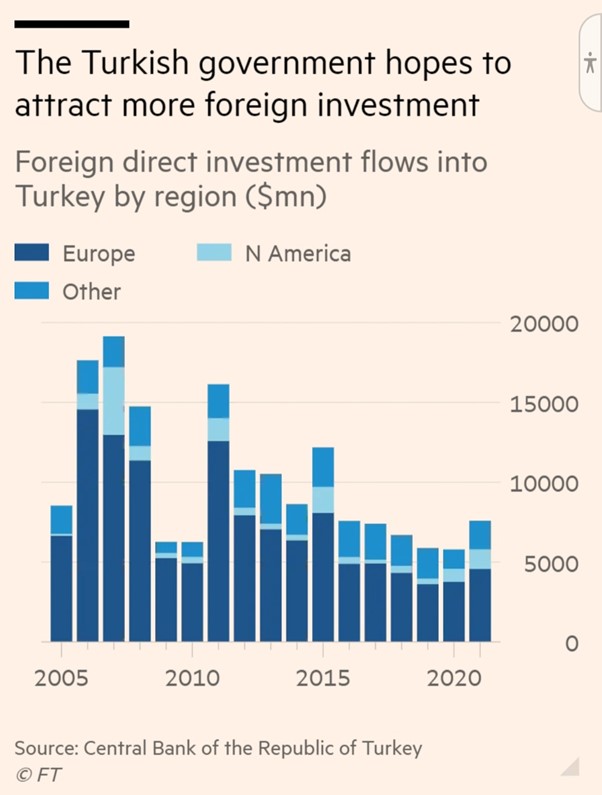

Yabancı yatırımcılar Türkiye’ye geri dönecek mi?

Erdoğan, “yeni ekonomi modelinin” ülkeye doğrudan yabancı yatırımları çekeceğini savunuyor. Dibe vuran değerlemelerle bile, geleneksel olarak Türkiye’ye en güçlü doğrudan yatırım kaynağı olan Batılı yatırımcılar, ülkenin ekonomi yönetimi ve hukukun üstünlüğü konusundaki endişeler nedeniyle tereddütlerini koruyorlar.

Ancak Birleşik Arap Emirlikleri ile yakın zamanda yapılan diplomatik açılım, Körfez ülkesinden 10 milyar dolarlık bir yatırım vaadiyle geldi. Geçen ay BAE, Türkiye ile ülkenin merkez bankasının brüt rezervlerini güçlendiren 5 milyar dolarlık bir swap anlaşması yaptı.

Ankara, Suudi Arabistan, İsrail ve Ermenistan da dahil olmak üzere diğer bölge ülkeleriyle bir detentes sürüşün ticaret ve yatırıma daha fazla ivme kazandırmasını umuyor. Ancak GPW’den Coker, henüz “Türk varlıklarını satın almak için çılgın bir anlaşma” olduğuna dair bir işaret olmadığı konusunda uyardı.

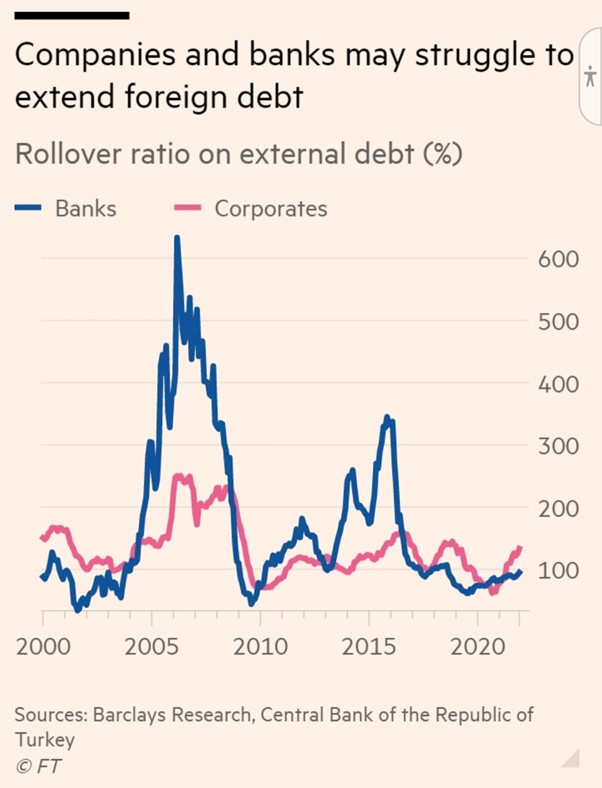

Türk şirketleri borçlarını ödeyebilecek mi?

Türkiye, bir dereceye kadar küresel pay ve tahvil piyasalarındaki oynaklıktan korunuyor, çünkü bir anda çekilebilecek olan oynak portföy yatırımları büyük ölçüde çoktan ayrıldı. Ancak ülke hala bankaları ve kurumsal sektörü için dış finansmana güveniyor. Önümüzdeki 12 ay içinde vadesi gelecek 170 milyar dolara yakın dış borcu var.

Ankara, Suudi Arabistan, İsrail ve Ermenistan da dahil olmak üzere diğer bölge ülkeleriyle diplomatik iyileşme çabalarının ticaret ve yatırıma daha fazla ivme kazandırmasını umuyor. Ancak GPW’den Çoker, henüz “Türk varlıklarını satın almak için çılgın bir anlaşma” olduğuna dair bir işaret olmadığı konusunda uyardı.

İstanbul Koç Üniversitesi ekonomi profesörü Selva Demiralp, ABD Merkez Bankası’nın gelecek ay faiz oranlarını yükseltmeye ve bazı analistlerin öngördüğü gibi varlık alım programını sonlandırmaya başlaması halinde, bunun Türkiye’nin borç çevirmesindeki zorlukları “artıracağını” söyledi.

Şirketler ve bankalar dış borcu uzatmak yerine geri ödemek zorunda kalırsa, bu döviz talebi yaratır ve lira üzerinde yeniden baskı oluşturur. Ancak Demiralp, Fed’in piyasaların korktuğundan daha az şahin olabileceğine inanıyor. “2022’de altı ila yedi faiz artışı yerine üç [faiz oranı] artışı, zaten kırılgan bir denge üzerinde duran Türkiye için iyi bir haber olacaktır.” diyor.

Merkez bankası müdahale etmeye devam edebilir mi?

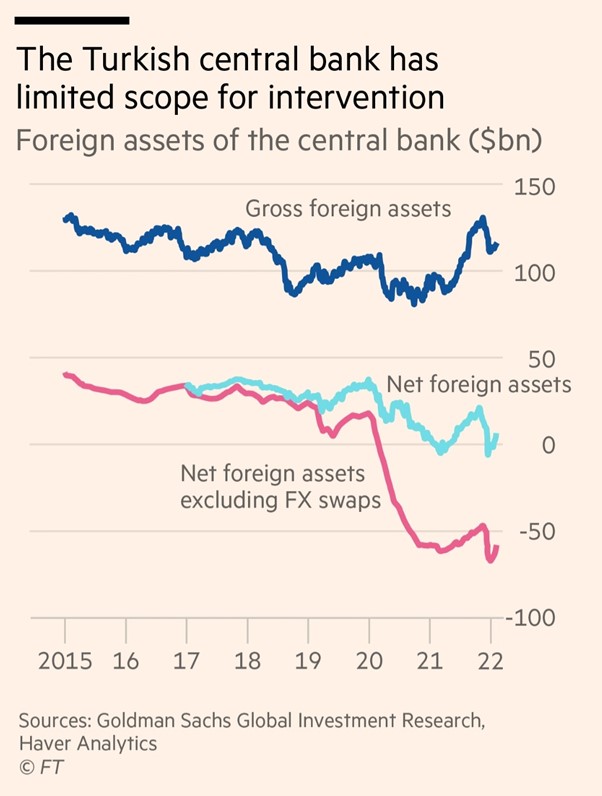

Liradaki son istikrarın en azından bir kısmı, yerel para birimini desteklemek amacıyla kargaşa zamanlarında dolar satan ve lira satın alan merkez bankasının müdahalesi sayesinde.

Goldman Sachs’a göre, Türkiye’nin brüt rezervleri son haftalarda belirgin bir iyileşme gösterirken, yurtiçi kredi kuruluşları ve uluslararası merkez bankalarıyla yapılan swap anlaşmaları yoluyla borç alınan paralar elendiğinde 16 Şubat’ta net rezervler hala yaklaşık eksi 50 milyar dolarla derinden negatif. Bu, daha fazla müdahale için sınırlı ateş gücü anlamına gelir. Cari hesap fazlası ve dolar mevduatında çözülmenin devam etmesi, bankanın savaş sandığında birikime yardımcı olacak.

Ama bunlar gerçekleşmezse, merkez bankası zorlanabilir. Ekonomi yorumcusu ve eski merkez bankası yetkilisi Uğur Gürses “Negatif net rezervlerle ne kadar ileri gidebilirler? Tabii ki piyasalardaki akışlara bağlı. Bu bir çeşit kumar. . . Swap ve altınları çıkarırsanız, ceplerinde çok az miktarda rezerv kalır” diye hatırlatıyor.

FT-Laura Pitel