Borsa

Vestel Elektronik için AL önerisi

Net finansman ve ertelenmiş vergi gelirinin etkisiyle net kar beklentilerin üzerinde. Vestel Elektronik yılın ilk çeyreğinde, piyasa ortalama beklentisi olan…

Net finansman ve ertelenmiş vergi gelirinin etkisiyle net kar beklentilerin üzerinde. Vestel Elektronik yılın ilk çeyreğinde, piyasa ortalama beklentisi olan 293 milyon TL ve beklentimiz olan 254 milyon TL’nin oldukça üzerinde yıllık bazda %114,3 artışla 472 milyon TL net kar açıkladı. Vestel Elektronik’in net dönem karının beklentimizin üzerinde gerçekleşmesinde 549 milyon TL’lik net finansman gelirinin yanı sıra 130,7 mn TL’lik ertelenmiş vergi gelirleri etkili oldu. Diğer taraftan, yılın ilk çeyreğinde 1,504 milyar TL’lik ticari işlemlerden kaynaklı kur farkı gideri nedeniyle 60,8 milyon TL’lik esas faaliyetlerinden zarar açıkladı.

Satış gelirleri beklentiler ile uyumlu.

1Ç22’de net satış gelirleri, bizim beklentimiz olan 11,954 milyar TL ve piyasa ortalama beklentisi olan 11,809 milyar TL ile uyumlu yıllık bazda %89,3 artarak 11,741 milyon TL seviyesinde gerçekleşti. Beyaz eşya üretiminde 2021 yılının ilk çeyreğinde %88 olan kapasite kullanım oranı, 2022 yılının ilk çeyreğinde %80 olarak gerçekleşti. TV üretiminde ise 2021 yılının ilk çeyreğinde %62 olan kapasite kullanım oranı 2022 yılının ilk çeyreğinde %52 olarak gerçekleşti.

Böylece şirketin üretim adetleri, 2022 yılının ilk üç ayında geçen yılın aynı dönemine göre %8 oranında azalmış oldu. Toplam satışların %62’si Avrupa ülkelerine, %26’sı yurt içine, %13’ünü ise diğer ülkelere gerçekleştiren Vestel Elektronik’in, yılın ilk üç ayında toplam 573 milyon TL tutarında yatırım harcaması gerçekleştirdiği görülmekte.

Beklentilerle uyumlu operasyonel karlılık.

Vestel Elektronik 1Ç22’de, piyasa ortalama beklentisi olan 1,506 milyar TL ve beklentimiz olan 1,432 milyar TL’ye paralel yıllık bazda %68,7 artışla 1,491 milyar TL FAVÖK açıkladı. Maliyet artışına rağmen EBITDA performansı beklentileri karşıladı. Yüksek ham madde fiyatları, ürün fiyat artışları ve beyaz eşya segmentindeki pozitif seyirle büyük oranda dengelenirken, maliyete dayalı fiyat ayarlamaları sayesinde iç pazarda karlılığın artması FAVÖK’ü destekledi. Geçen yılın aynı döneminde %14,3 olan FAVÖK marjının ise %12,7 seviyesine gerilediği görüldü.

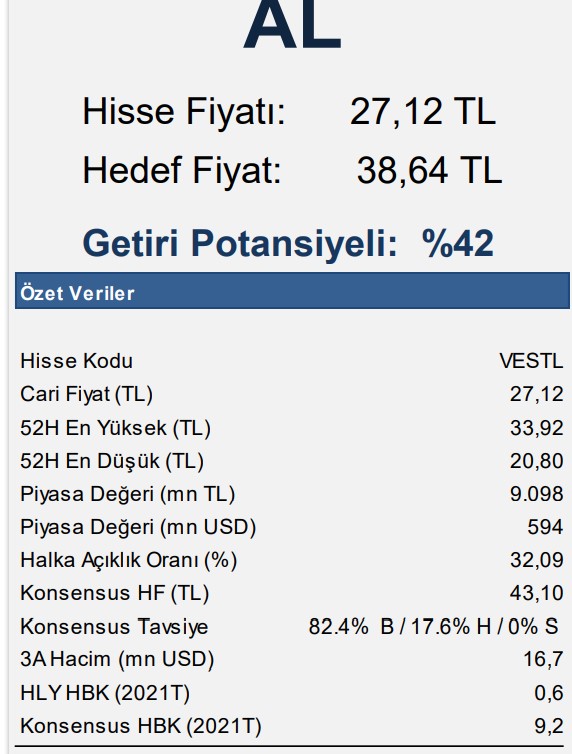

Tavsiyemizi ‘AL’ olarak sürdürüyoruz.

Net kar beklentilerin üzerinde gerçekleşmiş olsa da, net finansman ve ertelenmiş vergi geliri kaynaklı olması dolayısıyla, ilk çeyrek sonuçlarının hisse performansına yansımasını “nötr” olarak değerlendiriyoruz. İlk çeyrek finansal sonuçlarının ardından, VESTL için 12-aylık hedef fiyatımız olan 38,64 TL’yi ve ‘AL’ olan tavsiyemizi sürdürüyoruz.

Vestel’in 2022’de yıllık bazda %40,8 artışla 45,7 mlr TL ciro açıklayacağını öngörüyoruz. FAVÖK tarafının ise 2022’de %74,9 artışla 9,5 mlr TL seviyesinde gerçekleşmesini öngörürken; net kar tahminimiz ise 2022 için 2,3 mlr TL seviyesinde bulunuyor.

Vestel Elektronik’in “otomotiv elektroniği ve batarya yatırımları” kapsamında gerçekleştirdiği uluslararası anlaşmaların orta vadede karlılığa yapacağı katkıyı şirket için olumlu beklentilerimizin odağında görmeye devam ediyoruz.

Halk Yatırım raporudur

İş Yatırım niye Garanti hissesini model portföyünden çıkardı?

Logo Yazılım’da yeni hedef fiyat TL66.24

Deniz Yatırım’dan İş Bankası için ‘AL’ önerisi…